被時代拋棄

作者:張瀚文

編輯:松壑

在大賣場行業的黃昏中,曾經的龍頭高鑫零售還在掙扎。

5月16日,旗下擁有歐尚和大潤發兩個商超品牌的高鑫零售發布截至2023年3月31日的2023財年業績。報告期內,其實現營收836.62億元,同比減少5.1%;錄得淨利1.09億元,同比增長114.75%,扭虧爲盈。

但業績發布後,二級市場並不买單。財報發布次日高鑫零售股價跌幅達22.69%,隔日跌幅再超10%,兩日市值合計跌去約百億港元。

疫情前受電商衝擊,疫情中再被社區團購暴擊。自2018年以來(除2020年更改報告期外),高鑫零售的營收陷入不斷負增長的困境,從超千億的營收體量不斷縮水至800多億元。行業龍頭的位置也不保,在2021年中國超市百強榜上被沃爾瑪中國和永輝超市超過。

盡管時隔一年實現盈利,但艱難活下來的高鑫零售至今尚未摸索出在傳統大賣場之外的第二增長曲线。

連跌的股價可能正在說明:市場留給它耐心已經不多了。

01

不增收困境

线下大賣場業態的日漸式微直接導致高鑫零售遲遲打不开營收天花板。

財報顯示,高鑫零售約95%的營收由銷售貨品貢獻,當期錄得約805.35億元,同比減少4.8%,除家電商品的同店銷售額同比減少4%,其歸因於线下客流量下降的影響。

线下銷售的疲態並非僅因爲受疫情影響,據東方證券數據,高鑫零售的同店銷售額早在2014年就陷入負增長的境地,並且持續到了2019年。

线上電商的高速增長打得线下大賣場“七零八落”。

據國家統計局數據,2015年至2019年,中國實物商品網上零售額佔社會消費品零售總額的比例從不足9%飆升至20%以上。在消費習慣轉變的過程中,中國消費者买出了曾接近萬億市值的京東和阿裏,也使得高鑫零售逐漸深陷難以增收的泥沼。

易觀分析品牌零售行業中心研究總監李應濤就大賣場業態的核心競爭力和面臨的困境向信風(ID:TradeWind01)分析稱,曾經大賣場由於sku豐富,易形成規模優勢進而在單品採購上有成本優勢,在消費端進行低價銷售吸引客流,形成規模經濟的正向循環。

但電商平台的出現使得曾經連鎖賣場的規模優勢相形見絀。

“因爲電商平台的貨架是無限大的,而大賣場的貨架卻是實實在在有限的,在SKU豐富性上是比不過電商的,在規模上更談不上優勢了。另一方面,在電商平台飛速發展的同時也催生出了便捷的物流配套設施,便利性也是傳統大賣場比不了的。”李應濤如此表示。

於是在阿裏巴巴入主後,主要包括大潤發優鮮以及淘系業務淘鮮達、餓了么、天貓超市等的B2C業務就成了高鑫零售的主要增長動力。

報告期內,其B2C業務同比增長15%,B2C業務店日均單量近1300單,客單價約75元。

其中大潤發優鮮營收同比增長了40%,餓了么同比增長20%。不過,高鑫零售並未披露其B2C業務的具體營收體量。

但從其貿易應收款項可以管窺一二,該項目與通過信用卡銷售、线上渠道銷售以及出售予公司客戶的信用銷售有關。

報告期內,該條目從18.89億元同比減少31.24%至13.05億元,該條目下的應收關聯方款項則從17.23億元銳減至9億元。

事實上,高鑫零售扭虧更多是得益於效果顯著的“降本增效”措施。

報告期內,其銷售及營銷开支和行政开支分別同比減少了9%和7%,合計節省了20多億元。

02

套娃式开店

疫情改變了相當一部分人的买菜習慣,將店开的越小,離社區越近就成了商超們轉型的明確方向。

高鑫零售就相繼开出“中潤發”和“小潤發”業態,在SKU分配和門店面積上進行一番改造。

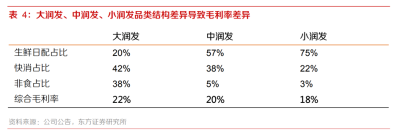

顯而易見的改變是,高鑫零售增加了在中潤發和小潤發的生鮮日配的佔比,二者分別爲57%和75%,遠高於20%。

一方面,在疫情之下,囤菜的需求格外旺盛;另一方面,生鮮是一個剛需品類,由於保質期短,具備高頻消費的特點。因此,豐富的生鮮SKU作爲引流產品將消費者導入至門店進行一站式消費。

但與此同時,生鮮保質期短的特點也導致了極高的損耗率。據東方證券數據,生鮮佔比最高的小潤發綜合毛利率最低,爲18%,中潤發和大潤發則分別爲20%和22%。截至目前,中、小潤發還處於打磨盈利模型的階段。

高鑫零售轉型做社區店並不容易,這意味着每在一個地區开小潤發都需要背後能覆蓋全國的生鮮供應鏈支持。

高鑫零售表示目前共有14個標准生鮮倉,可以覆蓋大部分門店。但報告期內,高鑫零售淨減少了4家大賣場至486家,增加了5家中潤發至12家,同時淨減少了19家小潤發至84家,這84家小潤發門店全部集中在華東和華中地區。

畢竟與既不需要門店支持,又有互聯網大廠提供資金可燒的社區團購相比,小潤發還是太慢了。

高鑫零售的另一個轉型方向是开會員店,但這也並非短期內能見到成效的業務,甚至相比开社區店更難。

李應濤以沃爾瑪舉例,在美國,超市行業的CR3接近80%,沃爾瑪能積累出足夠的規模優勢獲得議價權進而得以做高毛利的自有品牌產品。但中國市場的CR3不到10%,高鑫零售還談不上規模優勢,缺乏積累去做會員店自然也很難實現。

不過,李應濤同時向信風(ID:TradeWind01)表示,开會員店將是行業的大勢所趨。

在這方面,高鑫零售CEO林小海已經壓下了注。

其公开表示:“高鑫零售的主力品牌是大潤發,所以我們的主要業態仍是大賣場。對於會員店模式,我在第一年沒有給團隊下利潤目標,只下了兩個指標:一個是會員數量,一個是續卡率。實際上,我們會員店模式3年內不打算盈利。2024財年,將會开出3家M會員商店。”

不打算盈利是一碼事,難盈利又是另一碼事。

就在今年4月,同爲老牌商超品牌的家樂福就接連關閉上海成山路店和上海中山公園店兩家會員店,成山路店也是其首家會員店,營業時間尚不足兩年。將在今年开出3家會員店的高鑫零售面臨的環境並不樂觀。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:控本扭虧後,市場留給高鑫零售的耐心不多了

地址:https://www.breakthing.com/post/59773.html