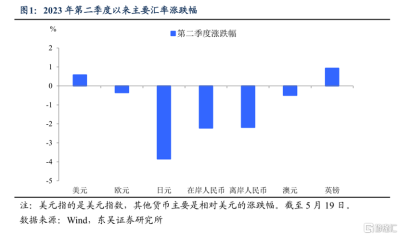

人民幣破7了,但是可能被市場忽視的是日元也跌破了138,而且日元第二季度以來的跌幅明顯高於包括人民幣在內的其他主要貨幣(圖1),但是日經指數刷新了1990年8月以來的新高,而上證綜指還在糾結於3300的關口。除了巴菲特爲日股的站台,怎么去看待中國和日本“匯率—股市”涇渭分明的表現?我們到底還缺少什么?

從市場框架(基本面(預期差)+資金擴張機制+敘事/情緒)上看,與日本相比,中國基本面波動偏大且政策的支持力度相對不足,導致市場資金缺乏增量的邏輯,同時在主題和宏觀敘事上對外資的吸引力也相對不足。而跳出市場框架之外,我們缺少的可能是一個擺脫美元霸權的全球貨幣體系,基於此我們認爲有三點值得注意:

人民幣匯率在預期回調下向中美利差邏輯回歸,並可能在第二季度出現超調,階段性跌破7.10;

日本股市將成爲“阻礙”外資流入中國的又一大障礙:當前可能出現日本股市越好,國內股市存量博弈越嚴重、人民幣匯率對於美元貶值越不敏感的情形;

要從根本上解決上述問題,推動全球貨幣體系擺脫美元霸權、提高人民幣的國際化程度可能是必選項。

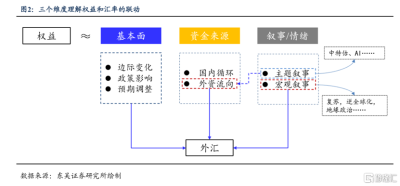

我們從三個維度來分析匯率和股市的宏觀聯動:基本面(預期差)+資金擴張機制+情緒和敘事。我們試圖使用這一框架去解讀股市和匯率市場之間的共同影響因素。“基本面”主要指的是經濟的動能變化,以及由此帶來的預期和政策的變化;每一輪市場的啓動都需要相應的“資金擴張機制”——既可以是國內資金的自我循環擴張,也可以是外資流入帶來增量資金;“情緒和敘事”與所謂的“風險溢價”密切相關,影響到市場行情的心理基礎和可持續性。

在影響機制上,基本面對於股市、匯市的共同影響最大,而在其他兩個方面,匯率更容易受外資流動和宏觀敘事的影響。

那么中國和日本在這三個維度上的表現如何?

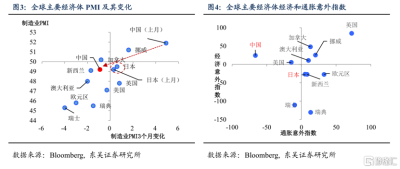

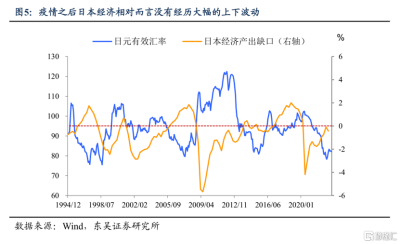

基本面維度,中國“彈性十足”VS日本“穩穩的幸福”。截至4月中國經濟疫情放开後的快速復蘇基本結束,而回顧2023年以來中國市場的預期:從1月的樂觀,2月的懷疑到3月的降溫,4月的期待再到5月的失望,經濟和預期都出現大幅的波動;反觀日本,疫情以來經濟基本保持穩扎穩打的特點,今年2月之後經濟動能开始恢復。在全球經濟放緩的大背景下,“穩穩的幸福”可能更加難能可貴。

微妙的政策預期優勢。我們認爲日本在政策預期(主要是貨幣政策)上具有一定的優勢,2023年以來市場對日本央行調整甚至取消YCC政策或多或少都抱有一定的幻想,而日本政府的堅持則制造了一種超預期寬松的市場氛圍。相較而言,市場對中國央行保持寬松有基本的共識,但降准降息預期不斷延後、中央財經委員會明確“防止脫實向虛”,反而增加了“寬松miss”的風險。

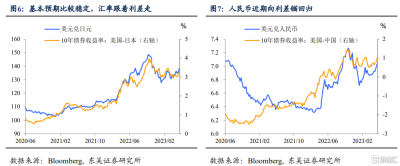

在預期穩定的情況下,匯率主要跟着利差走。因此我們看到在美日利差居於高位的影響下,今年日元的弱勢十分突出;而在經濟預期不斷降溫的情況下4月底以來人民幣的補跌、向利差錨回歸也十分明顯。

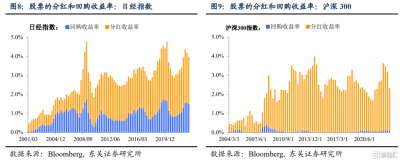

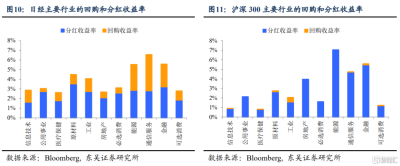

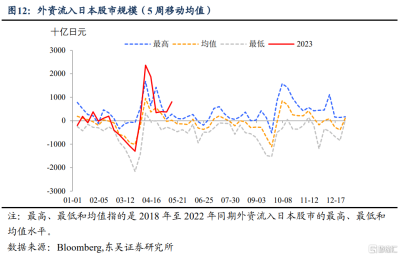

資金擴張維度上,日股國內、國外“雙輪驅動”。從日本國內看,一方面,近年來日本企業增加了股票回購的規模,疫情之後股市的回購+分紅的收益率逐步回到歷史高位(2023Q1達3.94%),甚至高於中國;另一方面,日本央行的寬松定力使得融資成本極低,股市加槓杆十分具有吸引力。而且我們可以看到2023年第一季度日本股市通過回購增厚收益率的情況在各行業普遍存在(圖10)。從外資角度看,巴菲特的站台確實可能使得近期流入日本股市的資金有所加速(圖12)。

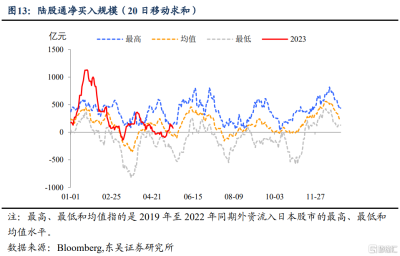

對比而言,中國市場在資金擴張機制上“相形見絀”。一方面,國內股市加槓杆既面臨着高成本的約束,也要承擔“防止資金脫實向虛”的監管風險,而在就業和收入壓力下“傳說中”的居民“超額儲蓄”也遲遲沒有進入股市;另一方面,在預期下調、中美關系不確定性的壓力環境下,即使在美國銀行業危機和債務上限風險的加持下,外資流入中國的規模也相對有限(圖13)。

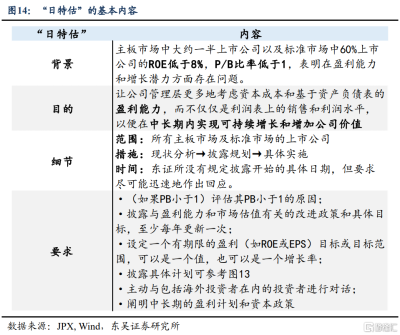

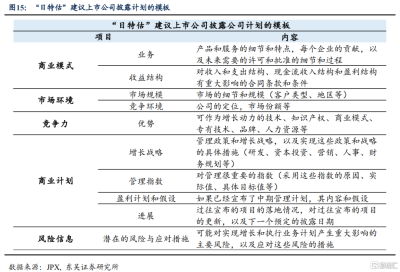

主題敘事上,“日特估”VS“中特估”。在境內市場熱議“中特估”的時候,2023年以來在東證交易所的牽頭下日本股市也迎來消滅低估值的“日特估”主題:3月東證交易所發布文件明確要求主板市場和標准市場的上市公司提高企業價值和資本效率,從而提升股價(在這兩個市場上超過50%的公司ROE<8%、PB<1),並且公布了明確的改革路线圖,在此背景下日本企業“三管齊下”:提高盈利能力和大規模股票回購以提高ROE;改善公司治理、降低資本成本。

不難看出,“日特估”是在當前市場估值框架內的優化,全球市場的接受度相對會更高。相較而言,中特估希望對現存的估值體系有所改革和突破,納入更多中國特色的因素,例如如何更好地定價企業和政府之間的關系,企業的社會責任等方面,目前看仍處於初始階段,對於國內市場的吸引力可能尚難在全球範圍內引起共鳴。

宏觀敘事上,中美博弈,日本市場或受益。中美關系的不確定性疊加中國經濟復蘇邏輯的重估壓力,全球資本流動的規律和路徑可能在發生結構性變化:此前在全球化的背景下,當美國或其他發達經濟體出現區域性衝擊時,中國經濟的穩定性以及和全球市場的低相關性能夠爲資本提供庇護,這一點在疫情之後的2021年至2022年初尤其明顯。

但是當前在中美“脫鉤”的風險下,日本等非歐美的發達經濟體(G7陣營國家)獲得額外的地緣政治溢價,得到外資更多的青睞。本質上,這體現了在當前全球美元體系下,“親美”能獲得金融上的安全溢價(巴菲特做多日本五大商社則是進一步押注全球供應鏈安全)。

綜合以上分析,我們看到雖然同樣是匯率貶值,日本股市的“過人表現”,在於更穩定的基本面、對於資本更友好的融資套利環境,以及更加契合當前全球貨幣體系和全球資本“胃口”的主題和宏觀敘事。而這對於我們意味着什么?

對於匯率來說,在復蘇預期差矯正的過程中,利差和超調是兩個關鍵詞。一方面,中美利差對於匯率的影響權重將上升,而這將給人民幣帶來貶值壓力;另一方面,市場預期像鐘擺,糾偏往往會出現超調,這意味着人民幣的貶值會階段性超出利差指示的水平。

我們認爲人民幣第二季度可能出現貶值超調(短期跌破7.1),但是從上周五央行的及時表態來看,推進人民幣國際化對匯率穩定可能存在訴求,跌破7.2的概率目前看不大。

對於股市而言,外資流入多了一道障礙——日本股市。此前全球資本面臨的選擇題可能是“歐美or以中國爲代表的新興市場”的二選一,但是在當前的經濟和地緣政治背景下,日本等“親美”市場可能成爲額外的選項,日股越強勢,可能越發加劇國內股市的存量博弈,以及人民幣對於美元貶值反應的鈍化。

而從長期战略和金融安全來看,人民幣國際化可能是必選項。當前以美元爲主導的國際貨幣體系使得“站隊”有了額外的金融溢(折)價,而處於“舞台中心”的中國想要擺脫束縛,更好地融入全球金融市場,推動全球貨幣體系擺脫美元霸權、提高人民幣的國際化程度可能是不得不做出的選擇。

風險提示:東盟、俄羅斯及其他新興經濟體經濟增長不及預期,對外需拉動不足,導致經濟進一步加速放緩。疫情二次衝擊風險對出口造成拖累。歐美經濟韌性超預期,資金大幅回流歐美市場。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“匯率跌,股市大漲”,除了巴菲特,我們還缺什么?

地址:https://www.breakthing.com/post/60477.html