穿越12%生死线:蔚來小鵬們最重要的事

1年前

穿越12%生死线:蔚來小鵬們最重要的事

本文系基於公开資料撰寫,僅作爲信息交流之用,不構成任何投資建議。

所有行業發展到一定階段後,都將無限接近一個有效的運營线:高於運營线的企業爲了搶佔市場以利潤換規模,低於運營线的企業在內卷中被淘汰。

這一規律,正是2023年中國新能源汽車產業的主旋律。

經過研究量化,我們認爲對於所有新能源汽車公司而言,穿越12%的單車毛利率生死线,是2023年最重要的事。

01

價格战开啓弱肉強食時代

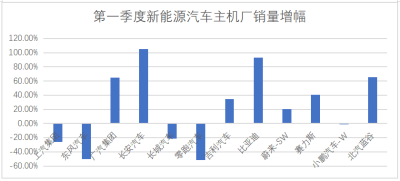

經過統計新能源上市車企數據,我們發現,在特斯拉這只鮎魚的攪動下,除理想汽車外,幾乎所有車企在2023年都進行了價格調整。但是第一季度銷量數據還是在各自不同的領域出現了不同的偏差:有些車企銷量呈倍數增長,也有些車企銷量腰斬。

圖:第一季度新能源汽車主機廠銷量增幅,來源:公司財報 曼昆在《經濟學原理》中指出,價格战本身是一種殺傷力強、短平快的市場競爭手段,也是消費者選擇的必然。價格战競爭的終局,是市場出清後必將引領整個行業回歸到一個毛利率的均值,這一點在快遞行業身上驗證過,在風電行業上同樣驗證過。 在此前《特斯拉的激進定價策略,隱匿着電動車定義的劇變》報告中,我們提出:目前乘用車和新能源車的單車毛利趨勢线圍繞着12%的價格帶,高於毛利趨勢线的企業往往有更多可以實現調整的空間,而低於趨勢线的企業,如果卷入價格战,處境會相當被動。

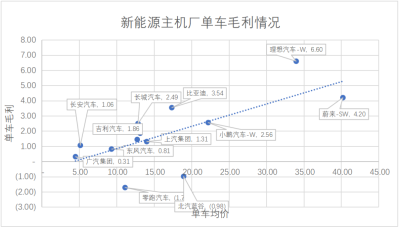

圖:第一季度新能源汽車主機廠銷量增幅,來源:公司財報 曼昆在《經濟學原理》中指出,價格战本身是一種殺傷力強、短平快的市場競爭手段,也是消費者選擇的必然。價格战競爭的終局,是市場出清後必將引領整個行業回歸到一個毛利率的均值,這一點在快遞行業身上驗證過,在風電行業上同樣驗證過。 在此前《特斯拉的激進定價策略,隱匿着電動車定義的劇變》報告中,我們提出:目前乘用車和新能源車的單車毛利趨勢线圍繞着12%的價格帶,高於毛利趨勢线的企業往往有更多可以實現調整的空間,而低於趨勢线的企業,如果卷入價格战,處境會相當被動。  圖:新能源主機廠單車毛利情況,來源:公开信息 我們統計了上市公司所有主機廠的營運費用率,近三年間整體的費用率在12%-14%之間。換句話說,如果企業單車毛利沒有達到至少12%-13%,在不算資本开支和攤銷等其他成本的情況下,單就運營而言,肯定是無休止的虧損黑洞。

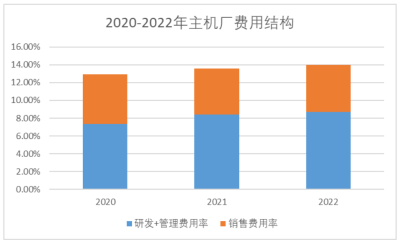

圖:新能源主機廠單車毛利情況,來源:公开信息 我們統計了上市公司所有主機廠的營運費用率,近三年間整體的費用率在12%-14%之間。換句話說,如果企業單車毛利沒有達到至少12%-13%,在不算資本开支和攤銷等其他成本的情況下,單就運營而言,肯定是無休止的虧損黑洞。  圖:2020-2022主機廠費用結構,來源:企業年報 這一點從結果中也能直接看出來。 我們拉了一個各主機廠的淨利潤率圖表進行對比,單車毛利率低、費用率卻高的企業,淨利潤率爲負值,具體爲北汽藍谷、零跑汽車、小鵬汽車和蔚來汽車,這些車企的毛利率大多12%水平线以下,再次驗證了我們提出的12%是車企健康運營的毛利率水平线的假設。

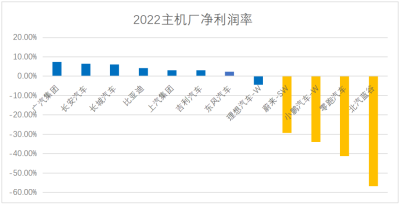

圖:2020-2022主機廠費用結構,來源:企業年報 這一點從結果中也能直接看出來。 我們拉了一個各主機廠的淨利潤率圖表進行對比,單車毛利率低、費用率卻高的企業,淨利潤率爲負值,具體爲北汽藍谷、零跑汽車、小鵬汽車和蔚來汽車,這些車企的毛利率大多12%水平线以下,再次驗證了我們提出的12%是車企健康運營的毛利率水平线的假設。  圖:2022年主機廠淨利潤率,來源:上市公司公告,注:爲便於比對,以下我們將毛利率低於12%的主機廠數據標黃

圖:2022年主機廠淨利潤率,來源:上市公司公告,注:爲便於比對,以下我們將毛利率低於12%的主機廠數據標黃

02

單車12%毛利率线的財務魔力

當然,以上我們所講的12%單車毛利率僅僅覆蓋了每年的運營費用。實質上汽車這一資本密集行業,還需要大量投資固定資產,包括包括土地、廠房、生產线等,企業在實際經營情況更加復雜,毛利潤還需要覆蓋固定資產的折舊和攤銷。

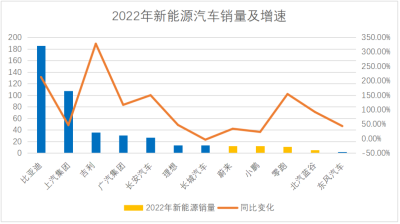

前面論述了我們12%單車毛利率的理論過程,接下來,我們從銷量、現金流情況、固定資產利用效率等指標來驗證我們的觀點。 1)銷量循環 與經營效率高相關的是各新能源品牌的汽車銷量與增速,2022年新能源汽車銷量最後三名分別爲零跑汽車、北汽藍谷和東風汽車,銷量增速最靠後的三個主機廠分別爲長城汽車(-3.80%)、小鵬汽車(23%)及蔚來(34%)。 圖:2022年新能源汽車銷量及增速,來源:上市公司公告 而單車毛利率低於12%的四家車企,銷量也排名倒數。銷量和單車毛利率更像是互爲因果的關系,正是因爲銷量沒有上去,規模效應不明顯,單車毛利率就會低。而單車毛利率低,企業可以投入研發、營銷乃至資本开支的錢就會少,銷量就起不來。 這是一個危險的循環,投入的運營費用得不到攤銷,無法形成規模效應,從而企業運營效率低下,令車企陷入危險境地;本身盈利空間有限的這些車企,被動卷入價格战,本身就沒有多少降價空間,銷量更是遲遲得不到提升。 可想而知,到目前階段單車毛利依舊無法做高的企業,一旦被動卷入價格战,很容易陷入一場越虧越多的惡性循環中。 2)流動性 經營性現金流方面,行業各企業之間水平差距較大,雖然除廣汽、小鵬、蔚來和零跑汽車外,其他企業經營現金流淨額均爲正值,但淨額最高的吉利汽車(160.18億元)與最低的零跑汽車(-82.32億元)差額近250億元。

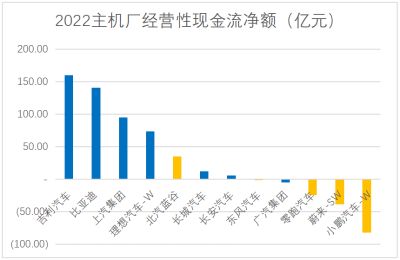

圖:2022年新能源汽車銷量及增速,來源:上市公司公告 而單車毛利率低於12%的四家車企,銷量也排名倒數。銷量和單車毛利率更像是互爲因果的關系,正是因爲銷量沒有上去,規模效應不明顯,單車毛利率就會低。而單車毛利率低,企業可以投入研發、營銷乃至資本开支的錢就會少,銷量就起不來。 這是一個危險的循環,投入的運營費用得不到攤銷,無法形成規模效應,從而企業運營效率低下,令車企陷入危險境地;本身盈利空間有限的這些車企,被動卷入價格战,本身就沒有多少降價空間,銷量更是遲遲得不到提升。 可想而知,到目前階段單車毛利依舊無法做高的企業,一旦被動卷入價格战,很容易陷入一場越虧越多的惡性循環中。 2)流動性 經營性現金流方面,行業各企業之間水平差距較大,雖然除廣汽、小鵬、蔚來和零跑汽車外,其他企業經營現金流淨額均爲正值,但淨額最高的吉利汽車(160.18億元)與最低的零跑汽車(-82.32億元)差額近250億元。  圖:2022年主機廠經營性現金流淨額,來源:上市公司公告 由於各主機廠盈利能力參差不齊,有些主機廠已經穩定盈利,有些還沒有擺脫虧損。現金流余額也是一個企業財務是否健康的重要考量指標,現金流余額指的是可以快速變現的金融資產,包括現金余額、銀行存款余額、現金等價物,一般企業在價格战中的企業,現金流余額高的有更多底氣進行投資,並撐過“艱難時光”。 除北汽藍谷外,零跑、蔚來和小鵬三家單車毛利率低於12%的企業,經營現金流虧損也是最多,企業用於管理、研發的前依舊依賴於外部融資,很難實現正循環。 回到各企業現金流余額情況,現金流余額最高的是上汽集團(1395.93億元),最低的三者分別爲北汽藍谷(26.55億元)、東風汽車(54.84億元)及零跑汽車(69.49億元)。

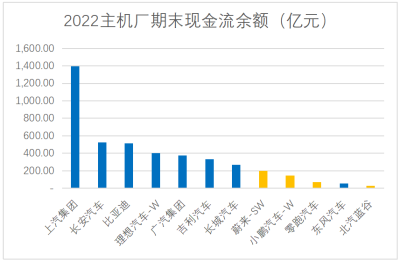

圖:2022年主機廠經營性現金流淨額,來源:上市公司公告 由於各主機廠盈利能力參差不齊,有些主機廠已經穩定盈利,有些還沒有擺脫虧損。現金流余額也是一個企業財務是否健康的重要考量指標,現金流余額指的是可以快速變現的金融資產,包括現金余額、銀行存款余額、現金等價物,一般企業在價格战中的企業,現金流余額高的有更多底氣進行投資,並撐過“艱難時光”。 除北汽藍谷外,零跑、蔚來和小鵬三家單車毛利率低於12%的企業,經營現金流虧損也是最多,企業用於管理、研發的前依舊依賴於外部融資,很難實現正循環。 回到各企業現金流余額情況,現金流余額最高的是上汽集團(1395.93億元),最低的三者分別爲北汽藍谷(26.55億元)、東風汽車(54.84億元)及零跑汽車(69.49億元)。  圖:2022年主機廠經營性現金流淨額,來源:上市公司公告 不出意外,單車毛利率低於12%的企業,現金流安全墊也是最低的。 3)運營能力 汽車行業這個生產高度以來固定資產的行業,固定資產周轉率可以直觀地反應企業的管理能力,一般固定資產率高意味着企業對廠房、設備等固定資產的利用效率越高,管理水平越好,一般企業的獲利能力越高。

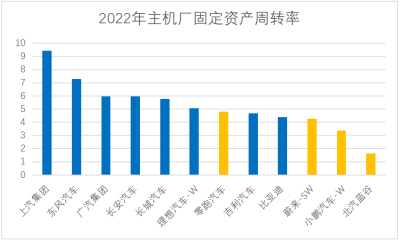

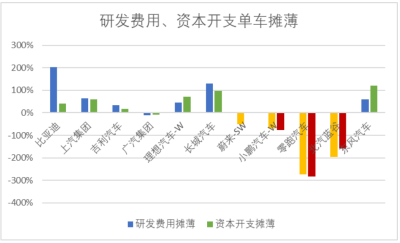

圖:2022年主機廠經營性現金流淨額,來源:上市公司公告 不出意外,單車毛利率低於12%的企業,現金流安全墊也是最低的。 3)運營能力 汽車行業這個生產高度以來固定資產的行業,固定資產周轉率可以直觀地反應企業的管理能力,一般固定資產率高意味着企業對廠房、設備等固定資產的利用效率越高,管理水平越好,一般企業的獲利能力越高。  圖:2022年主機廠固定資產周轉率率,來源:上市公司公告 吉利、比亞迪及理想的資本开支近年來逐漸走強,因此相較於傳統車廠,固定資產周轉率會低一點。不過在資本开支增強的大環境下,資產利用效率最低的依舊是單車毛利率較低的企業。零跑雖然是輕資產造車,但是實際的周轉率也很難處於行業前列。 4)攤薄率 我們將車企2022年研發費用和資本开支一起納入核算,如果講每萬元資本开支和研發費用計入單車收入,我們會發現明顯低於行業均线的依舊是蔚來、小鵬、零跑和北汽藍谷。

圖:2022年主機廠固定資產周轉率率,來源:上市公司公告 吉利、比亞迪及理想的資本开支近年來逐漸走強,因此相較於傳統車廠,固定資產周轉率會低一點。不過在資本开支增強的大環境下,資產利用效率最低的依舊是單車毛利率較低的企業。零跑雖然是輕資產造車,但是實際的周轉率也很難處於行業前列。 4)攤薄率 我們將車企2022年研發費用和資本开支一起納入核算,如果講每萬元資本开支和研發費用計入單車收入,我們會發現明顯低於行業均线的依舊是蔚來、小鵬、零跑和北汽藍谷。  圖:2022年主機廠攤薄率,來源:上市公司公告 這也意味這他們持續投入的研發費用和資本开支得不到保障,可持續性和成長性存疑。

圖:2022年主機廠攤薄率,來源:上市公司公告 這也意味這他們持續投入的研發費用和資本开支得不到保障,可持續性和成長性存疑。

03

小結

通過各項指標的對比,我們可以清晰地看到進入價格战的各家新能源主機廠,在調價空間、現金流管理和營運能力,以及成長性各方面來看,都有較大差距。 當價格战程度加深,現金流差、運營能力欠缺的企業,因爲調價空間有限而陷入危險境地,如單車毛利率低於12%的蔚來汽車、小鵬汽車、北汽藍谷和零跑汽車。

新能源自主品牌按照2018年蔚小理上路爲元年計算,高速跑過了五個年頭。回頭我們來看數據和財務的勾稽關系,發現了單車毛利率12%巧妙平衡點。而提升單車毛利率無非兩個渠道:打響品牌提售價,有消費者愿意爲品牌溢價买單;或者是形成規模效應,降低成本。這也正是李想談最低20%毛利率和何小鵬談500萬輛車活下去的原因。

往 期 推 薦

追加內容

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:穿越12%生死线:蔚來小鵬們最重要的事

地址:https://www.breakthing.com/post/60836.html