14款“專屬商業養老”產品

去年結算利率≥4%,不香么...

監管擬新通知

專屬商業養老保險擴容

約30余家可參與,不符合則停售

最高演示利率可達5%

爲何比萬能險高?長期屬性!

宣傳銷售“六不得”

不得按結算利率,進行價值演示

用個人養老金账戶

購买專屬商業養老保險

在險企官網/其他渠道也可以

1

14款“專屬商業養老”產品

去年結算利率≥4%,不香么...

1. 關注3.5%評估利率下調?不如關注下“專屬商業養老保險”!

近期,保險圈的人最關心的話題,全都是圍繞“3.5%評估利率”是否要下調?

畢竟,這會影響未來產品的價格高低,和大家能拿到手的收益,與消費者的利益密切相關...

但是,當前我國人身保險產品,已經不像曾經那么單一化!

尤其是,爲推動第三支柱養老保險的發展,行業先後推出的“專屬商業養老保險”、“商業養老金”等產品。

這些產品不僅經營門檻高,而且,是以養老保障爲目標,長期穩健性更強,保障方面還有一些與傳統產品相比獨特的地方。

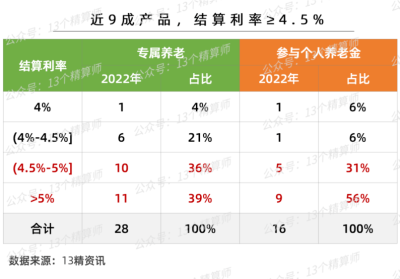

更重要的是,以專屬商業養老保險爲例,2022年14款產品28個账戶結算利率,全部超過4%。

其中,25個账戶的結算利率超4.5%,佔比89%。

2. 爲何結算利率高?目標不同,自然有流動性溢價!

而且,這些產品還有最低保證利率,不少穩健型账戶的最低保證利率,都在2.5%以上。

此前,“13精”有專門統計過這些產品的最低保證利率和2022年的結算利率,如上圖所示。

全表詳見《個人養老金“滿月”,首份成績單:結算利率全超4%,最高5.7%!》。

那么,大家可能會說爲什么這些產品的結算利率這么高?

其實,這就要從“專屬養老”這四個字說起,既然是爲未來養老做的准備,資金就要長期鎖定。

也就是說,如果你想投個5年10年就取出來,可能就要有一定的損失,因此,流動性就差一下。

因此,從這個角度看,這個結算利率,大家可以理解爲是對流動性的溢價,詳見後文。

2

監管擬新通知

專屬商業養老保險“常態化”

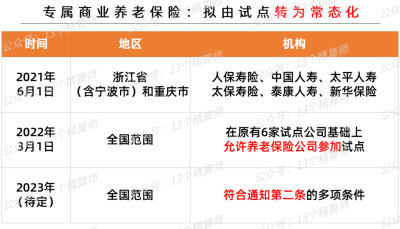

1. 監管擬新通知:專屬商業養老保險試點2年後,進入“常態化”發展!

截至2023年1月,專屬商業養老保險累計實現保費42.7億,保單件數37.4萬件。

2022年,北京專屬商業養老險保費規模達7.54億,浙江轄內專屬商業養老保險保費收入6.6億。

今日,監管方面向各家人身險公司,下發《關於促進專屬商業養老保險發展有關事項的通知》(以下簡稱新通知),並徵求意見。

這標志着歷經近2年的試點,專屬商業養老保險,即將正式從試點轉爲常態化運營。

簡單的說,就是參與的壽險公司增加,產品也將從審批制轉爲備案制,詳見後文。

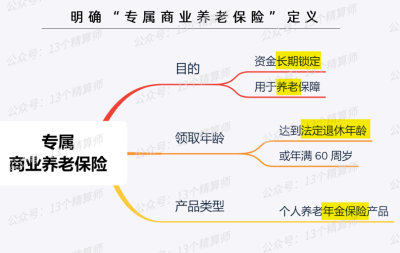

而且,新通知對於專屬商業養老保險的定義,進行了明確!

即,專屬商業養老保險是指資金長期鎖定用於養老保障目的,被保險人領取養老金年齡應當達到法定退休年齡或年滿60周歲的個人養老年金保險產品。

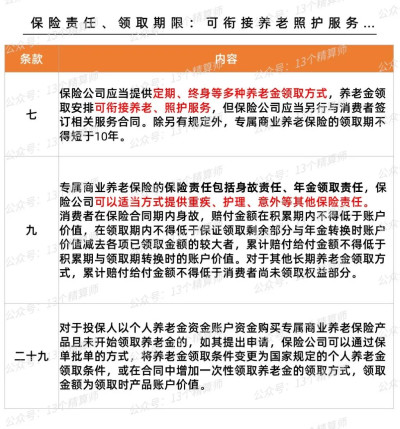

2. 與個人養老金銜接,領取年齡新增達到法定退休年齡等...

爲大家直觀理解,“13精”對其中的重點進行了標注,詳見上圖。

需要注意的是,與此前試點通知不同的地方,在領取年齡增加了“達到法定退休年齡”。

這是因爲,去年國家推出可抵稅的“個人養老金”制度,其中,領取年齡原則上是退休後。

詳見《“個人養老金”落地36城,已有險企籤首單,一文看懂怎么买?含哪些產品?如何選?》

所以,爲與個人養老金的制度相銜接,此次的通知有所微調。

這包括領取的方式,也有向按月、分次或者一次性,三種進行一些調整,詳見後文第二十九條。

3

經營需滿足4個條件

約30余家可參與,不符合則停售

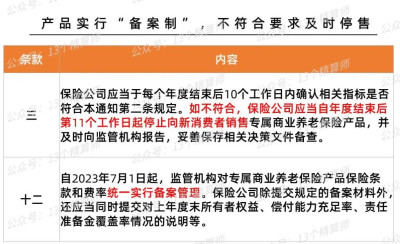

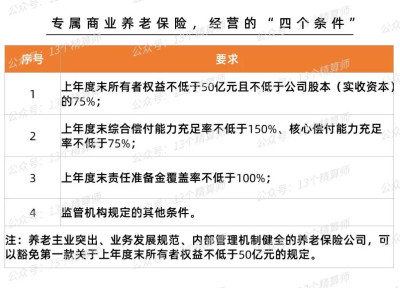

1. 產品從“審批制”改“備案制”:險企經營需滿足4個條件!

此外,專屬商業養老保險,進入常態化運營階段的另一個標志,就是產品將實行統一的備案制!

但是,從審批制走到備案制,不是要求降低了,而是在前期門檻高,且從制度方面也進行了全面的條款化的規範。

比如,經營門檻如上圖所示,對險企淨資產,償付能力充足率等都有較高要求。

這也體現出行業近年來主推的分類監管思想,即,有多大能力辦多大事兒!

詳見《銀保監會擬分類監管,人身險公司分五類》。

對於不符合規定的險企,要及時停止向新消費者銷售產品,並做好原有消費者服務。

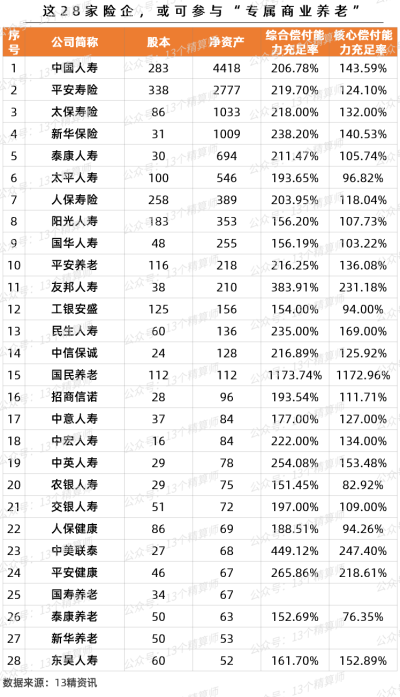

2. 約30余家險企,或可參與“專屬商業養老保險”!

當然,這也是要充分確保作爲養老第三支柱的參與產品,保持長期穩定性。

所以,與此前的互聯網人身險業務新規等相比,這個門檻的要求很高。

“13精”不完全統計,以2022年末的數據看,不考慮責任准備金覆蓋率的要求,以上28家險企或可經營專屬商業養老保險業務。

也就是說,相比此前試點期間,或可增加15家機構。

若按照通知,可以豁免第一款淨資產的要求,則這四家養老保險公司也可參與,分別是人保養老、長江養老、太平養老和恆安標准養老。

4

產品最高演示利率可達5%

爲何比萬能險高?長期屬性!

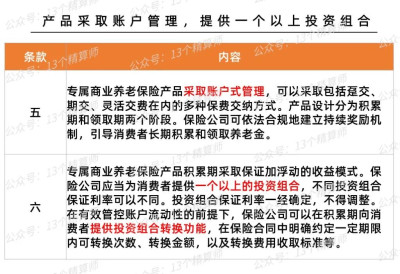

1. 專屬商業養老保險:账戶管理,分穩健和進取兩種組合,可切換!

此外,專屬商業養老保險採取账戶式管理,詳見上圖。

而且,投資組合一般都有兩個,分爲穩健型和進取型,在積累期可以轉換,這兩個投資組合的最低保證利率不同。

一般而言,穩健型的最低保證利率,大於進取型的最低保證利率,詳見前文的產品明細表!

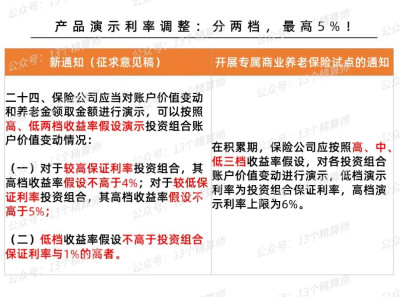

需要注意的是,在新通知中,關於產品的演示利率,從此前的高中低三檔,調整爲高低兩檔。

2. 最高演示利率可達5%,爲何比萬能險高?

其實,這與年初銀保監會取消萬能險高中低三檔演示利率相一致。

詳見《銀保監會下調萬能、分紅、投連演示利率,取消“高中低”三檔!分紅險要披露紅利實現率》

不同的是,專屬商業養老保險產品,高檔演示利率,最高可達5%。

大家可能會問,爲什么這款產品的演示利率可以這么高?

其實,這就是前文我們說的流動性溢價,畢竟,對於很多人來講,這筆錢是要留到退休之後領取,中間20-30年都不會動。

當然,大家也要注意,“高風險高收益、低風險低收益”這一點,也在演示利率的地方有體現。

即,最低保證利率高,演示利率就要低;最低保證利率低,演示利率就可以高。

3. 銷售激勵、投資管理等,都要側重長期屬性,可銜接養老照護服務...

因此,爲保證產品能夠長期穩健發展,新通知中,也要求險企建立長期限的銷售激勵機制。

而且,要建立適當的機制,有效控制金融市場短期波動,對投資組合長期穩健管理的影響!

看到這兒,大家是否明白,爲何前文我們說,對於有補充或提高未來養老水平需求的人來講,專屬商業養老保險,應該是一款不錯的產品!

當然,大就也不能閉着眼睛就選!

畢竟,側重養老的產品,有一些復雜性,包括保證收益,以及後續對接的養老服務方面,不同的產品也不同。

5

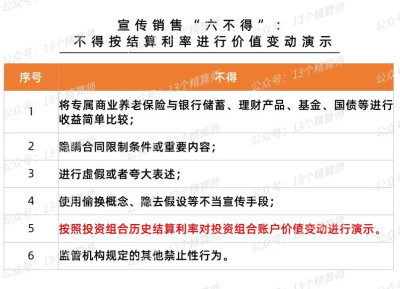

宣傳銷售“六不得”

不得按結算利率,進行價值演示

1. 宣傳銷售“六不得”:不得按結算利率進行價值變動演示!

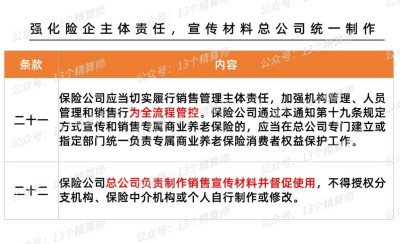

此外,按照近來全流程監管的思路,新通知也要求險企切實履行銷售主體管理責任!

比如,加強從機構、人員到銷售行爲的全流程管控。

相關銷售宣傳材料,由總公司統一制作,且不得授權分支機構和人員自行修改。

更重要的是,明確宣傳銷售的“六不得”,詳見上圖。

除不能與儲蓄理財進行簡單比較,誇大描述等外,有一條大家要關注。

就是,不可以按照投資組合歷史結算利率,進行账戶變動演示!

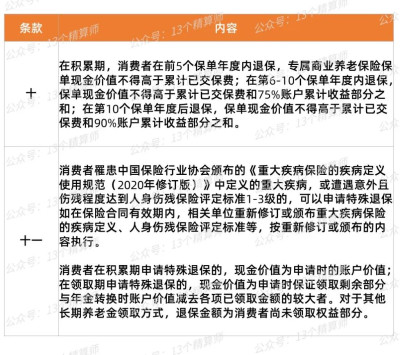

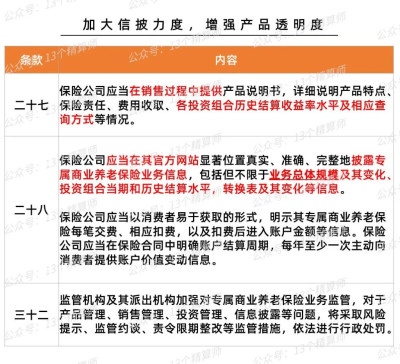

2. 積累期退保有損失,但符合條件可特殊退保!加大產品信披,提升透明度~

前文有提到,因爲是突出養老長期儲備的特點,所以,在產品積累期退保,消費者會有一定的損失。

但是,對於罹患重大疾病或1-3級傷殘的消費者,可以申請特殊退保,積累期可按照當時的账戶價值作爲現金價值退保,如上圖所示。

爲確保消費者權益得到充分保護,新通知還要求險企加大信披力度!

比如,要求險企在銷售過程中提供各投資組合歷史結算收益率水平及相應查詢方式等。

而且,要以消費者易於獲取的形式,明示每筆交費和扣費後進入账戶金額等信息。

同時,要完整地披露專屬商業養老保險業務信息,包括但不限於業務總體規模及其變化、投資組合當期和歷史結算水平。

其實,規模這一點很重要,比如,現在萬能險產品的結算利率的披露,從歷史發展看,也有一些新的不便之處。

關於這一點,有機會我們再跟大家細聊...

6

用個人養老金账戶

購买專屬商業養老保險

在險企官網/其他渠道也可以

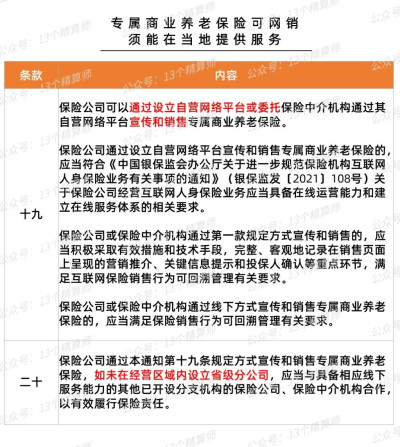

最後,要跟大家說的是,因爲很多專屬商業養老保險,都納入了個人養老金產品。

但是,有的消費者卻不能在銀行开通账戶的界面,購买相關保險產品。

其實,個人養老金的資金账戶,跟大家普通的銀行账戶性質類似,都是用於支付的。

因此,只要你有資金账戶,也可在險企的官網購买保險產品。

大家可以在他們的微信公衆號或者小程序上,查找個人養老金產品,進行購买!

具體操作,詳見《個人養老金“滿月”,首份成績單:結算利率全超4%,最高5.7%!》,這篇文章第四節。

此外,爲方便險企在其他渠道的銷售,新通知也對專屬商業養老保險的網銷進行了規範要求,詳見上圖。

希望大家通過今天的文章,能夠了解到如今的壽險產品,並不止增額終身壽這一種,高保障的好產品,其實,一直都有哈~

如果,大家想通過個人養老金账戶,購买專屬商業養老保險,可以進入“個人養老金”系統了解相關內容哈。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:監管擬新通知!專屬商業養老保險:最高演示利率5%!產品將擴容,轉爲常態化業務,誰能經營?

地址:https://www.breakthing.com/post/61763.html