事件:美國政府債務規模已於1月19日觸及法定上限,至今兩黨仍未達成一致方案,美國財政部資金最早將於6月1日耗盡,屆時美國國債將面臨違約風險。

核心結論:美國債務上限陷入僵局,短期市場風險偏好承壓,美元指數上漲。由於中國經濟快速修復的第一階段結束,疊加美元反彈導致人民貶值拖累A股走弱。

1、什么是美國債務上限?

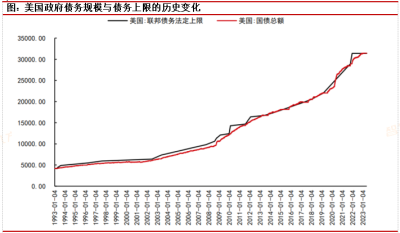

在美國“三權分立”的政治體制下,國會擁有財政審批權,政府的財政支出或債務發行需要國會批准。而債務上限是指國會通過立法規定的允許聯邦政府負債的最大規模,類似於“信用卡額度”。

設置債務上限的目的,一方面是爲了避免政府債務過度擴張,另一方面是爲政府融資提供便利。在債務上限範圍以內,政府新增債務無需國會批准;一旦觸及上限,政府將無法新增債務,只能通過國會立法來提高或暫停債務上限。

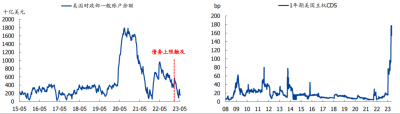

截至5月24日,账戶余額不足620億美元,已經大幅低於2022年2月財政部新的現金余額管理政策的要求(現金余額保持未來一周的現金需求,約5000-6000億美元)。

2、未能提高債務上限有何後果?

債務上限觸及後,若國會未能立即提高或暫停債務上限,政府首先可採取“非常措施”來維持運作,如削減非必要开支、贖回持有的證券等手段,這將消耗財政部庫存資金;當財政部資金耗盡時,政府將被迫“停擺”,並且即將到期的美國國債將面臨違約風險。

雖然歷史上美國國債從未出現過實質性違約,但債務上限僵局無疑會削弱美國政府的公信力,2011年8月標普評級公司就曾因債務上限問題將美國的主權信用評級從AAA下調至AA+,此舉引發了市場劇烈動蕩。穆迪的一份研究顯示,若美國國債發生違約,將導致美國GDP下降4%,近600萬人失業,失業率超過7%,股票市場最多將下跌三分之一,並會導致家庭財富損失12萬億美元。

3、美國債務上限的現狀如何?

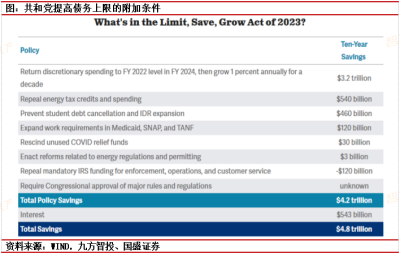

1月19日,美國聯邦政府債務觸及31.38萬億美元的法定上限,自那以後美國財政部採取了一系列“非常措施”,美國財政部長耶倫稱財政部資金最早可能於6月1日完全耗盡。4月26日,衆議院通過了由共和黨人提出的《限制、儲蓄、增長法案》,該法案允許將債務上限提高1.5萬億美元,或暫停至2024年3月31日,條件是大規模削減政府开支、廢除新能源稅收抵免等,遭到民主黨人集體反對,白宮已明確表示只會接受無條件提高債務上限。5月16日,兩黨舉行了第二輪談判,但仍未達成一致。

從市場交易結果來看,目前1年期美國主權CDS已飆升至最高177bp,大幅創下歷史新高,而2011年和2013年債務上限最危急的時候也不過80bp左右,反映出市場預期本輪美國國債發生違約的概率要明顯高於之前的債務上限危機。

4、歷史上債務上限僵局通常持續多久?

除本次外,1976年以來美國政府債務共有22次觸及法定上限,每次債務上限觸及後均得到了上調或暫停,只是經歷的時間長短不同。1990年之前,債務上限觸及後往往會立刻上調;但1990之後,債務上限僵局的持續時間明顯延長,2010年之後則更加顯著,這也從側面反映了美國黨爭日益激烈化。2010年後的9次債務上限僵局,最短持續2個月,最長持續8個月,平均持續4個月,本輪到目前爲止已持續了4個月。

5、後續最有可能的情形是怎樣?

雖然民主黨與共和黨在政策主張上針鋒相對,但政府違約是兩黨都不愿意接受的局面,因此提高或暫停債務上限幾乎是必然結果,包括兩種情形:

(1)大幅提高或長時間暫停債務上限,要達成這一結果,需要民主黨作出更多讓步,這意味着拜登政府的許多政策將被削減乃至廢除;

(2)小幅提高或臨時暫停債務上限,爲兩黨的談判創造更多時間,例如2021年8月觸及債務上限後,先是在10月小幅提高了上限但仍處在觸及狀態,最終在12月才大幅提高了上限。目前看,本輪更有可能是第二種情形。

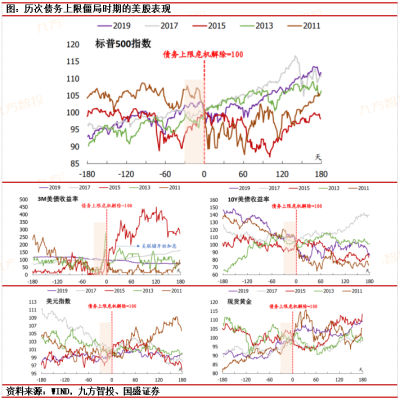

6、債務上限僵局對市場有何影響?

歷史經驗顯示,當債務上限剛觸及時,對市場的影響往往不明顯;而在最後時刻到來的前1個月影響最顯著,表現爲全球全球風險偏好回落,避險需求導致美元上漲,短期美債收益率大幅飆升。這反映出債務上限僵局將打壓市場風險偏好,並引發對即將到期的美國國債發生違約的擔憂,但這一影響效果偏短期;當債務上限危機解除之後,市場風險偏好會迎來修復,各類資產價格走勢往往出現反轉。

7.債務上限問題已演變爲兩黨相爭的工具。

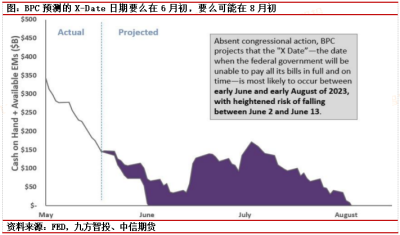

美國兩黨政策研究中心(BipartisanPolicyCenter,BPC)5月23日發布的預測顯示X-Date要么出現在6月初,要么可能延長至7月下旬,不確定性的原因是財政收入、支出的不完全可預測性,如果當前的現金余額和“非常措施”的剩余空間足以撐過6月初,隨着6月15日的稅收季以及6月底CSRDF和PSRHBF兩項措施釋放的1455億美元的空間,會使X-Date遞延到7月下旬。但目前來看,如果債務上限一直得不到解決,6月2日至6月13日這個區間會非常危險。

兩黨相爭的工具但截至本周三(5月24日),兩黨仍未達成一致,即便周四(5月25日)拜登稱已取得進展,但針對可自由支配的支出(DiscretionarySpending)仍存較大爭議,簡單來說,共和黨要求大幅削減支出才能提高債務上限,而當前執政黨民主黨當然不能同意,否則將面臨經濟加速衰退,失去部分票倉,對2024年的大選不利,但這又正是共和黨想要看到的結果。

債務上限問題不能達成共識導致出現債務違約、美國喪失國家信用也不是任何一黨想看到的局面,所以最大的可能仍然是暫停債務上限或者提高債務上限,只不過最終達成協議的時間較晚。根據2011年以來觸及債務上限後的解決方式,暫停債務上限只不過設定了下一次觸及債務上限的日期,屬於拖延政策,而提高債務上限相對更加積極。預計本次債務上限危機將在最後關頭以暫停債務上限的方式“延後處理”。

從兩黨利益出發,民主黨自然希望共和黨同意提高債務上限,從而不必在2024年大選前削減开支,但共和黨當然不能同意,以當前高通脹和迅速上升的債務和淨利息支出帶來的危險爲由,要求削減支出才能提升債務上限,欲把美國推入經濟衰退增加大選中獲勝的概率;

但目前距離6月1日不足5個工作日,給兩黨的時間並不多,本次危機更有可能在最後關頭以暫停債務上限的方式暫時平息,歷史上看,暫停截至的日期基本就是下一次危機的开端,上限風波將再次席卷而來。

參考資料:

20230518-國盛證券-一文讀懂美國債務上限

20230526-中信期貨-債務上限如何影響美債久期供給與利率定價

本報告由研究助理協助資料整理,由投資顧問撰寫。投資顧問:王德慧(登記編號:A0740621120003)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:兩黨內鬥劇烈博弈,靜待美國債務上限危機落地

地址:https://www.breakthing.com/post/61979.html