近日一篇關於環球市場比較的小作文火遍全網,說的是美國股市今年漲了多少,德國漲了多少,印度漲了多少,日本漲了多少,我們上市公司數量漲了多少。

辛辣諷刺,讀者拍手稱快,一片認同之聲:就是這個情況,說得太好了。。。。。

真實情況呢?

我們從兩個方面來說說吧:

美股真的漲了嗎?

當然漲了,納斯達克年初至今升幅是23%,已經進入傳統的“牛市區間”,打开新聞,美股再創年內新高(這裏媒體朋友不拿道瓊斯來說事了),英偉達業績後暴漲25%,拼多多周五大漲19%,Meta今年以來的升幅接近120%,這完全是2020-2021美股大時代的感覺了,哪怕你买了納斯達克ETF(159632)這種國內ETF,收益都比持有滬深300ETF好太多。

難怪別人會對比如此強烈。

但是,如果您真的在交易美股,則會有一些不一樣的感受。

道瓊斯指數年初至今僅錄得微量漲幅,這個大家是知道的,標普500的升幅接近10%(已經非常不錯),您可以說是硅谷銀行危機影響了金融股的表現,道瓊斯沒漲不足爲奇,

讓我們來看看:

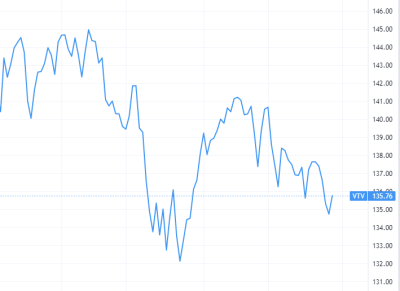

這是VTV(Vanguard的價值股ETF )今年以來的走勢,

這是VNQ(房地產信托ETF)年初至今的表現,

不是科技股表現非常好嗎?CIBR(網絡安全ETF)也是最近兩周才追回一些表現。

傳媒娛樂的迪斯尼

醫藥龍頭輝瑞

消費的Costco

以上列舉的可能有人又要說,你專拿最弱的說事,我盡量用寬基指數和ETF來表達,選的個股都是龍頭哦,龍頭走得那么弱,不說明問題嗎?

說了這么多,我想表達的是,美股跟前段的A股一樣,是極度極度的單邊行情,以微軟、Meta,C3.AI 爲首的人工智能和與此相關的半導體,英偉達、AMD、TSM等交易的擁擠度,可謂史上最高,

比我們炒TMT的風格還要極致,起碼我們還有四大板塊,幾十只個股。

所以,投資美股,如果只买QQQ(納斯達克ETF),那今年收益是非常不錯的,但是如果沒有买在這一邊,收益跟A股也差不了太多。這種市場寬度下產品盈利的難度應該是不小的。

可能有人會想,美股我就买英偉達和微軟就行了嘛,妥妥的跑贏大市,對的,A股您只买劍橋科技和寒武紀,收益也是很好的,別說咱們不如人!

指數編制的問題

那么,同樣是極致的單邊行情,在美股直接买QQQ或者SPY也能獲得不錯的收益,在A股卻被人瘋狂吐槽十年如一日呢?

關於“上證指數”的編制,說過很多很多次了,既然大家都愿意把他當成股市漲跌的溫度計,那我一介小民就不要老是BBB了。

關於指數的樣本選擇、權重確定、退出機制等展开說又是一大篇,簡單說就是:像茅台、騰訊、寧德、招行以及某段時間的中國平安這樣的系統重要公司的史詩級上漲中,體現在主要指數的升幅是非常有限的,這不是市場沒有漲的問題,那么可能是****的問題吧?

也正是由於上述的問題,這幾家公司調入指數並佔據主要權重時,往往對應的是股價的典型高位,基於指數(或者題材)發行的基金產品也正在此時是最熱銷的時候,在最不需要錢的時候市場給了你最多的錢,快速見頂,牛短熊長,指數漲不起來也是很合理了。

本不愿說這個話題,但是在許多專業群中都有人拿這個來吐槽,也不知道是想解釋自己A股沒賺錢的原因還是覺得該去炒美股了?

當前市場的感知

還是說說當前市場吧,在美股大漲(也就是FANMG們大漲)的背後,債務上限達成協議,銀行危機暫時化解,後面應該是一片坦途了吧?

最近我們一直很擔憂的是,US的通脹卷土重來,上周公布的PCE4.4%,超預期,特別是扣除了租金和能源價格的核心PCE4.7%,讓FOMC下月的會議面臨兩難,加息概率驟然提高,國債收益率也步出盤整,新一輪趨勢呼之欲出。市場在5月完成加息後,認爲利率已經見頂,到年底至少要降息2次以上,6月加息是完全沒有price in的情況,如果降息的預期再出點差錯,科技股的盛宴還能繼續嗎?

體現在近期的金融交易中,美元指數(DXY)5月以來反彈明顯,如果突破年內高點(目前仍有1%左右的差額),很可能會加速,美元對所有主要貨幣升值,對比幅度來看,RMB已經是較爲強勢的那一個了。

本月中旬以來,我們一直在念叨,要關注美國10年債收益率(對應加息預期),關注匯率和美元指數,如果下周加息交易升溫,那連鎖反應下來,港股好不了,A股也有不小的壓力。

至於周五流傳的小作文匯總,如果小作文指向您的持倉,那是個很好的交易點,如果這時候進場去參與這些“熱點”,他們價值躍升的後續動力是什么呢?

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美股重回牛市,大A十年如一日的穩定?那是你的錯覺

地址:https://www.breakthing.com/post/62369.html