文 | 零露 周天

周天財經 原創出品

2023 年行至半程,中國造車軍團手裏的牌也都基本出完了。

蔚來當前最重要的一款走量車型 ES6 幾天前公布完 36.8 萬的價格就立刻开始交付,小鵬的 G6 交付也已經箭在弦上,理想二代產品 L9、8、7 悉數登場,與此同時,新王比亞迪用一系列冠軍版打起了降價漲配置的價格战。

僅就新勢力而言,也是在短短幾個月內,銷量差距急速拉大,理想汽車延續开年來的凱歌高奏走勢,不僅殺入 40 萬價格區間和五座車賽道兩次嘗試都大獲成功,在整體銷量和市值上,小鵬和蔚來汽車加在一起,也僅爲理想的一半左右。

蔚小理差距徹底拉开。蔚來增長緩慢,一季度銷量 3.1 萬輛,更糟糕的業績屬於小鵬汽車,其一季度銷量 1.8 萬輛,同比下滑 47.25%。一季度總收入也同比下滑了 45.9%,毛利率更是低至驚人的 1.7%,離出局可能只有咫尺之遙。與之相對的是,理想在 5 月的後半個月,銷量已經穩定在周均 7 千輛的水平,李想更是放話 L7 這一款車,力爭 10 月的月銷破 2 萬。小鵬已經走到了單月銷量不敵理想單周銷量的拐點。

可以說,在五六月的初夏,小鵬和蔚來都到了「背水一战」時刻了,前者需要 G6 挽回頹勢,後者則需要靠新 ES6 把銷量拉回到月銷萬輛的及格线,李斌在 4 月用戶活動中說,2023 年上半年的運轉將決定蔚來中期走向,如果工作不力,2024 年可能又會成爲 2019 年。李斌自嘲:再這樣月銷不過萬下去,就該找工作了。

小鵬和蔚來的生死走向,能否守住第二梯隊的位置,很快就會見分曉。此外,奇瑞吉利長城這幾家民營自主之光,是否走在正確的節奏上,都是本文即將探討的主題。

從 2015 年左右算起,造車新勢力在新能源市場這個亂紀元中,已經奮战 8 年了。當新能源汽車市場競爭進入中後期,補貼退場,特斯拉降價之刃隨時降下,華爲還在遮遮掩掩,最晚入場的小米,新車已是明年的事兒了,2023 年,已然成爲中國造車軍團的分化之年,我們關注到,好節奏與壞節奏,幾乎成了定生死的一種能力區分。

01 節奏!

01 節奏!

【節奏】幾乎是汽車產業 2023 上半年出現頻率最高的一個詞。

年初 1 月,理想汽車創始人李想在接受《中國企業家》採訪時回顧總結,2022 年三家新勢力的節奏和行業爆炸性的增長出現了一個「錯配」。

2022 年 4 月,理想 L9 發布會延期舉辦,8 月,又因四川限電導致增程器工廠供應延遲,延期交付;蔚來 ES7、小鵬 G9 也幾乎是因爲相同的原因,延期上市、交付。以至於 2022 下半年,理想 L9、 蔚來 ES7、 小鵬 G9 積壓在狹窄的時間段扎堆上市。

而這樣一個錯配,理想及時糾正了過來,而蔚來、小鵬還在摸索中。

從 2023 年 4 月的上海車展中,蔚來發布全新 ES6,在產品力和性價比都不錯的前提下,引發了蔚來 ES7 車主不滿。雙方矛盾的焦點在於,全新 ES6 讓 ES7 老車主感覺權益受損。

ES7 的問題是:作爲二代平台車型,卻沿用了一代平台的部分陳舊配置,和新 ES6 尺寸相差無幾,價格卻貴了 10 萬,讓 ES7 車主覺得虧大發了。業內普遍認爲,蔚來整體規劃節奏問題在很久之前就出現了,管理層錯誤的認知市場導致產品线節奏、順序混亂,帶來今天的兩難局面。ES7 是一個本就不應該存在的過渡型產品。

ES7

除了產品發布節奏,交付也是新勢力的一大難題。無論小鵬還是蔚來從發布到交付都至少需要長達一年多的等待期,比如 G9 從預熱到正式交付,就經歷了一年,損失大量客戶。理想這種發布即交付的卷王行爲,給行業帶來了巨大壓力。

過去技術、產品和產業周期漫長的「穩態」已經變成了「紊態」,產業周期被「壓扁」已經成爲顯而易見的共識了。清華大學全球產業研究院副院長朱恆源在《战略節奏》一書中指出,企業要想在動態復雜的商業環境裏獲得持續成功的唯一途徑是,要踏准節奏,使战略節奏與市場節奏相契合。

譬如,電池作爲新能源汽車的心髒,其成本對車企的影響尤爲顯著。2022 年鋰電池原材料價格一路狂飆,最高漲至 60 萬元/噸,新能源車企不得不咬牙吸收部分漲價,讓終端價格不至於過高。但到了 2023 年,鋰電池原材料價格一度跌至 20 萬以下,近期穩定在 30 萬附近,而此時市場行情遇冷,部分新能源車企开始降價銷售。也就是說,成本上去時,沒有利潤,成本下來後,還是沒有利潤,這讓不少車企欲哭無淚。

理想由於採用增程器技術路线,電池載量小,雞賊地躲過了 2022 年電池價格史上最高的區間,等 2023 年電池價格腰斬後,理想再推純電方案,又能控制住成本,且等來了 800V 架構的普及潮流,節奏大師的稱號,理想不遑多讓。

增程不僅可油可電,也可逆可棄。反觀蔚來,其主推的換電技術路线,其實是一條不可逆的賭博,不光重資產,還焊死了電池的體積與厚度,對車輛造型空間也有着重大影響,一旦選定,就無法回頭。早年友商們充電體驗不佳時,換電有着革命性優勢,但一旦 800V 平台在 2024 年全市場推开,主流產品能耗降低、充電速度加快,蔚來投入百億積累的一點點體驗優勢可能將蕩然無存,甚至還會成爲拖累。

02 還是節奏!

02 還是節奏!

產品的優勢劣勢會隨着時間發生轉換,比如理想的增程方案,動力總成的體積巨大,無法塞進小車,只能造大車,恰好,大車的市場增長表現更好,押中了中產「大車夢」,理想一舉化技術劣勢爲市場優勢。這個過程裏,李想的战略不搖擺,不追求從小車到大車的車型全覆蓋,李想集中全部火力只押一個方向,一把梭哈,打穿市場,靠的是極強的產品判斷力。

對比來看,蔚來、小鵬涵蓋大中小轎車、大中小 SUV 多款車型,同時布局十余款改型換代的大手筆,對人群需求的理解飄忽不定,產品序列要不就是沒有區隔,要不就是沒有延續,陷入「增車型卻不增銷量」的窘境。

汽車作爲長周期行業,車型產品研發節奏與品牌產品力是相互依存的。傳統車企爲了能夠把握市場動向,通常必須在技術研發規劃、車型平台選用時期對市場進行超前預測。如大衆、豐田這樣實力雄厚的傳統車企會同時开展多個車型研發以備不時之需。

周天財經從某合資車企資深造型設計師處了解到,在傳統車企的工作流程中,完成造型設計的車型項目基本上是最終量產車型的 3 倍,這還不包括換代車型。對車企而言,造型還能夠通過內外飾簡單調整,但車上最多的還是牽一發而動全身的技術,比如,耗資巨大的整車平台,一旦成型,再想要轉換賽道就不是短時間內能完成的了,而留給新勢力的時間與金錢都不足以支持多個整車平台的同時开發。對此,小鵬汽車應該深有體會。

小鵬汽車在 2020 年上市的小鵬 P7 可謂驚豔。依靠智能輔助駕駛系統以及比 Model 3 更大的尺寸,形成差異化,成爲首個突破 10 萬量產下线的純電新勢力車型,小鵬也借此完成了品牌向上的爬升。

然而,小鵬卻沒有繼續圍繞 P7 進行升級研發,此後,推出了一款低價單品 P5,以醜陋的造型,被消費者譽爲網約車,P5 之後是 G9,價格區間剛爬升到 25 萬,又忽而 18 萬,忽而 40 萬,沒有維持穩定的品牌形象定位,消費者無所適從。

有意思的是,周天財經獲悉,作爲小鵬唯一一款外觀堪稱優秀的 P7,其設計師還曾被排擠出團隊。如今被視爲背水一战的 G6,造型也很難稱得上好看,小鵬不光是節奏差生,最終還困在自己不穩定的審美裏。

小鵬G6

小鵬G6

不可否認的是,小鵬追求超前的技術研發,是業內第一個力推 800V 架構的車企,由於過於超前,沒有形成市場認知,小鵬白白浪費了自己的技術優勢。前浪往往是喫虧的,到了 2023 年下半年,一批 800V 架構車型即將步入市場,2024 年則更多,和蔚來的換電一樣,小鵬的領先優勢即將瓦解。何小鵬另一個引以爲傲的優勢是自動駕駛,但可惜,何小鵬很長一段時間都沒弄清楚,相比造型和空間,多數用戶沒那么在意輔助駕駛能力。

面對 2022 年的窘境,小鵬汽車創始人何小鵬有所行動,在 2023 年電話會上他反思:「我們最近做了一段深度的战略復盤和架構調整。」只是,這樣的窘境,2023 年還在延續。

產品節奏做的好的車企並不多。比如,集度汽車發布已久,至今距離量產尚需時日,奇瑞新能源產品年初發布,年底才慢吞吞地推出兩三款混動出來,而量產料將拖到明年了,充分錯過了補貼期、免稅期,更是把市場空白留給了比亞迪。而奇瑞今年發布的一款硬派越野 SUV 捷途 T-1,產品力還不錯,但距概念車問世已時隔兩年,已經消耗了消費者熱情,至今還沒有車輛問世的小米汽車更是如此。

吉利的產品節奏相比而言,則要好很多,在接連推出幾何、極星後,終於在極氪身上摸索出一套適用於新能源車型的產品節奏。不計成本連推三款偏門產品,分別主打獵跑、MPV 和小型車,三款車的審美發揮都很穩定,外觀也有一定的傳承延續,並將 NAPPA 皮座椅、空氣懸掛、電吸門、座椅按摩這些在七八十萬 BBA 裏才能選購的配置,變成標配。通過極致堆料,塑造出高端「人設」,策略上,用非主流車型避开內卷,用高配置塑造高產品力,極氪基本上立住站穩了。

03 每個節拍背後都是金錢

03 每個節拍背後都是金錢

《战略節奏》中談到,「對企業而言,變化意味着真金白銀的投入可能打水漂,意味着自己苦心孤詣長期打拼所構築的商業帝國有可能在一夜之間悄然垮塌。」

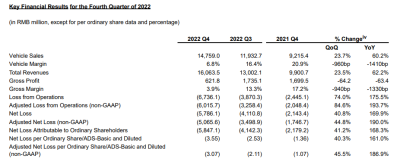

從蔚來汽車發布的 2022 年第四季度及全年財報來看,蔚來雖連續 11 個季度實現正增長,達到 160.6 億元,但低於市場預期的 172 億元。同時,虧損也在進一步擴大。四季度淨虧損擴大至 57.86 億元,同比增長 169.9%。2022 年全年淨虧損達 144.37 億元,較上年同期虧損擴大 259.4%。

圖源:蔚來官網2022年第四季度財報

不理想的業績,與蔚來的產品節奏關系緊密。2018 年底,蔚來推出了搭載 NT1.0 平台的 ES6,不到 20 個月又上市一款堪稱「雙胞胎」的 EC6,兩款定位、尺寸、價格都幾乎完全重合。蔚來的新品節奏,讓整個產品线覆蓋面積越來越窄,基本上將 30W 的價格市場拱手送給了理想。另外,值得注意的是發布 EC6 並不是蔚來的原計劃,只要稍微梳理一下蔚來的官方咨詢就能知道,曾經這一節點的原計劃是 ET Preview。但是 1 年時間並不能完成轎車架構的設計,所以 EC6 才會臨危受命,填補空檔。

蔚來太想填補空檔,卻又不愿意讓老車型降價,最終結果就是在狹窄的價格帶裏,塞入了諸多差異不大的車型。相比來說,特斯拉只用一款轎車,一款 SUV,就撐起了絕大多數銷量。

特斯拉壓頂,每一家都沒那么好過,總體上看,特斯拉的價格雖然波動,但向下趨勢是清晰的,這對於國產新能源廠商來說,也就增加了不少壓力。粗略計算,2022 年全年,特斯拉單車平均利潤 10458 美元,即便 2023 年降價後,利潤依然有 5000 美元,這個利潤大約是豐田的 2 倍、比亞迪的 3 倍。2023 年 -2024 年,特斯拉將會通過裝載 4680 電池和推出全新 A 級車平台,進一步降低整車制造成本,從而具備新的降價空間,大軍壓境,時間並不等人。這對深陷壞節奏裏的造車新勢力而言,是清晰可見的威脅。

目前來看,各家都在努力找准節奏。小鵬再次回到轎跑方向,全新車型爲一款轎跑 SUV,P7、G3、P5 三款「老車」也陸續推出改款升級版,和 2022 年相比整體節奏有序很多。蔚來也縮短了從發布到交付的等待期,新 ES6 不光發布即交付,且產品力發揮穩定,即便價格沒驚喜,但站穩問題不大。新勢力中活得比較「滋潤」的理想也在弱化增程,把重心向純電平台轉移。各家各有各家節奏,蔚小理之間也將有多款車型在相同的細分市場狹路相逢,接下來是隊友也是對手。

2023 年,是中國造車新軍團的反思之年,是劇變之年,也是分化之年甚至是出局之年。「時移勢易,變法宜矣」,李想曾說,節奏是對不同階段的規律和把控,「延續自己的特長」、「補上競爭的短板」,只要有一個沒做到創業就結束了。

專注战略研究的清華教授朱恆源有過四句箴言,「在漫長的寒冬要熬得住;風起於青萍之末時,要認得出;順應趨勢要搶得先;市場需求變化時,要跟得上。」

- END -

周天產業分析 原創出品 | techfinsight

專注於科技產業與商業現象的深度分析與趨勢解讀,亦關注企業家群體與企業文化。

周天財經 精選代表作

掃地的「狂想者」,終究要去造飛機

GPT或許會顛覆BAT,但它解答不了「何爲良好生活」

從郡縣制變爲分封制,阿裏更像通用電氣了

瑞幸庫迪幸運咖圈地運動:9元咖啡卷出萬店規模

豐田跌倒,比亞迪喫飽

更多精彩內容,點擊下方關注

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:小鵬蔚來,困在「壞節奏」裏

地址:https://www.breakthing.com/post/63243.html