在5月29日,日經225指數再次創下自1990年8月以來的歷史新高。從日本企業加大回購和分紅,以及巴菲特增持日本五大商社开始,日經225指數已經增長了20%,而日經300指數今年也上漲了15%。

外資都將目光投向了融資成本最低的日本,低估的日本股市似乎有第二次牛市的機遇。而前一次,要追溯回1990年,這也是被日本媒體稱之爲消失的30年。

那么,在30年前的日本,股市經歷了什么?爲何日本股市有一半股票PBR小於1倍?如何從低估的困境中走出來?

一、日本大牛市的破滅:1990年

在1986年至1990年間,日經225指數的漲幅高達2倍,這是日本歷史上的首次大牛市。但是,這個牛市在1990年達到頂峰後就崩潰了。這場泡沫的破裂是日本陷入長達30年通縮的原因之一,對日本企業的發展模式產生了深遠影響,同時也給日本投資者帶來了深深的創傷。

1990年日本牛市的出現,與廣場協議和房地產市場有着密切的關系。

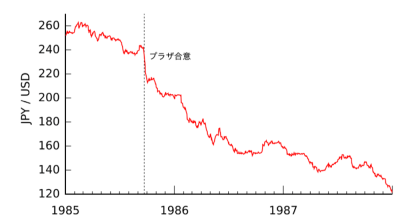

在上世紀80年代,制造業出口是日本與美國的重要經濟增長引擎。然而,1985年籤署廣場協議後,日元大幅升值,對日本出口造成了巨大衝擊。

盡管如此,日元的升值反而吸引了大量海外資金流入日本。在當時,有兩個主要因素使得日本房地產市場吸引了大量的資金。

首先,1985年,日本政府實施了大規模的基礎設施投資政策,如高速公路、鐵路、機場等。這些項目需要大量的勞動力和資源,推動了建築業的繁榮,同時也推動了房地產和建材行業的上漲。

其次,在上世紀80年代,日本政府對土地开發實行了嚴格的控制,限制了新建住宅的供應,導致供求失衡,推高了房價。

日本政府的舉措,在泡沫破裂後被定義爲:無用的公共基礎投資+制造資產價格泡沫。利用制造非生產性的日元負債來擡升資產價格,通過低效,甚至無效的公共投資來刷內需刷GDP,同時消耗過剩的產能。

1985年:在政策支持和外資流入日元升值之下,使得東京地價急劇飆升。與往年相比,1985年東京商業區的平均地價上漲了42%。與此同時,也推動了日經指數上漲了13%。

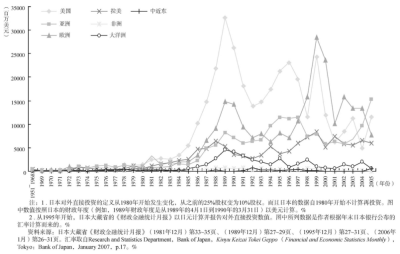

盡管日元升值抑制了出口,但日元的升值降低了日本企業在海外投資的成本。日本企業开始大舉投資海外資產。

例如,巴菲特投資的五大商社之一的三菱地產,在當時以8.46億美元买下了紐約地標建築洛克菲勒中心。而索尼以34億美元买下了哥倫比亞影業。

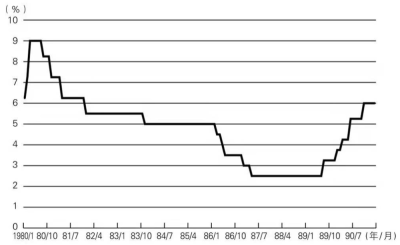

1986年:由於日元升值給出口帶來了壓力,這一年日本GDP增速爲3.3%,是80年代GDP增速最低的一年。爲了應對日元升值,日本央行將利率從5%降低到3%。然而,在降息後,日元仍然繼續升值,但對國內經濟有所提振。

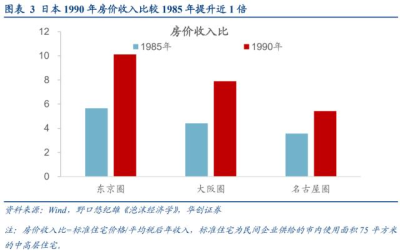

這也助推了房地產泡沫進一步吹大。1986年,日經225指數上漲了43%,東京住宅區和商業區平均地價分別上漲45%和122%,而大坂的商業用地價格上漲了35%。

1987年:日本央行將利率由3%下調至2.5%,日經指數先漲超30%。但由於美國股市迎來黑色星期一,在經濟不確定性下,日經指數有26000點回落至21500點,全年漲幅爲15%。

屆時,由於東京都內的土地供應稀缺,投資者开始炒作東京地區周邊的土地,東京附近城市的地價出現近成倍的異常增長。

1988年:日經225指數突破3萬點,全年漲幅爲40%。然而,東京核心地區的價格增長开始停滯,尤其是住宅區和商業區。東京都內部分區的地價开始下滑。

當東京的核心地價开始下跌時,這已是泡沫裂痕的信號。

然而,在寬松流動性和持續三年的大牛市下,投資者早已失去理性。東京周圍的城市地價依舊保持上升,並沒有受到東京核心地價下跌的影響。

1989年:日本政府意識到經濟過熱,有通脹的風險。开始徵收消費稅,並加息由2.5%提升至4.25%。日經225指數仍創下歷史最高的38950點。

在股市再創新高的背景下,人們都未意識到房地產和股市酝釀了巨大的風險。

此時,東京平均1平米的住宅用地下降了4.2%,而商業區和工業用地的價格停滯不前。但日本所有其他主要城市的地價並未受到東京資產價格下跌的影響。

1990年:這是房地產迎來重要拐點的一年。日本政府要求銀行對房地產貸款增速不超過總貸款余額增速。這使得日本房地產貸款余額增速在一年內,從15%下降到0.3%,這使得房地產的融資活動大幅減少。

與此同時,日本央行將4.25%利率加息到6%,這加快了泡沫的破裂。

這一年,日經225指數由37200點急劇下跌至23800點,這一年跌幅超38%。東京大都市的地價從下行趨於穩定,但其他主要城市土地仍在上升趨勢中。

當時的日本GDP僅爲3.13萬億美元,但其房地產市值卻是GDP的6.38倍,接近全世界實體經濟總值的三分之一。

1991年:日經225指數微跌3.6%。然而,東京房價指數全线下跌,由最高值的250下跌至150,跌去50%。

與此同時,其他主要城市地價仍在溫和增長或增長停止。但臨近年末時,由於東京房價的下跌幅度過大,大部分城市地價也跌入負值區域,开啓長達30年的房價下跌之路。

整體而言,這場房地產泡沫危機的衍生。主要由於在當時,日本國內強勁的經濟需求,在寬松貨幣政策下被更加放大,使得市場極度樂觀。

人們對新系統過於信任,都認爲在這種基建政策和貨幣刺激下,實體經濟、股市、房地產有這樣的表現是合理的。

然而,這些資產價格的超高估值都是個人抵押貸款/私營部門過度負債換來的繁榮。當房地產政策和貨幣政策不再支持時,以及日本政府不出手救市的情況下,這一切都破滅了。

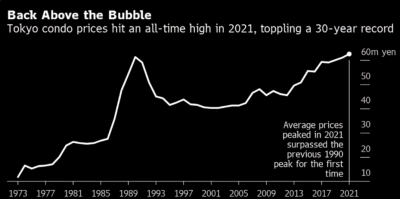

由此以後,東京房價开啓了長達30年的下跌。但在2021年時,東京新建公寓的房價已回到歷史最高點,目前2023年東京新房公寓價格已創下新高。

二、日本股市爲何一蹶不振?

在1990年的泡沫破裂後,日本股市長時間難以復蘇。

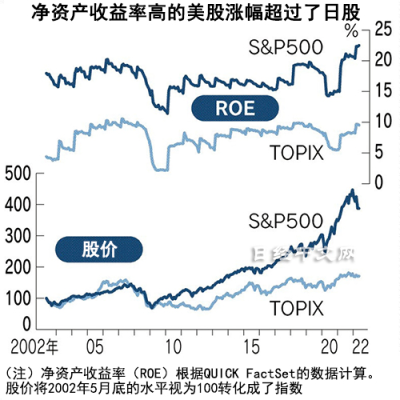

2000年至2022年,日經225指數漲幅僅爲37%。而同期,港股和歐洲股市漲幅爲8倍,美股爲12倍左右。這使得海外投資者產生了日本企業不再增長的感覺,日本的個人資金也同樣如此認爲。

據數據顯示,到2021年,日本國內信托基金對海外股票的投資額增長到了8.3萬億日元,這是對日本股票投資額(280億日元)的近300倍。這主要是因爲投資者更看好那些具有更高的權益回報率(ROE)的海外企業,而日本企業在過去30年裏的ROE表現一直較爲平均。

日本的GDP在全球佔比在1994年達到了18%的頂峰,隨後持續下滑,到2018年以後,已經跌破了6%。在全球市值排名前500的企業中,1989年有203家日本企業,而到了2021年11月,這個數字只剩下31家。

再看世界各國主要企業(總市值前1000的企業)的淨利潤變化,日本在過去20年間的增長僅從4億美元增長至4.11億美元。而在同期,中國的增長從7億美元增長到了7.72億美元,美國則從15億美元增長到了19億美元。這種盈利能力的差距不斷擴大。

日本企業的銷售利潤率僅爲6%,而歐洲和印度則在8~10%左右,美國更高達12%。

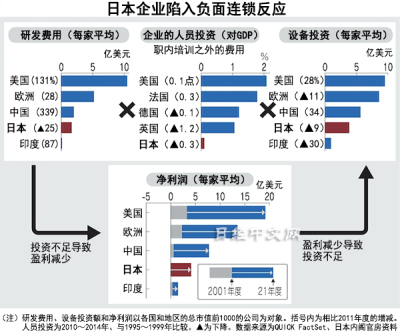

那么,爲什么日本的差距如此之大呢?這主要與日本企業在投資上的不足有關。這和巴菲特三十年前所說的日本企業的ROE過低導致他不愿投資日本,是一樣的道理。

數據顯示,日本每家企業的平均研發投資在過去10年裏增長了25%,而美國增長了130%。中國增長了340%。若從每家的設備投資額來看,日本增長了9%,而美國增長了28%,中國增長了34%。

然而,在1970年至1990年間,日本企業的設備投資和淨利潤,大部分時間都維持在兩位數的增長。

當企業未能充分利用現金進行投資,就會導致企業增長受限,收益再投資的良性循環並未形成。這正是日本有一半企業的PBR都在1倍以下的主要原因。自2000年起,日本企業的現金持續增加,這正驗證了上述情況。

在安倍政權期間,大規模的流動性政策使得公司的融資成本降低,公司的剩余利潤增長了1.5倍。

然而,這些公司並沒有利用這些現金流進行設備投資,也沒有提高員工的工資。

因此,日本員工從公司利潤中獲得的工資比例一直在下降,而公司的現金儲備卻在不斷增加,造成了資金的闲置,這也是導致日本消費低迷和股市表現乏力的一個原因。

日經的報道稱,自2000年以來,日本企業的主要關注點只是如何生存下去,整個企業界喪失了進取心,內向傾向日益明顯。

在歐美,如果企業的股價和業績持續低於投資者的預期,企業和經營者會被市場淘汰。但在日本,資本市場壓力相對較小,即使經營者和企業無法創造收益,也並未遭到淘汰。

今年3月,東京證券交易所提出改變市淨率(PBR)低於1倍的現象,並在大股東的要求下,要求現金充裕的公司加大回購和分紅,試圖解決長年的通縮問題。

在33年前,日本以房地產引起的股市泡沫陷入通縮,現如今想通過上市企業產生的正向循環帶動經濟發展。

從2022年度的股票回購額度來看,日本企業整體約爲9.4萬億日元,比2021年度增加2成。創出16年來的歷史新高,而今年更加之高。

因此,現在熱火朝天的日本股市看起來一切都很合理,但也存在風險。

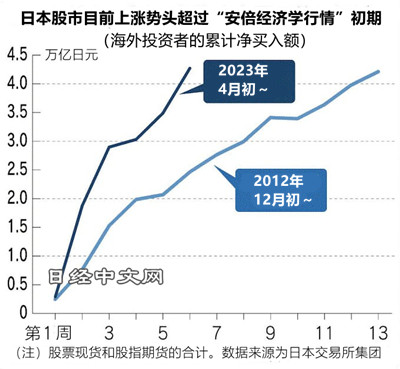

目前,日本股市的上漲勢頭已超過安倍經濟學行情的初期。在當時,大量流動性的釋放,日本股市在六周的時間內,外資淨流入2.47萬億日元。而在過去六周的時間內,海外投資者的淨买入額共計爲4.27萬億日元,比當年超過7成的水平。

現在,日本政府呼籲擴大分紅回購,效仿2014年由安倍晉三推出的“企業內部保留”政策。這項政策鼓勵日本企業將盈余用於投資、分紅和回購股票,以提升股東價值並推動經濟增長。

然而,雖然當時確實吸引了大量外資流入日本股市,但日本企業的投資惰性依然存在,導致行情只持續了不到一年。之後,當外資發現企業的ROE未有提升時,开始退出日本股市。

因此,現在外資也在密切關注企業的持續措施,希望進一步推動ROE超過10%。

三、結語

若想擺脫“失去的30年”,只能改變肩負經濟增長的企業。當下要求企業的現金流充分運用,即是在嘗試解決長達多年的通縮之痛,不僅痛在宏觀經濟,日本股市也痛在其中。

在巴菲特投資日本之後,日本又一次重回了海外投資者的目光之中,而這一次,日本是否會有牛市?日本企業能否改變多年來的低投資意愿?

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:日本股市消失的30年

地址:https://www.breakthing.com/post/63580.html