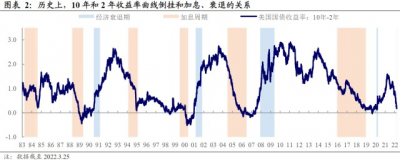

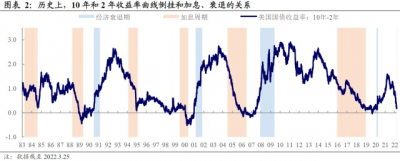

過去70年,美國的經濟衰退都是在2年期和10年期美債收益率曲线倒掛後發生的,而近期這一現象再度出現。

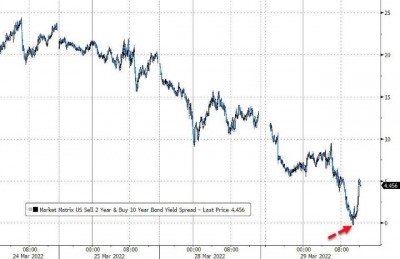

美東時間3月29日本周二美股午盤時段,基准10年期美國國債收益率降至2.40%下方,而對利率更敏感的2年期逼近2.40%,2年期美債收益率曾短线高於10年期收益率,2年和10年期美債的收益率曲线自2019年8月以來首次倒掛,息差一度收窄至-0.234個基點,逼近2019年8月28日低點-6.634個基點。此後該段收益率曲线很快反彈,目前未再倒掛。

對股市而言,美債長端利率一直是世界上無風險收益率的參照,而無風險收益率是決定股票投資額度的一個關鍵變量,所以美債收益率的變化對市場影響非常巨大。

巴菲特把利率比做股市的引力,利率越高引力越大,妖股就不能起飛了。

歷史經驗看,10年期和2年期美債利差倒掛往往對經濟衰退有一定的預測作用,倒掛後不久聯儲也有從加息轉向降息。那么本輪中,美聯儲接下來如何應對?美國經濟衰退風險有多大?

通常,重要收益率曲线的倒掛是經濟陷入衰退的前兆,被市場廣泛關注。自1980年代以來的每次經濟衰退之前,重要收益率曲线都會倒掛。而2年與10年期收益率是最重要的美債收益率組合之一。

各機構對此看法不一,但總體而言不太樂觀。

美銀報告稱,在過去八次經濟衰退之前,2年與10年期收益率曲线均出現倒掛,在過去13次衰退中,有十次曾出現過這段曲线倒掛。

德銀研究顯示,雖然並不是每一次加息周期都會導致衰退,但所有造成美債收益率曲线倒掛的加息周期都在1-3年內造成經濟衰退。

摩根士丹利認爲,曲线倒掛是美聯儲貨幣政策下的“自然結果”,盡管美債收益率曲线倒掛即將到來,但並非預示着經濟衰退。

高盛上周預計,2年期和10年期美債收益率曲线將在今年第二季度發生倒掛,並持續三年,但這不會產生任何可怕的經濟後果。70年來幾乎沒有例外的核心衰退指標“這次會不一樣”。

美債期限利差在什么情況下會收窄甚至出現倒掛?

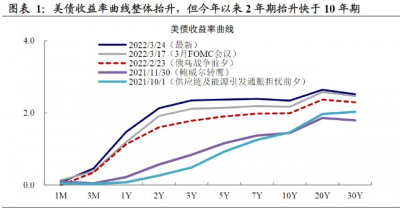

一般來說有兩種情況,一種情況是10年期上升,但是2年期較10年期上升更快,整條收益率曲线上移;第二種情況是10年期回落,但2年期回落速度慢或是仍在上升。

當前的情況更符合第一種情況,這往往出現在加息周期中,而第二種情況則往往出現在貨幣政策調整滯後宏觀風險的時候。

美債整條收益率曲线上擡,但是2年期比10年期上升的更快,可以說這是聯儲貨幣政策收緊時期的收益率曲线特徵。

這是由於:

一、美聯儲加息加的是美國銀行間的隔夜拆解利率,因此對短端收益率的影響往往會更快、更直接。

二、由於貨幣緊縮會帶來對未來經濟和通脹走勢的抑制,意味着短期通脹和增長的預期要高於長期,則體現爲短端收益率會比長端收益率上行更快。

以史爲鑑:曲线倒掛幾乎相當於宣判美國經濟“死緩”?

從歷史經驗的角度來看,長短端收益率的倒掛往往和經濟衰退聯系在一起,這種聯系不只出現在美國,在其他經濟體中也有體現。因此,市場普遍會把倒掛認爲是對經濟衰退的一種領先行指標。

背後的邏輯來看,一方面,這與貨幣政策調整滯後宏觀風險有關。另一方面,出現倒掛容易催化金融體系的風險,進而影響宏觀經濟。

如何理解呢?因爲金融體系的借貸關系往往建立在借短买長,一旦期限利差收窄,意味着收益空間的壓縮,由此會使得借貸行爲下降,債務壓力上升,引起金融風險。

歷史經驗和背後驅動的邏輯都會使得倒掛和衰退往往聯系在一起。

因此,不管是加息周期开啓帶來的,還是因爲看到了宏觀風險帶來的收益率收窄甚至倒掛,都有可能會引起金融部門不穩定性的上升,最後帶來經濟的回落。

但是值得一提的是,首先,離此次最近的一次倒掛出現在2019年,盡管2020年美國經濟衰退,但是由疫情這一外生變量所導致,倒掛和衰退之間其實沒有直接的聯系。

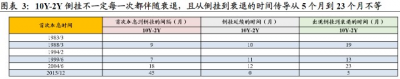

其次,從歷史來看,10年期和2年期收益率曲线的倒掛到衰退的傳導時間則變化較大,從5個月到23個月不等,這取決於倒掛出現時宏觀經濟的一個情況,比如槓杆率的高低、金融部門的安全墊是否足夠、經濟所處的周期是否可以實現軟着陸而非衰退等等。

曲线形態調節的兩條路徑:壓低短端或擡升長端。

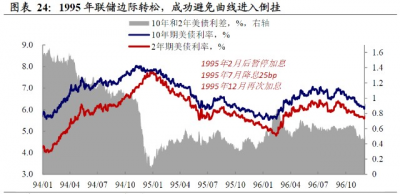

邏輯上來看,要防止曲线進入倒掛,主要有兩種路徑,其一是邊際轉向,降低短端上行的壓力(比如1995年年中的短暫降息);其二是通過資產負債表的調整來側重性擡升長端利率(2017年10月縮表开啓後,長端利率顯著上行)。

當前來看,通過縮表擡升長端顯然是聯儲的優選項。因爲抗通脹是其目前首要任務。

對聯儲而言,能源、農產品和勞動力三個層面供給的不確定性高懸,其貨幣政策的首要任務仍然是防止通脹預期失錨,從這個角度而言,二季度抗通脹壓力仍大。

儲自11月底以來政策急轉彎,除了誤判供需改善情況導致落後於曲线之外,壓力還來自於政治:由於民衆對政府處理通脹不滿,拜登支持率2021年三季度起明顯回落,目前只有41%;考慮到2022年11月美國國會兩院將迎來中期選舉,這顯然不利於民主黨繼續掌控兩院。因此,政治壓力下,貨幣政策也需要繼續鷹派抗通脹。

對資產的啓示:美債上行尚未結束,警惕利率上行對成長股的衝擊

爲了緩解曲线倒掛,聯儲大概率採取縮表來擡升長端利率,這意味着10年期美債利率的上行可能並未結束。長端美債利率的上行可能尚未結束,警惕利率上行對成長股的衝擊。

在高通脹壓力下聯儲二季度預期將繼續維持鷹派,貨幣政策緊縮對利率上行的牽引仍將延續。

就美股而言,由於歷次10Y-2Y曲线倒掛到實際發生衰退的時間有很大差異,倒掛後美股的走勢也呈現出較大的不同。

在美債曲线呈現熊平的過程中,要隨時警惕估值衝殺帶來的波動,尤其是高估值的成長板塊,受到的潛在壓力可能更爲顯著。

美債收益率上升對於股票的影響主要在於估值較高的抱團股和科技股,美債收益率在DCF模型中處於定價錨的地位,當美債收益率上升,促使高估值的品種價值重估。這也是爲什么近期美債收益率上升各種龍頭和創業板跌幅最大的原因。

Western Union Business Solutions高級市場分析師Joe Manimbo表示:“2年-10年(美債收益率)的走勢反映出市場愈發擔心美聯儲可能無法成功促成軟着陸。”

聯邦基金利率期貨交易員預計,美聯儲基准利率將在明年2月份前升至2.60%,目前爲0.33%。

除了兩年和十年期收益率曲线外,3個月和10年期收益率曲线也被美聯儲當作經濟衰退指標來監測,而這一指標尚未出現倒掛,目前息差爲184個基點。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:衰退信號出現!美國經濟判“死緩”?警惕美債利率繼續上行 衝擊成長股殺估值

地址:https://www.breakthing.com/post/6368.html