自22年底海豚君發布的上篇對美團的分析《終於放开了,美團能王者回歸嗎?》,到如今不足半年的時間內,市場對美團“兼具成長和競爭壁壘”的信仰在進一步的松動,一季度利潤大超預期的財報公布後,股價反而下探到接近22年3月和10月的低點。

因此是時候再度審視美團的價值到底幾何,在股價深度回調後,目前到底屬於“黃金坑”還是“低價陷阱”。首先,我們認爲驅動美團估值中樞下行,同時是市場關系的核心問題包括:

(1)到店業務上,對抖音競爭影響的擔憂進一步發酵,且已被兩個兩個季度業績驗證。來自抖音的侵蝕到底有多大?後續市場競爭格局會如何演變?

(2)估值核心的外賣業務,在放开後的增長修復偏弱,能否實現海豚君和市場對穩態單量和單均利潤的預期?此外雖然抖音、快手等尚未真正發力外賣業務,後續競爭是否也會惡化?

那么,就(1)(2)兩點問題,海豚君的觀點是:

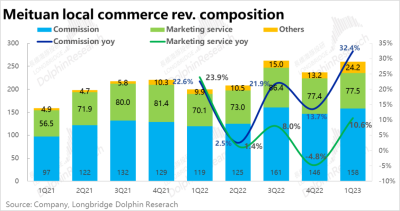

a.對於到店業務,從過去三個季度的業績來看,廣告收入增速落後於傭金增長的差距從14pct逐步擴大到了22pct,明顯低於GTV的增速。同時,公司指引到店業務OPM二季度會從48%下滑到30%。在行業復蘇時,到店業務的收入和利潤指標卻雙雙有顯著惡化(的趨勢),可見業績上抖音在到店業務(特別是廣告上)對美團的侵蝕是相當嚴重的。

而展望後續的競爭格局,2023全年抖音的核銷後GTV就可能達到美團1/4,核銷前接近1/2。份額的衝擊相比抖音電商GMV佔阿裏1/3-1/4的情況並沒更好。

同時,盡管調研顯示當前中小商家難以在抖音上生存,开始回流美團。但本地生活高時效、短半徑的特店,疊加抖音強種草、弱成交的特點,其服務的客戶本就是有品宣需求,且覆蓋範圍廣的頭部連鎖品牌。

而抖音主要搶佔的頭部商家雖然在數量上佔少數,在廣告投放大盤中的比重反而可能是多數。即便美團後續仍佔據GTV的大頭,美團廣告收入流失的情況,會比GTV數據所展現的要糟糕。(類似阿裏CMR收入下滑幅度比GMV更快的情況)。

因此,海豚君認爲要充分預期抖音競爭對美團的影響,基於此我們顯著下調了美團到店業務的廣告收入和利潤空間。

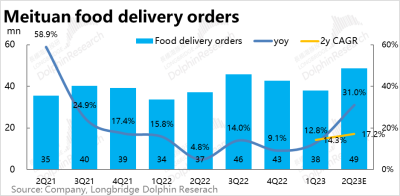

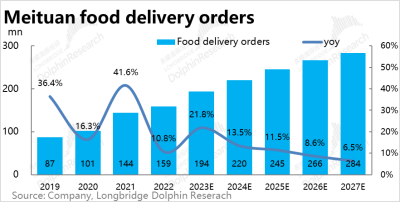

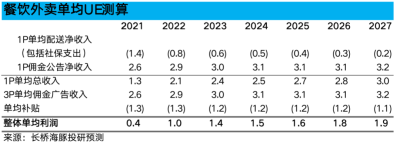

b.對於外賣業務,剔除2022年波動不定的基數影響,今年Q1-Q2的單量2年CAGR增長中樞在15-16%左右(受異常情況影響較少的3月增速爲20%)。基於這個中樞外推,我們測算出美團外賣日單量有望在2026年達7300萬單,和海豚君先前的測算差別不大。但距2025年實現8-9千萬單的壓力不小。

單均利潤上,海豚君先前判斷穩態利潤有望在2026年前後達到單均2元。實際今年Q1在外賣小哥供給數量增長的利好下,外賣單均利潤已達1.3元。提升的節奏比原先預期的還要快。

但對於遠期的利潤天花板,海豚君認爲潛在對手抖音、快手,和現有餓了嗎的競爭壓力,會限制美團減少用戶補貼的空間。若美團自恃龍頭地位,過分減少補貼或提高變現率,可能就會導致競爭對手憑借性價比優勢加快入局。(類似阿裏和拼多多間的競爭歷程)。

基於此,海豚君將外賣和閃購業務到2026年的單均利潤預期分別下調到1.8和1.6元。

(3)而基於上述判斷,測算出美團當前的估值範圍,感興趣的用戶群請移步長橋App內查看。

以下是詳細分析

一、抖音在到店業務上對美圖的侵蝕走到哪了?

1、美團財報中反映的情形並不樂觀

先看市場當前最擔憂,也是最拖累美團估值的到店業務板塊。下圖是美團近期財報中最值得關注的圖表,可以看到自22年3Q开始,本地生活板塊中反映美團促成交易能力的傭金收入和反映信息推廣分發的廣告收入增速,從原先的基本同頻,逐步變爲傭金增長明顯快於廣告收入,且領先幅度逐季度爲14pct、18pct、和22pct,增速差在逐步的擴大。

而管理層曾在溝通中表示。外賣和閃購業務的廣告變現率實際是走高的,且到店酒旅業務Q1的GTV實際同比增長了中雙位數%,因此可以明確得出的結論是:抖音顯著侵蝕了到店商家在本地生活平台上投放的廣告份額。導致基本美團的到店成交額(GTV),廣告收入仍在原地踏步。

實際上據管理層表述,一季度到店酒旅整體收入約23%的增長,主要是靠需求火熱的酒店業務拉動的(同比+50%以上),到店業務整體收入增速不足16%,而據海豚君測算,剔除傭金收入後,到店業務的廣告收入甚至可能是負增長的。

再結合公司指引,由於補貼、买量等反擊措施,到店酒旅板塊整體的OPM會由一季度的48%,在二季度大幅下降到30%出頭。(雖然管理層有可能故意壓低市場預期)

結合來看,在23年Q1~Q2國內线下消費強勢反彈的背景下,到店業務的收入和利潤指標卻雙雙有顯著惡化(的趨勢),因此從已實現的業績來看,抖音在到店業務(特別是廣告上)對美團的侵蝕是相當嚴重的。

2、商業模式上看,後續抖音的影響會有多大?

而越過財務數據,從商業的角度出發,後續在到店業務上抖音對美團的影響會有多大?程度是否會像抖音“擊垮”阿裏那般嚴重?

根據近期的專家調研,在行業順風下抖音今年1-4月的核銷前GTV已超過600億,而22年全年不過700-800億,按目前的趨勢,全年實現約2000億的目標問題應當不大。若目前達成,按海豚君的測算,抖音到店酒旅的GTV就會達到美團的約1/2,若考慮核銷後口徑的話,可能達美團的1/4。和今年抖音電商目標GMV達淘天GMV 1/3-1/4的情況基本相同。因此,從GTV角度口徑來看,抖音在到店業務上對美團的影響或不亞於抖音電商對阿裏的衝擊。

但專家調研同時也反饋,5月开始抖音到店GTV的環比增長勢頭已开始放緩。原因是抖音在滲透中小商家上遇到了較大的阻力。由於短視頻模式流量爲王,贏家通喫的模式,導致推廣投入少的中小商家,很難獲得流量和曝光,和最後的成交轉換。因此,大量中小商家在短暫嘗試抖音後,开始回歸交易佔優的美團平台。

實際上,海豚君在上篇對美團的分析中,已明確指出本地生活消費相對高時效性和短半徑的特點,和抖音強種草、弱成交的特點。注定有品宣需求、且覆蓋範圍大的連鎖大商家才是抖音的目標用戶。而從專家調研來看,SKA和KA等頭部用戶也的確是抖音目前主要服務的對象。

因此,類似視頻電商vs貨價電商,抖音種草vs美團成交的終局大概率也是,抖音只會佔據整個市場GTV較小的一部分,美團模式仍會主流。最終的GTV市佔率的格局可能是3:7,或者4:6(前提是,抖音不大力發展貨架模式)。

但美團能守住GTV的大多數份額是否足夠?也未必。舉例來看,雖然抖音電商略超萬億GMV規模,遠小於淘天7-8萬億的規模,但阿裏的核心CMR收入惡化情況卻一直遠高於GMV的下滑速度。

而抖音主要搶佔的絕對數量佔少數的頭部商家,在本地生活廣告投放大盤中的比重會明顯更高。即美團流失廣告收入的情況,會比GTV數據所展現的要糟糕。

總的來說,海豚君認爲要充分認知在到店業務上對美團的衝擊,不能把先前“迷信”阿裏的絕對龍頭地位和壁壘的“過錯”,復用到美團身上。

因此,海豚君出於保守,基於抖音、美團GTV比重 4:6,且美團營銷廣告變現率會繼續趨勢性下跌的預期,到店廣告收入增長會顯著慢於傭金收入,預期整體到店收入增速中樞會在23年的反彈後放緩到15%上下。

而板塊的經營利潤率,出於競爭會長期持續的考慮,按照公司的指引,預期到2024年會下降到35%,後續相對平穩。

二、老問題:外賣的穩態單量和單均利潤會是多少?

美圖另一板塊--外賣業務,由於其即時配送的履約壁壘,目前市場對外賣板塊的競爭格局沒有太多的擔憂。而目前抖音外賣的主要場景是團餐,和美團外賣的重合度較小。因此,市場關注的核心問題還是美團自身能把穩態下的單量和單均利潤拉到多高。

首先單量增速上,根據財報和指引,美團今年Q1-Q2的外面單量增速分別爲13%和30%左右。剔除2022年波動不定的基數影響,可以看到2年CAGR增長中樞在15-16%左右。客觀來說,這種增速中樞足以實現海豚君按外賣目標用戶群體總量測算的日均7000多萬單的水平。但對2025年日均單量預期達8000-9000萬的投資者而言,近兩個季度的表現也不很樂觀。

展望後幾年,海豚君按目前15-16%增長中樞,後續幾年增速緩慢下降,測算出2026年的外賣日均單量可達7300萬單。和海豚君先前的測算偏差不大。

而單均利潤上,海豚君先前判斷穩態利潤會遠高於公司早先指引的1元,並有望在2026年前後達到單均2元。而根據公司近期溝通,今年一季度在外賣小哥供給數量明顯增長的利好下,外賣單均利潤已達1.3元。利潤提升的節奏比海豚君原先預期的還要快。

但對於遠期單均利潤的展望,海豚君認爲來自現存對手餓了么和潛在對手抖音、快手的競爭壓力,會限制美團減少用戶補貼的空間。雖然當前抖音、快手尚未認真發力外賣業務,但若美團自恃龍頭地位,過分減少補貼或提高變現率,可能就會導致競爭對手憑借性價比優勢加快入局。(類似阿裏和拼多多間的競爭歷程)

因此,海豚君下調了對單均利潤的預期,27年相比23年,後續提單均利潤的空間主要來自於1P配送減虧0.4元每單,而提升變現率和降底補貼帶來的額外利潤下調到僅0.2元。

對於閃購業務,海豚君認同管理層聲稱閃購的單均利潤空間和彈性不亞於、甚至高於外賣的觀點。(主要原因是閃購的客單價天花板顯著更高,詳細可參考海豚君上篇的報告),但和外賣一致,把對26年閃購單均利潤的預期從1.8元下調到1.6元,遠期單量預期則保持在1000多萬單左右不變。

基於上述單量和單均利潤的預期,海豚君測算出外賣和閃購業務的經營利潤如下。閃購業務從24年开始貢獻正利潤,而外賣業務26年的經營利潤相對23年翻倍。

<end>

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:面對抖音,美團不能再犯阿裏的失誤

地址:https://www.breakthing.com/post/64582.html