來源:港股投研所

本世紀之初的互聯網泡沫,吸引了中國一大批傑出人才投身其中,但熬出來的也不多。一些开始轉型,比如做手機、做電動車等,風頭一時無兩。

鷹瞳科技-B(02251.HK),醫學院畢業,程序員出身的創始人張大磊則選擇了醫療AI這條路子,且行業漸成蔚然之勢。

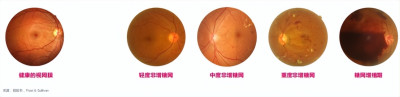

2015年創業,彼時基於深度學習算法的AI技術逐漸成熟,於人工智能醫學影像領域的應用也出現商機。據招股書資料:“自2015年起,IBM Watson及Google DeepMind引入了人工智能技術來分析視網膜影像中的關鍵異常,包括年齡相關性黃斑變性、糖尿病視網膜病變及青光眼。”

自此,中國人工智能視網膜影像識別市場也开啓了發展之路,且是一個沒有外資廠商霸場的淨土。鷹瞳科技就是該領域最早的頭部玩家之一,且率先實現了IPO及商業化。

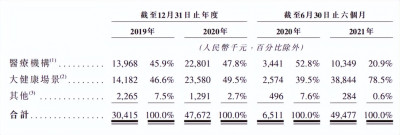

人工智能醫學影像識別,通俗的說就是AI負責看“片子”,然後提供相關疾病的早期檢測、診斷、風險評估方案等,以提高醫療效率。國內細分市場包括:肺部影像、視網膜影像、心血管影像、創傷影像及胸腔影像等,領先玩家還有數坤科技、推想科技等。

沙利文報告,中國人工智能醫學影像市場規模由2020年的3億元將增至2030年的923億元,CAGR約76.7%。其中,視網膜影像發展最快,2019-2021年的CAGR約171%。畢竟,不同於身體其他部位拍片需要動用大型的影像設備,給眼底視網膜拍一個片子是非常方便的,不說醫院場景,如近百萬家的基層醫療機構,以及數量龐大的體檢中心、視光中心、藥房、保險機構等醫療大健康場景,都有剛需且有能力配備一台眼底相機,在人工智能技術的輔助下,輕松便捷地給眼底拍一個片子。

鷹瞳科技就是一家專注於通過人工智能視網膜影像識別技術提供早期檢測、診斷及健康風險評估解決方案的公司,妥妥的行業領導者(2020市佔率超60%)。接下來主要以問答(六個)形式來做詳細梳理:

1、2022財年,收入約1.14億元;檢測次數433萬例(2021:486萬例),均價20.3元(2021:19.9元),合計約0.88億(軟件收入?);則1.14-0.88=0.26億元,這個0.26億的收入是什么(硬件)?

第一,鷹瞳科技提供的產品組合包括3個:1)用於檢測及診斷的SaMD(三類證、注冊);2)健康風險評估解決方案(無需注冊);3)硬件設備(二類證、注冊),都算是醫療器械的範疇。

第二,433萬例檢測,就是通過SaMD和健康風險評估解決方案項下的所完成的對眼底的檢測次數。當然,檢測是收費的,按照2022年報披露,平均收費約20.3元(19、20年均價分別16.1元、19.9元)/次,即推測得出的0.88億(433萬*20.3)元就是所謂“基於人工智能的軟件解決方案的收入”。

第三,所以猜想1.14-0.88得出的0.26億元應該是公司的第三個產品“硬件設備”的收入。目前公司主要有兩款硬件產品都已經獲得了二類器械證,也就是“眼底相機”,但公开資料中沒有詳細披露單價及銷售量是多少。

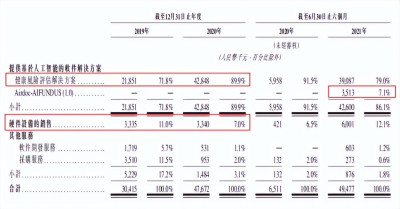

看上面這張招股書裏面的截圖:

1)公司的SaMD核心產品Airdoc-AIFUNDUS (1.0)是2020年8月獲批的,2021年Q1才开始貢獻收入,19、20主要貢獻收入的是健康風險評估解決方案這個業務,這塊業務一开始面向的是大健康領域,且無需注冊證書,是屬於快速打开商業化路徑的產品。

2)雖然2021年的軟件解決方案業務中开始涵蓋了SaMD的收入,但此後也沒有繼續披露細分佔比情況了,SaMD更多反映的是入院情況。

3)硬件產品方面,19、20、21H1年收入分別333.5萬、334萬及600萬元,21年H1就比20全年翻近一倍,但總收入佔比僅約一成多。猜想的話,由於眼底相機的價格肯定至少6位數起,公司前期在視光中心、體檢中心推廣的時候也不可能強勢捆綁銷售硬件產品(鷹瞳的SaMD和健康風險評估均可兼容其他眼底相機),所以收入規模比不過軟件收入,但總歸也能期待一下後面的放量機會。

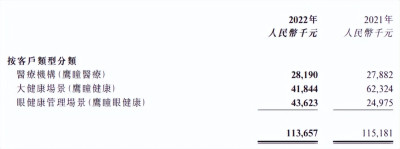

繼續看下面2022年報附注部分披露的真實數據:

1)總結起來,19年-22年,軟件部分收入分別約2185.1萬、4284.8萬、9694.4萬及7404.8萬元,CAGR約50%;硬件部分收入分別約333.5萬、334萬、1638.7萬及3846.2萬元,CAGR約126%。

2)亮眼的地方是,2021年的軟件、硬件收入增速分別126%、391%,尤其硬件的銷售出現了一個大爆發。是否可理解成SaMD產品开始入院之後,才帶來的顯著增量?畢竟醫院是有資金實力买下一台眼底相機的(SaMD 1.0版本對應內分泌科,2.0版本可去心血管科、眼科等)。

3)2022年,軟件、硬件的真實收入分別是7404.8萬元、3846.2萬元,硬件收入增速仍高達135%(快速入院中?),且收入佔比亦提升至約34%。不過,年報中的數據跟上面粗略估算的0.88億和0.26億的軟、硬件收入有所出入,433萬次檢測和均價20.3元,實際的軟件收入卻是7404.8萬元,而其中的差異猜想433萬次的檢測也不全是收費的,總會有產品試用、臨牀試驗等產生的次數,而且入院後的銷售模式可能也更豐富(按次收費、按期收費、一次性收費?)。

2、鷹瞳醫療(24.8%)、鷹瞳健康(36.8%)、鷹瞳眼健康(38.4%)三大業務場景,2022年,醫療增速一般(1.1%)、健康下降(-32.86%)、眼健康大幅增長(74.67%),其中原因是?

由於對收入分類進行了更新,2022年,鷹瞳科技开始主要按照服務場景將收入分爲鷹瞳醫療、鷹瞳健康和鷹瞳眼健康三個。其中,鷹瞳醫療包括醫院、基層醫療機構(如社區診所)、體檢中心;鷹瞳健康包括保險公司、藥店;鷹瞳眼健康則單列視光中心的收入。

按照年報披露,公司2022年客戶數量增長到397個(19、20、21年分別是46個、85個、244個),月均活躍服務網點約2371個(2021:2464個)。具體客戶方面,已進入了63家醫院(2021:41家)、155家基層醫療機構(2021:36家)、180家體檢中心(2021:155個)、94家保險公司(2021:40家)、780個藥店(2021:250家)、1200家視光中心(2021:1100家)。

可以看出來,屬於鷹瞳醫療的醫院、基層醫療機構、體檢中心的數量都有顯著的增長,但收入方面增長輕微;鷹瞳健康的保險公司、藥店覆蓋數量也是增長的,但收入卻還下降了;視光中心的增幅不大,但對收入的貢獻依舊可觀,且增速喜人。

原因是什么?

公司2022年1.14億元收入按年下降了1.32%,解釋是受到了疫情的影響,比如全年的檢測數量就由2021年約486萬次下降到了約433萬次。

此外,按照上面的業務細分看,三大場景收入是有增有減,猜測應該在具體的商業化過程中的銷售策略也應該會有所變動。

當然,行業整體還處於商業化探索早期(鷹瞳多場景模式已領先同業),但疫情的影響在2023年已消除,肉眼所見公司的三大業務場景客戶數不斷增多,所以也憧憬後面能實實在在把業績更好釋放出來,從而激勵市場信心。

參考招股書的數據,19-22年,在收入這一塊,三大場景的整體增速還是非常理想的。

總結影響公司收入的重要指標也就是:客戶數、月均網點數、檢測量、單價。

再簡單算一筆,2022年1.14億收入,433萬次檢測量,2371個月均網點,單價20.3元。則每個網點每年平均檢測約1826次,平均每天檢測約5次。如果每個網點的檢測數量繼續增加,檢測網點數量增加,單次價格上漲,則收入持續高增可期。

此外,考慮目前公司已覆蓋在醫院、基層醫療機構、體檢中心、視光中心、藥房、保險公司的滲透率還較低,故未來的成長天花板應該也很好(需要快速擴大網點及檢測量)。

3、鷹瞳科技的三個產品組合,除了硬件設備(二類證),SaMD(三類證)和健康風險評估解決方案(無需臨牀、注冊)這兩種軟件服務的輸出內容是否不同?AI視網膜影像識別的科學依據如何?

第一,SaMD(Software as a Medical Device),即醫療器械軟件。2017年國家新發布的《醫療器械分類目錄》,新增了人工智能輔助診斷軟件,即SaMD可以按照醫療器械管理,也是反映了AI技術的應用得到了政策面的支持。

第二,鷹瞳科技產品組合中有3個版本的Airdoc-AIFUNDUS(SaMD),其中1.0版本是2020年8月獲批的三類證(同類首個),適應症是用於輔助診斷糖尿病視網膜病變,以協助醫生做醫療診斷(打破了傳統需要熟練醫生做肉眼觀察的模式,提高了醫療效率)。因爲是輔助診斷,所以需要注冊證,至於爲啥不是第二類證(省級,備案)而非要做第三類證(級別最高,國家注冊),這裏就不討論了。

第三,公司的健康風險評估解決方案,這個也是通過對視網膜的檢測來提示相關病變的報告,目前可針對多達55個病種(彰顯強大的研發實力,遠超同業;管线繼續拓展中;亦可酌情申請二類、三類證),進行相關風險提醒。也就是這個產品輸出的報告只做風險提示,比如告知可能存在潛在糖尿病、動脈硬化、中風心梗、黃斑病變、貧血等風險(會提示定期檢查),然後消費者自行決策是否去醫院做進一步檢查。而且,這個產品做的相關真實世界研究顯示,AUC可達到0.968(越接近1算法越好)。2022年報,披露了當年檢出了超過3.5萬例有嚴重或迫切健康問題的病例。

第四,關於科學性,也就是爲什么對視網膜拍的片子就能從中檢測出如此多的病變?這是因爲,視網膜是人體唯一可以直接無創觀察血管和神經細胞的部位,視網膜照片可以顯示多類慢病演進發展的直接檢測證據,專家做了大量研究,這也被很多國家寫進了醫學指南裏。所以,鷹瞳通過AI技術,深度學習了龐大的經過權威醫生交叉標注的數據庫案例(亦是競爭壁壘所在),並且率先獲得了首個三類證。其實,定期進行視網膜檢測是可以在早期發現多類疾病的,從而有助於及時幹預,降低後續治療成本。

更進一步關於視網膜檢測“科學性”方面的解釋可以詳細閱讀招股書,鷹瞳科技的Airdoc-AIFUNDUS(1.0)的臨牀數據、視網膜數據庫規模及安全性、算法、研發團隊、專利數、發表的科學文獻、與科研院所合作研究、AI領域的獎項等等資料都十分詳實。

截取部分描述:

在人工智能醫學影像方法中,人工智能視網膜影像識別的診斷技術得到臨牀驗證,並獲得FDA批准的MOA等效產品概念驗證臨牀試驗結果和大量同業評審論文的支持。2020年,《中國2型糖尿病防治指南(2020版)》亦將人工智能糖尿病視網膜病變篩查軟件列爲協助糖尿病視網膜病變診斷的有效解決方案,並推薦將獲國家藥監局批准的人工智能醫療器械用於早期檢測及診斷。

4、產品組合中的硬件產品,目前眼底相機的研發進展如何?2022年報披露,一款近視治療儀已在北京獲得了二類證,近期收購的北京智瞳也有近視治療儀,但多了套SaMD?收購的意義在哪裏?

鷹瞳目前已上市的硬件包括一款便攜、自動及自助的眼底相機,可以方便用於任何醫療健康場景,是對現有眼底相機的突破性創新。產品無需操作人員,能夠自動完成視網膜影像採集,而傳統眼底相機則需專業人士操作。2021年3月獲上海藥監局第二類器械證書。

以及,第二款已上市的全自動自助的台式眼底相機,其影像質量可比擬傳統高端台式眼底相機,但成本卻大幅低於傳統高端台式眼底相機。其紅外影像及弱光增強技術便於捕捉高質量圖像。2022年7月獲上海藥監局第二類器械證書。

第三,未來將上市的,是一款整合了更多生物傳感器的多模態健康掃瞄儀,新增的生物傳感器使其不僅可以捕捉視網膜影像,還可以獲取其他生理數據,如心電圖、血氧和血壓。收集多模態生理數據也是人工智能健康風險評估解決方案的基礎。預計2023年Q4提交申請。

此外,2022年報披露,公司還獲批了一款近視治療儀產品(已獲二類證,三類證推進中)。

對於鷹瞳科技來說,這款近視治療儀設備的上市(23年Q1开始銷售),將公司從健康風險評估——早期檢測——輔助診斷,再次推進到了治療領域,產品組合更加豐富,且近視眼的輔助治療領域可是一片藍海,也將是新的增長點。

最新5月的公告,鷹瞳科技對價1.82億元擬收購北京智瞳科技70%股權,後者已將一台近視治療儀及一款用於近視及弱視治療的SaMD付諸商業化,均獲批爲中國第二類醫療器械。北京智瞳2022年收入約3800萬元,稅前溢利約430萬。即7倍左右PS收購了擁有近視治療儀及SaMD產品的公司,乃屬於橫向擴充品類的利好事件。

5、軟件解決方案方面的產品組合研發進展?Airdoc-AIFUNDUS 2.0版本預期什么時候能夠獲批?相關省份的“眼底影像分析相關檢測條目”的定價指引的意義何在?

鷹瞳科技的SaMD產品有3個版本,1.0版本適應症糖尿病視網膜病變,已獲批第三類證。在招募了1000名患者的多中心臨牀試驗中,Airdoc-AIFUNDUS(1.0)顯示出行業領先的91.75%的敏感度及93.1%的特異度。

2.0版本新增高血壓性視網膜病變、視網膜靜脈阻塞、年齡相關性黃斑變性等三個適應症,也是申請的三類證,2022年Q4遞交了申請,2023年有望獲批(新的增長點)。

3.0版本則新增了病理性近視和視網膜脫離等適應症,目前也處於研發後期階段,預計2024年上半年遞交申請。

除此之外,鷹瞳還有兩個青光眼檢測、白內障檢測的獨立SaMD產品,都是第二類證。在獨立SaMD在研產品方面,還包括適應症如ICVD/ASCVD在內的5個產品线,今後幾年都會有裏程碑披露。

在健康風險評估解決方案這一塊,除了已有的覆蓋了55種病竈和疾病的產品,也在研發覆蓋如甲狀腺機能亢進、格雷夫斯眼病(外眼)、視網膜靜脈阻塞(預測)、癡呆症、帕金森氏症、房顫及動脈硬化(中動脈或大動脈)等。

可以說,單單一個視網膜影像,能覆蓋的病種就相當豐富,鷹瞳產品的可拓展性非常可觀,AI技術在後面的滾雪球效應也會越來越大。

招股書中披露,公司的SaMD產品和健康風險評估解決方案,主要採取按次收費的模式,前者每次40元至70元,後者每次30元至60元。2022年報顯示平均每次收費約20.3元,該數據21年是19.9元,20年是16.1元。可見,目前鷹瞳科技的收費整體還是偏低的,貌似並沒有達到自己的預期價格,存在不錯的提升空間。

而關於定價指引的說法,年報中提及,截至2022年底,全國已有6省份落地了眼底影像分析相關檢測條目的定價指引。比如安徽兩家醫院分別將單次眼底影像分析定價(終端價)爲140元和180元。這意味着鷹瞳科技的產品和服務,在上述6省份的醫院將能夠以正式的檢測項目進行檢測診斷並收費(方便加快入院,後面進醫保、集採、放量,按部就班)。

隨着更多省份的定價指引落地,公司將產品納入對應的定價指引中,商業化進展方面可能會出現超預期驚喜。

6、鷹瞳科技2021年11月頂着“醫療AI第一股”的光環,招股價75.1港元(78億港元市值),對應2021年收入PS達55倍,目前股價大幅縮水,市值僅約10億港元,對應2022年收入PS僅約8倍,而公司账上還趴着12.68億元的現金,如何理解當前股價?

首先,鷹瞳科技上市首日即高點,彼時港股大市氣氛不佳,公司股價一路下跌,22年10月最低見9.8港元,最多跌約87%。去年3季度跟隨反彈,股價累計最高漲幅也達到約99%(反彈最高見19.48港元),但近2個月再次回落,股價跌破11港元,小盤股受大市影響在所難免。

第二,公司的股東陣容也算靚麗,且上市以來沒有機構套現離場。H股(目前2593萬H股)流通量不足的問題,近期也公告了H股(新增2748萬H股)全流通方案獲得了監管部門批准,後面料會有所改善。總股本1.04億股,還剩余5000多萬內資股,若計劃內地A股上市,則當前港股的市值又有點不夠看(拖累)。

第三,關於18A板塊,港股累計上市了57家,IPO高峰期在20、21年,板塊的估值也是在21年中左右達到高點,其後市場風險偏好回落,整個18A也遭受了一波慘烈的殺估值行情。好的方面:1)已有11家18A公司順利“摘B”,反映板塊的成長性得到了驗證。2)近年18A公司商業化進展表現不俗,業績普遍开始釋放,不少公司都提及了“2024年有望實現盈虧平衡”。3)板塊經歷近2年的回調,估值已重新具有吸引力。

第四,對於鷹瞳科技來說,稀缺的醫療AI公司,細分人工智能視網膜識別領域龍頭,軟硬一體化模式,而且將產品推進到了治療領域(近視治療儀),建立了足夠高的競爭壁壘。下遊在醫療、大健康、眼健康等場景的商業化亦加速落地,成長性十分可觀。按照中金公司最新研報的指引,23、24年收入分別約1.91億、3.51億元,增幅分別68%、84%;純利分別-8500萬、600萬,即2024年有望扭虧爲盈。中金給予鷹瞳17.4港元目標價,對應23年8倍PS(太保守)。再考慮到公司账上的現金,當前股價可謂相當吸引了(市值約相當於上市前B+輪的估值水平)。

$鷹瞳科技-B(HK|02251)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“六問六答”鷹瞳科技-B(02251.HK):被嚴重低估的醫療AI第一股

地址:https://www.breakthing.com/post/64864.html