房地產板塊持續下行,雖然各地紛紛發布政策放寬購房條件,但資本市場並不买账,而作爲房地產經紀平台龍頭,貝殼(02423)如一股清流,走勢堅挺超脫於板塊之外,這得益於常年通過持續回購穩住了市場信心。

了解到,貝殼一直在二級市場回購自家股票,於去年及今年均發布了關於回購計劃的公告,根據披露,從去年10月份至今年3月份,累計回購額已超過1億美元,該公司按年线呈上升趨勢,按月线波段性較爲明顯,短期受行業影響對估值壓制較大。當然回購更多的是向市場傳遞信心,不過市場理性資金仍處於觀望狀態。

實際上,貝殼雖在今年一季度开了個好頭,實現收入增長61.6%,淨利潤增長544.5%,第二季度的指引也比較樂觀,但目前行業處境比較尷尬,首先行業復蘇持續性仍存在擔憂,其次A股房地產板塊加速出清,出現面值退市潮,投資者謹慎,受多重因素影響該公司股價短期難有起色。

在港股市場,業績是估值最核心的變量,那么長期而言該公司有機會嗎?

業績還得靠房地產,行業實現弱復蘇

貝殼是鏈家孵化出來的中國最大的线上线下一體化房地產交易平台,鏈家通過线上布局,從推出鏈家網,到搭建國內首個ACN網絡,爲貝殼奠定基礎,2018年4月推出貝殼平台,並开放了共享網絡,吸引國內主流的中介品牌入駐。截至2022年該公司擁有268個房產經紀品牌,總交易額達到2.61萬億元。

該公司主要搭建基礎設施,打造房地產產業鏈的生態系統,容納房地產經紀、房地產开發、消費者以及家裝及其他服務等,並在此基礎上,於2020年提出“一體兩翼”战略,即以存量房和新房交易服務爲一體,家居家裝和房屋租賃爲兩翼。家居家裝是該公司於去年收購收購聖都家裝後得到重視。

存量房、新房及房屋租賃主要收取傭金爲主,而家裝服務主要收取服務費,因此前者對交易額尤其看重。2022年由於房地產行業持續萎靡,品牌門店及經紀人數量下降,導致存量房及新房交易額均大幅下跌,2023年Q1有所復蘇,交易額分別爲0.66萬億元及0.28萬億元,合計佔比總交易額96.8%。

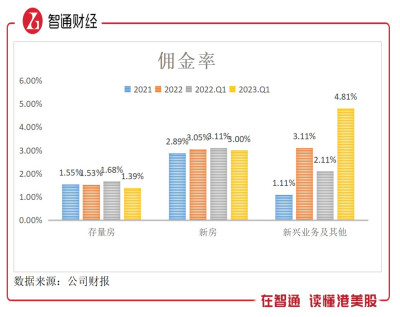

從往年看,存量房傭金率(淨收入/交易額)在1.4-1.6%,新房在2.9%-3.1%,而租賃房變動較大,但在5%以下,存量房和新房由於交易額佔比高,傭金收入佔比總收入超過80%,2023年Q1爲86.7%。家居家裝業務於去年Q2並表後,收入份額迅速提升,今年Q1產生27億元的交易額,實現收入14億元,結轉率51.9%,佔比總收入6.9%。

“一體兩翼”實際上還未實現,主要爲該公司業績主體一直靠房地產交易,雖然家居家裝業務異軍突起,爲貝殼帶來一抹亮色,但無論是交易額還是收入上佔比都較低,對業績不構成重大影響,目前發展還是依賴於房地產交易額的提升。而平台交易額除了市場需求外,主要還取決於活躍的門店及活躍經紀人數量。

截至2023年Q1,貝殼平台擁有41275家門店,活躍門店39622家,相比於2022年底分別增加了759家及2176家,擁有經紀人43.6萬人,活躍經紀人41.2萬人,也相比於2022年底分別增加了4.2萬人及6.2萬人。活躍門店及經紀人明顯增加幅度要更大,說明房地產需求景氣有一定的復蘇。

從行業數據來看,今年2月开始房地產銷量額开始實現正增長,3-4月增幅擴大,5月有所回落,1-5月增長勢頭良好,但處於弱復蘇,前百強房企銷售額增長8.4%。此外,住建部與市場監督總局共同發布《關於規範房地產經紀服務的意見》,鼓勵按照成交價格越高、服務費率越低的原則實行分檔定價,引導降低購房成本,促進需求釋放。

龍頭地位難以撼動,長期配置值得期待

行業需求環境轉好,參與者也都能獲得一杯羹,貝殼作爲行業老大,在Q1業績表現顯然要領先於同行水平,且從往年看,除了2022年,其他年份都扛過了行業及疫情導致的衰退,可見業績韌性。目前競爭格局較爲分散,貝殼市場份額遙遙領先,以2021年數據,市場份額9.7%,是第二名的6.93倍。

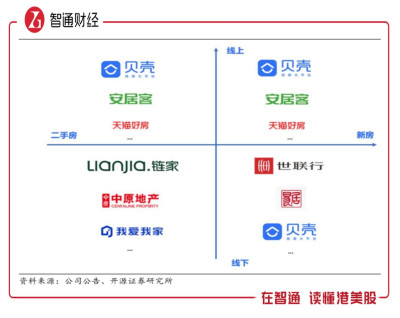

房產經紀按渠道分爲线上及线下,按業務分爲新房及二手房,按變現途徑可劃分爲交易

傭金及信息聚合,貝殼新房线上线下都覆蓋,二手房主要以线上爲主,相比於其他競爭對手,渠道鋪的更廣。不過該公司核心競爭力在於搭建了ACN網絡,聚攏行業經紀人,實現交易鏈條精細化,提升交易效率,並解決經紀行業信息孤島、零和博弈痛點。

實際上,中國房產經紀行業高度分散,貝殼通過建立 ACN 網絡(經紀人合作網絡),將存量房交易(包括二手房交易及租賃)劃分爲多個環節,允許跨品牌和跨門店交易,此外房產交易決策周期長,交易頻次低,ACN網絡下設置反饋評價機制促進信息透明,通過允許跨門店及品牌合作提升匹配效率。2022年,通過貝殼平台完成二手房交易的有75.5%交易涉及ACN網絡下的跨門店合作。ACN網絡強大賦能機制,對經紀人品牌吸引力很大,這也是該公司入駐品牌不斷提升,且遠高於同行的核心原因。

貝殼在中國經紀人交易平台的龍頭地位已站穩腳跟,目前找不到與之匹敵的競爭對手,行業復蘇階段或最先受益,且通過平台下經紀人品牌優勢,借助龐大的門店系統及經紀人系統擴大市場份額。但需要注意的是,房地產行業增量有限,需求端仍處於弱復蘇階段,政策壓低傭金率,業務成長預期不會很高。

很多投行看好該公司的家居家裝業務,認爲打造第二增長曲线。該業務通過收購並表,業績貢獻較小,不過該公司旗下諸多經紀人品牌資源,可通過合作綁定,大幅釋放家居家裝業績。但需求端擴大後,供給端也要跟上,需要收購或大幅擴張門店及人力,滿足需求,如此一來,該公司未來的資本支出將聚焦在家居家裝業務上。

2023年Q1,貝殼資產負債率爲39%,基本沒有有息債,而账上躺着現金有305.95億元,較2022年底增加了111.81億元,加上短期投資現金高達587.35億元,佔比淨資產85.06%。健康的財務以及近600億的現金,足夠該公司在新業務上开疆拓土,不過家裝行業競爭較爲激烈,有一定的擴張壓力。

綜合看來,房地產行業弱復蘇,雖有政策扶持,然而投資者對行業前景仍存在擔憂,板塊持續下行。貝殼作爲國內最大的經紀人品牌平台,業績有一定的韌性,恢復也快於同行,但業績高度依賴於房地產交易,成長受限,不過家居家裝業務並表後獲得強勢增長,或打造第二增長曲线,未來值得期待。

短中期而言,房地產板塊走強動能不足,行業仍處於洗盤出清階段,貝殼具有較大的業績韌性,對估值形成支撐,盤整概率大,存在波段性炒作的機會;長期來看,行業漫長的復蘇爲該公司爭取更多的市場份額,龍頭地位難以撼動,且家居家裝業務有擴張預期,按年线市值將保持上升趨勢,配置價值高。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:行業弱復蘇,長配龍頭:貝殼(02423)

地址:https://www.breakthing.com/post/65867.html