本期作者

2022年四季度以來,美國經濟整體表現超出市場預期。美國綜合PMI均未低於預期,並有多個月超出市場預期;美國非農就業數據持續高於市場預期,顯示美國就業市場的持續強勁。從近期公布的數據來看,美國經濟韌性的本質沒有變,依舊是與居民相關的消費韌性。那么,問題來了,美國消費的韌性來自哪裏?

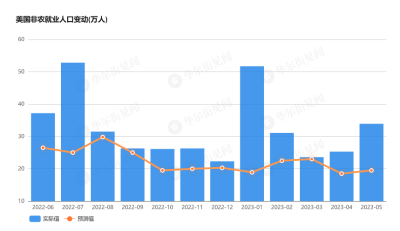

數據來源:華爾街見聞

>>>>一、美國經濟韌性的主要原因之一——隱性的第四輪“財政刺激”

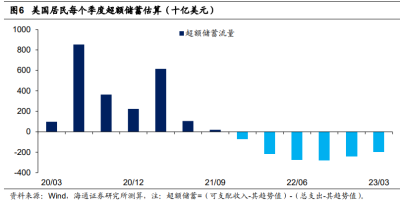

1. 超額儲蓄並非美國經濟數據超預期的核心原因

首先需要澄清的是,超額儲蓄並非美國經濟數據超預期的原因,用超額儲蓄作爲解釋美國經濟韌性的核心原因可能是市場上的一個常見謬誤。誠然,美國在過去幾年裏積累的超額儲蓄會讓美國總需求維持在偏高的水平,但對於市場影響更大的是環比數據變化,市場關注的PMI數據、非農就業數據體現的是月度環比變化,通脹、薪資增速以及消費數據也是環比增速的影響更大。而美國超額儲蓄每個月都在流失,意味着超額儲蓄對消費的支撐作用是越來越弱的,也就是超額儲蓄的環比貢獻可能是負值。

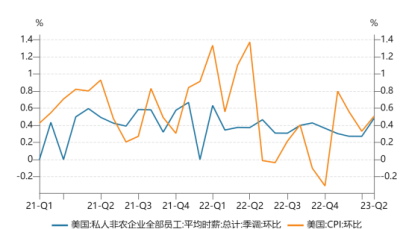

2. 通脹回落帶動實際收入改善對經濟韌性有一定貢獻,但並非主因

2022年下半年以來,美國CPI環比增速低於美國平均時薪環比增速,也就是說扣除通脹的實際薪資增速出現一定改善,有助於帶動真實需求改善。但2023年以來,通脹增速環比回升,CPI再度跑贏薪資,與美國消費比較強的事實有所背離,那么實際薪資的改善可能並非是美國經濟韌性的主要原因。此外,歐洲通脹受能源危機的影響更大,因而理論上能源價格下跌後經濟的修復力度應該更強,但事實並非如此。

3. 我們認爲,隱性財政擴張可能是潛在支撐經濟韌性的核心因素

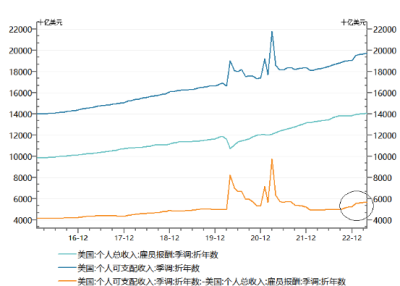

衆所周知,2020年以來,美國政府對居民部門進行了三輪大規模的補貼,三輪財政補貼合計8700億美元,極大的刺激了美國的總需求。美國公开的最後一輪刺激在2021年3月,從美國居民收入扣除僱員報酬部分(下圖黃线)可以看得很清楚。值得注意的是,2022年10月开始美國居民在薪酬以外的收入(黃线圈出部分)再次出現較爲明顯的上升,並且上升趨勢持續。

數據來源:Wind

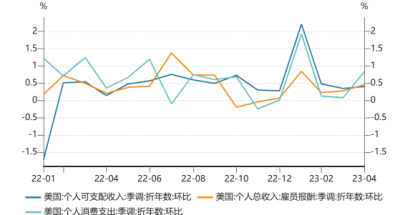

美國居民僱員報酬佔居民總收入的6成以上,但2022年四季度以來,美國居民的可支配收入環比增速連續6個月顯著超過薪酬的增速,也超過居民消費支出的環比增速。這顯然是個不太尋常的情況,我們分析是額外“財政補貼”支撐了居民實際收入和消費。

數據來源:Wind

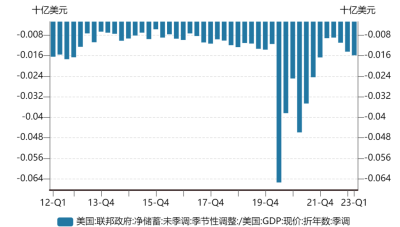

具體來看,從2022年9月到2023年6月的這半年時間,美國居民可支配收入(季調折年數,下同)增加了8315億美元,半年時間增加了4.4%,這個幅度顯著超過同期僱員報酬的增量1640億美元和增幅1.2%。而對居民可支配收入增量貢獻最大的兩個因素是轉移支付收入增加(主要是退休金等社會保障支出),貢獻了1692億,以及個人所得稅的減少,貢獻了3528億,兩項合計貢獻5220億元。可見,除去薪酬的增長以外,美國居民可支配收入的絕大部分增長是由轉移支付和個人所得稅貢獻的。而這兩個部分的支付主體都主要是美國財政,從這個意義上講,美國財政在過去兩個季度變相實施了第四次大規模補貼。美國財政赤字在過去兩個季度再度走闊也間接證明了這一點。

數據來源:Wind

這一輪隱性“財政補貼”主要來自兩個方面。一方面,美國基於通脹增長對退休金、社保基數進行調整,去年10月的調整幅度高達8.7%,是近40年以來的最高水平。另一方面,2023年1月起,美國個稅的扣除標准上調了約7%。這兩項調整導致居民繳納的個稅減少,而獲得的轉移支付增加。根據我們的估算,這輪“財政補貼”的累積規模大致在1-2千億級別,並且仍在持續,但刺激的邊際效應已經比較小了。

綜上,我們的結論是,去年四季度以來美國變相實施了“第四輪財政刺激”,這可能是美國經濟韌性偏強,經濟數據持續超預期的主要原因之一。>>>>二、美國財政擴張能力受限,隱性“財政刺激”的邊際拉動正在減弱

整體看,本輪財政刺激的邊際拉動作用已經很弱了。4月美國居民可支配收入的環比增速已經略低於僱員報酬增速。

5月美國債務上限再次引發市場關注,雖然6月初新的債務上限協議達成,決定暫停債務上限至2025年1月,但對2024、2025財年的开支進行了限制。同時,6月1日美國參議院通過法案推翻了2022年8月的學生貸款減免計劃,據國會預算辦公室估計,取消該計劃將在未來10年內減少3200億美元的財政赤字。此外,2020年3月以來美國學生被允許暫停償還學生貸款,暫停償還期限經過9次延長,被延長到2023年6月30日,新的債務上限協議規定不再延長,意味着學生貸款的償還將在到期60天後即8底重啓。

同時,美國非農就業可能也是強弩之末。從5月的非農就業數據來看,雖然新增非農總的人數依舊保持超預期,但5月美國失業率上升至3.7%,創近7個月的新高。由於新增非農就業數據來自企業調查,失業率來源於家庭調查,這兩者的背離表示當前美國的就業壓力已經在家庭部門有所體現。

隨着這輪財政刺激的效用結束,美國加息和信貸緊縮逐漸傳導到實體經濟,美國經濟的動能將不斷衰減。綜上所述,我們認爲,下半年美國衰退的可能性是越來越大的。

END

往期基金經理文章精選

汪晟

基金經理隨筆丨投資如人生

基金經理隨筆丨長期主義與投資

基金經理隨筆丨兵法與投資

市場進入價值區域——星石投資2022年二季度投資策略

萬字長文(下)!2022年度投資策略實錄——拆解投研體系

萬凱航

基金經理隨筆丨四個投資的比較優勢,兼評AI大趨勢

A股生態變遷,淺談五個行業投資模式的歸因

循序漸進,拾級而上

基金經理隨筆丨股市裏的射雕英雄

基金經理隨筆 :大道至簡,周期的力量

郭希淳

基金經理隨筆丨美國銀行危機背後的三個問題

基金經理隨筆丨美國經濟什么時候陷入衰退?

基金經理隨筆丨美國經濟衰退初露端倪

基金經理隨筆:美國經濟需求高點在什么時候出現?

星石深度丨美國地產下行趨勢已形成

美國經濟能否支撐美國超預期加息?

星石深度丨探究美國強勁非農數據背後

方磊

基金經理隨筆丨樸素的投資思路之二

基金經理隨筆丨當下市場投資的战略和战術

基金經理隨筆丨我如何用驅動因素來投資?

基金經理隨筆丨當下幾個樸素的投資思路

基金經理隨筆:盈利修復或將接替估值修復

基金經理隨筆:市場築底的策略思考

星石深度丨一文說透,醫藥還能不能行?

喻宗亮

星石深度丨2023內需修復的難點和空間

星石深度丨2023年消費恢復的空間有多大?

星石投資2023一季度投資策略——內需價值回歸

價值已現,優化結構——星石投資2022年四季度投資策略

【星石投資2022年中期策略】通脹溫和上行,消費迎來良機

基金經理隨筆 :市場反彈的邏輯與展望

星石深度丨市場如何走出底部?

星石深度丨熊市的本質和終結

星石深度丨成長與價值之辯

星石深度丨牛熊的轉換和長期的信仰

星石深度丨變天了嗎?

星石深度丨爲何今年市場“畫風”突變?

風險提示

本報告所載信息和資料來源於公开渠道,本公司對其真實性、准確性、充足性、完整性及其使用的適當性等不作任何擔保。在任何情況下,本報告中的信息、觀點等均不構成對任何人的投資建議,也不作爲任何法律文件。本公司不對任何人因使用本報告中的任何內容所引致的任何損失負任何責任。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:基金經理隨筆丨美國經濟爲什么持續超預期?

地址:https://www.breakthing.com/post/66217.html