概覽

經濟數據具有韌性、債務上限提高以及銀行業壓力的減輕,都使美聯儲具備再次加息的條件。

鑑於已處於高位的名義政策利率給未來幾個月的經濟帶來較大壓力,目前加息周期接近尾聲,但真正結束尚待時日。

爲增長乏力的環境做好相應的資產配置准備仍是明智之選。應關注能夠經受更大經濟波動的高質量固定收益和股票。

美聯儲定於6月13日至14日舉行貨幣政策討論會議。自2022年3月加息周期开始以來,討論將首次圍繞美聯儲是否應該停止加息展开。經濟數據、銀行業脆弱性以及政府債務上限事件都對此番決定有一定的影響。我們仍然認爲,美聯儲可能會在下次會議上選擇維持利率不變。但這有可能只是代表加息進程的暫停,而並非加息周期的終結,且這種可能性正變得越來越高。

投資者艱難抉擇

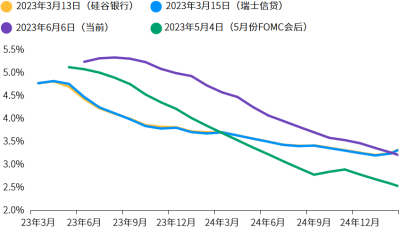

最近幾周,反映投資者對美聯儲未來幾個月行動預期的聯邦基金期貨市場大幅波動。不僅是這一指標對美聯儲是否將在未來數月加息的觀點發生了轉變,投資者也同樣改變了對美聯儲是否會在今年晚些時候降息的看法。

在5月2日至3日的FOMC會議後,期貨市場定價預計加息周期即將結束且美聯儲可能從2023年下半年的9月份开始降息,到2024年1月共計降息100個基點。然而,截至6月5日,該市場定價所反映的預期則是美聯儲有84%的可能性在7月會議前再加息25個基點,首次降息要到12月才會到來。

哪些因素發生了改變?美國地區性銀行的動蕩局面似乎已經暫時穩定。這有助於緩解投資者對可能出現的銀行業危機的擔憂情緒。聯邦政府債務上限提高的過程雖有些戲劇性,但總算未出現意外。此外,最近的通脹和經濟數據顯示美國經濟仍有較大韌性。

圖1:聯邦基金利率預期

基於隔夜指數掉期利率的美國隱含政策利率

4月份個人消費支出(PCE)平減指數環比上漲0.4%,爲1月份以來的最大增幅。這反映出美聯儲對通脹仍存擔憂,尤其是在醫療保健和專業服務等服務領域。5月份的就業數據也遠強於預期。當月新增就業33.9萬,而市場預期只有19.5萬,4月份的數據也被上修。這表明加息對通脹和勞動力需求的降溫效果有限,這可能會鼓勵鷹派美聯儲官員主張進一步加息。

爲何暫緩加息?

既然銀行業危機和政府違約的風險降低,且經濟數據表現強勁,爲什么美聯儲不選在6月份加息呢?我們認爲美聯儲需要考慮幾個因素,而不是像過去15個月那樣激進加息。

過去15個月,政策利率已經迅速上升,大部分美聯儲官員都會同意我們已經處於限制性貨幣政策區間這一觀點。2023年3月的經濟預測摘要整理了美聯儲高級官員對經濟和政策利率的預測,18名官員中有10名預測政策利率將在2023年底前保持在當前水平,只有7名預測利率將在年底上升。雖然這在即將到來的6月份經濟預測中仍有可能改變,但這些預測表明,大多數官員認爲我們正在接近加息周期的尾聲。

盡管目前的經濟數據,尤其是就業市場和消費仍表現出相當的韌性,但其他一些領先指標則發出了警示信號。尤其值得注意的是銀行正在收緊貸款條件,或是因爲它們受到存款外流的限制,或是因爲風險管理者對經濟前景變得更加謹慎。這種始於2022年底的信貸緊縮一直是美國經濟衰退可靠的前瞻性指標,美聯儲可能需要注意收緊幅度不宜太大,以免迫使經濟陷入急劇衰退。總而言之,高利率不會立竿見影地產生影響。加息的作用往往存在滯後,政策制定者不僅需要考慮未來幾個月,還需要考慮未來幾個季度的情況,以衡量正確的利率水平。

投資啓示

在強勁的經濟數據支持下,政府債券收益率走高。然而,即使美聯儲在6月會議上加息,我們認爲政府債券收益率仍有下行風險。我們仍然認爲增長放緩的可能性更大,這表明選擇高質量的固定收益(政府債券和投資級公司債券)和美國股市更具防御性的板塊才是明智之舉。

$摩根標普500指數(QDII)人民幣(OTCFUND|017641)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美聯儲6月會議前瞻:加息,還是暫停?

地址:https://www.breakthing.com/post/66587.html