在《人民幣匯率和股市的關系》和《美元周期和地產周期》兩篇文章中,我們講到兩個觀點:

1、十年美債利率維持高位壓制中國股市;

2、十年美債利率維持高位壓制中國樓市;

於是,就引申出一個十分重要的問題:美聯儲什么時候會降息?他們通過什么信號來判斷自己需要降息了?答案是通過觀察股市表現。這篇文章將拆解這個答案背後的原理。

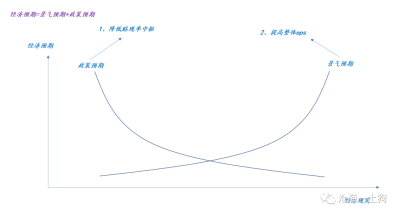

基於經濟預期的調整機制

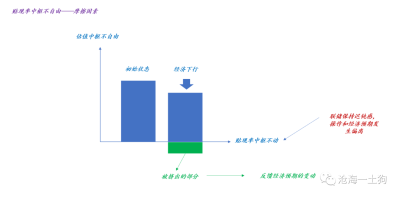

由於美國是全球貨幣,所以,美股市場是極其特殊的股票市場——貼現率中樞是自由的。

當美國經濟遭遇下行時,只要貼現率中樞跟隨得足夠快,美股可以做到永遠上漲。我們在《爲什么美股能長期走牛而我們不行?》一文中,已經討論過這個問題。

然而,美聯儲的主要目標是:1、充分就業;2、物價穩定;3、促進經濟增長,並不是讓美股永遠上漲。因此,美聯儲需要根據實際情況,調整貨幣政策來完成其主要目標。

在跟蹤實際情況時,美聯儲面臨一個嚴峻的挑战,被跟蹤的指標要滿足以下幾個特徵:1、足夠前瞻性;2、足夠高頻;3、足夠綜合。

不難發現,只有美股能完美地符合這3個條件:1、美股的漲跌主要反饋經濟預期,足夠前瞻;2、每天都有交易數據,足夠高頻;3、交易主體足夠豐富,足夠綜合、全面。

基於這個原理,美聯儲有極其強烈的動機去保持遲鈍感,使得經濟預期和實際貼現率中樞發生偏離。

當貼現率中樞保持剛性時,只要經濟預期發生下行,股市立馬就會有所反饋,美聯儲就能捕捉到經濟預期下行的信號。當股市的跌幅積累到一定程度,聯儲就會有所行動,开始降息。

不難發現,只要美股不止跌,聯儲就需要一直降息。否則,就是降得不夠。

在這個框架下,一個必要條件是:美聯儲需要經常性地站鷹派立場,保持貼現率中樞具備一定的摩擦性。

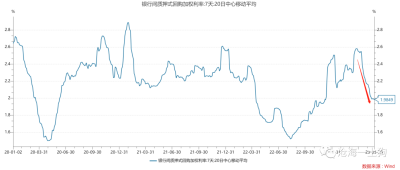

在《收益率曲线形態的經濟含義——兼論十債利率突破2.7%的路徑》一文中,我們有討論過,中國央行是被經濟現實牽着鼻子走,跟蹤經濟現實——資金利率中樞,

在這篇文章中,我們知道,美聯儲是被經濟預期牽着鼻子走,跟蹤經濟預期——標普500指數,

2018年-2019年的實踐經驗

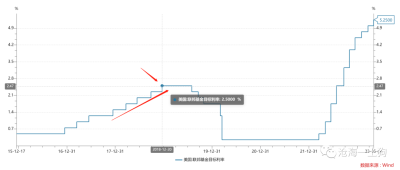

如下圖所示,整個2018年美國處於加息周期,在2018年12月20日,加息最後一次——加25bp至2.5%。

那年十月份之前,標普500總體上揚;但是,十月份之後,標普500快速下挫,在56個交易日內跌了近20%。

到底是什么因素促成了標普500這波下跌呢?1、美聯儲保持鷹派立場,鮑威爾在10月繼續放鷹;2、經濟的確出現了一些下滑的跡象。

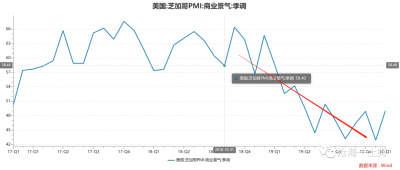

如下圖所示,單純看pmi數據,一切都是滯後的。論前瞻性,還是得看美國股市。

再後來美聯儲的態度就軟化了,开始釋放2019年要降息的信號,美股也开啓了反彈——交易政策預期。

此外,從十年美債的走勢上來看,我們也能觀察到美國債券市場的前瞻性——畢竟十年美債是經濟預期和經濟現實的綜合。十年美債利率也在十月份見頂,开始下注美聯儲不得不轉鴿。

在2018年10月至12月,美股一路下行,十年美債利率也一路下行,這種前瞻性到什么程度呢?美聯儲在2019年8月第一次降息,但是,十年美債在那之前基本上已經調整到位了。

結束語

綜上所述,我們就大致搞清楚美聯儲是怎么降息的了,主要是看美股。只要標普500不大跌20%,基本上沒有降息的可能。

今年以來美股走得很好,標普500本年漲了近12%,目前,處於技術牛市中。我們還看不到美股走弱的信號,所以,降息的概率幾乎是零。

對稱的,十年美債利率也維持在高位,現在大家討論的主要議題是:6月份加息不加息和7月份加息不加息。

根據本文的框架,只要美股保持強勢,經濟預期就十分強勁,美聯儲就會擔心勞動力市場過熱的持續性,有可能傾向於7月繼續加息。

於是,我們基本上可以得出這樣一個結論:美股實質性轉弱之前,十年美債的利率難以有效回落。

ps:數據來自wind,圖片來自網絡

免責聲明 報告中的信息、意見等均僅供查閱者參考之用,並非作爲或被視爲實際投資標的交易的建議。投資者應該根據個人投資目標、財務狀況和需求來判斷是否使用報告之內容,獨立做出投資決策並自行承擔相應風險。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:如何預判美聯儲何時降息?

地址:https://www.breakthing.com/post/66723.html