撰文 | 尹 弘

編輯 | 吳先之

6月9日,蔚來今年第一季度財報出爐。

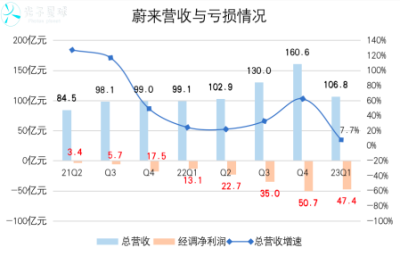

數據顯示,一季度公司營收爲106億元,同比增長7.7%。平台切換與新車上市,因此虧損面有所擴大,經調整淨利潤虧損41.5億元,去年同期虧損13.1億元。大約每賣一輛車,就會虧損13.4萬元。

去年曾有做空機構發布報告,矛頭直至蔚來補能體系與李斌。有投行人士認爲,電池收入確認並不是問題,而是居高不下的成本與規模化盈利遙不可期,此外不斷建設換電站讓費用持續攀升。

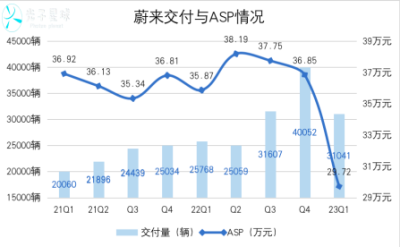

銷量方面,一季度蔚來汽車銷量31041輛,同比增長20.5%。由於NT1.0平台車型進入去庫存末期,影響了該季度交付情況。

今年前五個月蔚來汽車累計交付量僅爲43854輛,在純電市場中不僅落後於比亞迪、吉利、廣汽埃安這些頭部,伴隨着腰部三強哪吒、零跑、極氪的崛起,蔚來的座次持續後挪。

此前媒體溝通會上,李斌曾打趣地說,“如果接下來每個月銷量還是1萬輛,我和力洪(秦力洪)都要找工作去了。”沒曾想一語成讖,接下來的4月和5月銷量都沒有達到1萬輛。

從目前情況看,蔚來的交付情況已掉出新勢力的第一梯隊了。好在,這樣的形勢在全新ES6發布之後有望得以扭轉。

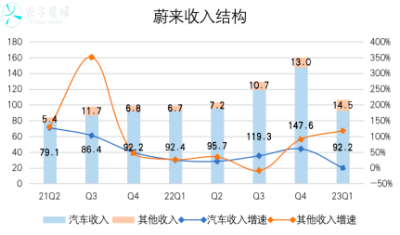

截至一季度,蔚來來自汽車銷售的收入爲92.2億元,同比微降0.2%。

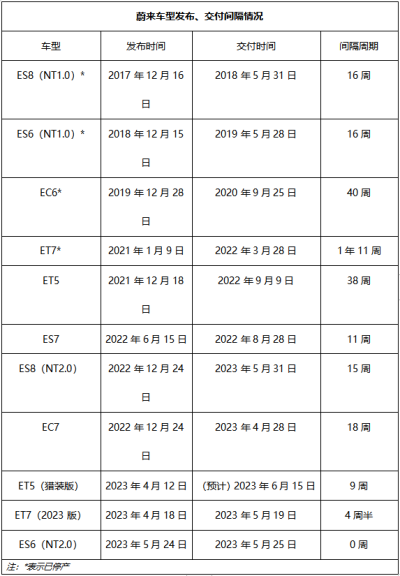

“866”車型與老款ET7停產後,秦力洪曾在上海車展期間向媒體大倒苦水地說,4月在售車型僅有ET5與ES7兩款。車型與技術平台更新換代實屬正常,而真正讓蔚來處於尷尬境地的,其實是混亂的產品規劃與漫長的交付周期。

EC7與新款ES8長達十余周的交付周期與一個月內交付的ES6、ET7撞了個滿懷。於是從4月28日开始的短短一個月內,蔚來扎堆交付含改款在內的4款新車。

這表明蔚來交付管理水平依然存在問題。此外,盡管蔚來各車型從正式發布到交付的時間跨度一直在縮減,但是過往歷史表明,其供應鏈管理能力,也無法確保交付過程中不出幺蛾子。

2021年年末,蔚來把下調交付指引的理由歸咎於碳化硅供應問題;2022年年中,金屬鑄件供應不足,影響了ET7交付進度;到第三季度業績會,蔚來以EDS(電子差速鎖)供應不足爲由,下調第四季度交付指引。

除此之外,蔚來在本就錯綜復雜的汽車制造體系外,還搭建了換電體系與車主服務體系,多個體系拉扯下,提升交付管理水平變得尤爲困難。

據了解,爲了籌備子品牌阿爾卑斯,蔚來抽調了不少人員,使得本就低效的管理團隊還將面臨人力捉襟見肘的情況之中。

一位蔚來員工表示,不同崗位對待產品的出入巨大,例如工程師和產品經理、體驗經理幾乎天天都在扯皮。“工程師更看重可行性,產品經理看重進度,而體驗經理40%看體驗,30%看項目的時間,只有20%的經歷分配到可行性上。”這或多或少反映了蔚來交付管理過程異常復雜。

好在蔚來新款ES6發布即交付,釋放了積極信號。

日前,我們從北京、上海、深圳线下門店了解到,發布會公布價格後,线下便立即啓動交付工作。北京某門店銷售提到,ES6交付的前5天內,北京地區訂單量爲650+,已交付200+。考慮到ET5(獵裝版)已提前在全國備貨,接下來蔚來將可能實現發布即交付。

考慮到蔚來5月銷售數據並不理想,月末交付提效後是否能盡早釋放多個改款和新款的銷量,6月會給出答案。

汽車銷售收入之外,蔚來還有一部分非汽車銷售的收入,主要包括智駕、補能服務、售後服務、車輛附件以及用戶相關等業務所產生的收入。該部分一季度營收14.5億元,同比增長117.8%,佔總營收的13.6%,因汽車銷售收入增長停止,佔比相較之前有所提高。

補能服務是非汽車收入中最爲重要的收入項目,蔚來通過第三代換電站+500kW超充的“換電+超充”,羅織了一張覆蓋全國的補能網絡。官方日前披露的數據顯示,截至5月15日,蔚來總計建設了1403座換電站,其中374座爲高速換電站,61座爲第三代換電站,2580座充電站,日均換電近5萬次。

整個非汽車業務收入的盈利模型屬於規模型經濟,其增長與衰減取決於市場保有量,每月銷量只是間接影響該收入,因此上述非汽車銷售收入短期無法對衝銷量不濟的影響。

此外,隨着理想、小鵬、極氪、智己、嵐圖等廠商復刻蔚來的用戶運營、社區和服務體系,以及最近一兩年用戶關系頻頻產生危機,蔚來所依仗的用戶優勢也逐漸變得不再突出。

今年特斯拉、比亞迪掀起的“價格战”,讓一衆廠商苦不堪言,也讓蔚來陷入左右爲難的境地。

新款ES6發布前,蔚來向預定用戶發了一份6個價位的調查問卷,最終75kW基礎版的起售價落定於36.8萬元,引發不小爭議。甚至有用戶在汽車社區中調侃稱,反正決定不降價,何必多此一舉搞調查,給用戶制造降價預期?

蔚來固守30萬顯然有一重爲子品牌阿爾卑斯預留30萬以下市場的考量,另一重考量是爲了確保車主利益。李斌與秦力洪在不同場合多次強調,“不出低配車,也不會降價”,當友商們舉起性價比大棒時,蔚來只能硬撐。

然而如此努力還是沒能贏得口碑。全新ES6發布後,由於價格“背刺”老車型、保值率不高以及NT2.0中普遍存在的老平台零部件問題,引發ES7車主維權。面對ES7車主們的步步緊逼,李斌沒有提供太多實質性的解決方案,要么交給時間,要么讓車主理解。

ES7的核心問題出在產品規劃上,ES6和ES8兩款高端車型留給ES7可發揮的空間非常有限。ES6和ES8不僅在價格上壓縮了ES7的定價區間,而且參數和性能上無法拉开明顯區別。

對於價格敏感用戶而言,中低端車往往會有更細分的價差以覆蓋用戶需求,然而在40萬的高端價位做細分,確實有欠考量。

秦力洪曾在上海車展中回應稱,發布ES7是爲了和老車型一起,穩住此前的銷量。這種考量實際上讓ES7車主成了“過渡”車型的冤大頭,當然,也可以視爲用戶再次用真金白銀救了蔚來。

老款“866”車型在2022年進入停產階段,結合新款“866”的上市交付時間看,留給40萬的ES7上市僅有9個月的可發揮空間。隨着新款ES6、ES8進入交付階段,上市僅10個月的ES7儼然落日黃花了。

蔚來強頂着行業陷入價格战的壓力,單車毛利非但沒有上升,反而拐頭向下。

截至今年一季度,蔚來單車毛利下滑至5.1%,相比去年同期下降13個百分點。財報提到,產品組合調整與電池成本增加所致。該季度,“866”車型折扣去庫存與轎車放量(主要是ET5),導致ASP(單車均價)首次跌破30萬關口,至29.72萬元。

目前行業的普遍共識是,車企必須守住12%的單車毛利率的生死线,定位高端的蔚來目前毛利率處於生死线之下。而且,當前毛利率決定了蔚來無法備參與價格战。

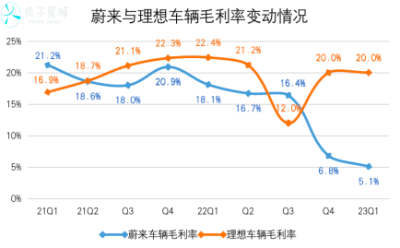

如果與新勢力標杆的理想對比,蔚來的單車毛利一直處於下行通道中。

2021年第一季度,蔚來毛利率爲21.2%高於理想的16.9%。隨後除了去年第三季度理想因爲疫情和供應鏈原因毛利率跌至12%,被蔚來反超外,其余7個季度其單車毛利皆高於蔚來。

從成本側可以發現,蔚來制造成本、銷售與行政費用、研發成本都在快速攀升。

截至今年一季度,蔚來制造成本、銷售與行政費用、研發成本增速分別爲24.2%、21.4%、74.6%,尤其是去年第四季度,交付量大幅增長之際,制造成本重回高增長軌道。這表明,蔚來新老車型切換過程中,很難像其他車企一樣,依靠規模效應降本。

秦力洪曾回應外界關於蔚來亂花錢的問題,他用出差標准、共用辦公室以及高管全款买車來自證清白,有些避重就輕。蔚來當下的核心問題是銷量不濟的同時,如何控制不斷攀升的成本。

2022年以前,蔚來老款“866”車型在中高端中大型SUV市場中鮮有競品,因此可以大殺四方。隨着理想、問界、智己等車企相繼發布相關車型,蔚來不但沒有很好地應對競爭,反而爲了短短幾個月時間,發布ES7補白。

當30-60萬SUV市場競品越來越多的時候,效率將變成最重要的博弈點,然而蔚來ES6-ES8三款車型卻在彼此內耗。缺乏連續單月高交付量的單品,使得蔚來無法通過規模效應降本;多車型、多體系,則讓蔚來不得不邁着更沉重地步伐。

“用戶滿意度”是蔚來各部門最重要的考核指標,由於蔚來在車型規劃和多車型交付節奏中的短板,而這個短板也在被用戶反噬。

在價格战的大背景下,蔚來爲了照顧既有用戶利益,堅持不做價格調整,導致在競爭中失去性價比,進而阻滯了新用戶增長。

作爲行業最早的先行者,人們一度用“蔚小理”來概括汽車行業頭部的三家新勢力。但從銷量來看,蔚來和小鵬已被理想拉开數個身位,加之腰部勢力月交付量持續增長,“蔚小理”已成過去式。

如今的窘境,反應了蔚來許多“既要也要”的動作。既要保持品牌調性,拒絕單電機,也要銷量攀升;既要重視用戶權益,又要用戶爲產品規劃失誤买單;既要做好汽車,也要做好手機;既要照顧到老用戶,也要吸引更多新用戶;既要參與國內競爭,還要出海求生。

這看似照顧到了各方利益,是最穩妥的一種方式,其實也是最缺乏亮點的方式。精力和資源被太多“既要也要”分散,最後出現的情況往往是盡管沒有短板,但是長板也不長。

作爲一名用戶,你也許會爲蔚來的很多堅持感到欣慰甚至是由衷的敬佩,比如不做單電機是基於安全考慮。但是如果站在企業運作的角度,當一些本就可有可無的堅持在明顯阻礙公司實現規模化和盈虧平衡時,這樣的堅持就會讓人覺得莫名其妙。

在蔚來衆多車主群,幾乎每天都會出現類似“蔚來爲什么不出單電機”“蔚來出單電機還有智己、阿維塔什么事”的討論,但是這些聲音好像並不被採納。

不管從思路、打法,還是堅持上,蔚來需要做的都是減法,而不是加法。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:新能源大考,蔚來需要劃重點

地址:https://www.breakthing.com/post/66745.html