$恆生指數(QQZS|HSI)$ 當前是否爲進入港股的較好時機?主要指標开啓反轉,港股配置機會凸顯

指標觀測方面,我們認爲對港股築底反彈有較好預示作用的估值、流動性、市場交易情緒三個指標已經开始出現拐點,預計港股在海外政策預期修復、風險事件緩解及國內政策刺激的作用下逐漸走出底部,迎來年內最佳機會。

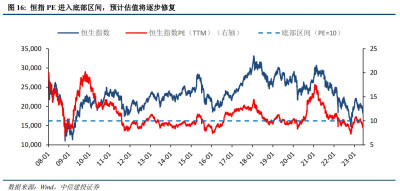

首先,估值方面,當前港股估值和風險溢價均呈現出明顯的港股底部特徵。歷史上來看,恆生指數在熊市中跌破10倍市盈是進入底部區域的特徵。本輪今年3月港股估值在銀行流動性危機的催化下再次跌破10倍,確認進入底部區間,5月美債危機的影響下港股估值繼續向下突破9倍,截至6月5日港股估值達到8.9倍,港股底部特徵已經較爲明確。

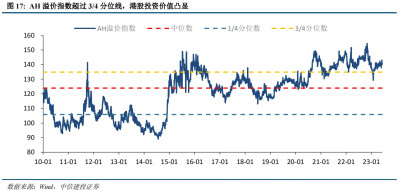

相對估值的層面看,當前AH溢價指數遠超100的分位线,港股相對估值更低,投資價值凸顯。

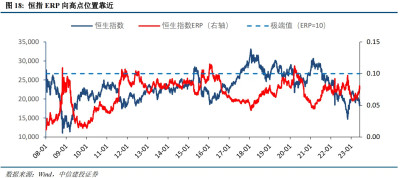

風險溢價的角度看,歷史上港股ERP突破或接近10%的時候,往往意味着港股市場的悲觀情緒演繹到極致,隨即迎來情緒修復帶來的底部反轉。當前港股風險溢價已達到7.5%的水平,市場情緒已經演繹的比較充分,未來可能迎來反轉。

其次,從流動性方面,美元指數、港幣M2、外資持股和南向資金流入也顯示出市場對港股走出底部的積極預期。

美元流動性方面,美元指數已开啓反轉,提供流動性支持。美國通脹高點在2022年7月已經確認,隨着2023年加息速度放緩,強美元周期在3月風險事件的推動下見頂。港股走出底部的過程需要依靠美元逐步轉弱,本輪美元指數的反轉爲港股走出底部提供了流動性支持。

港幣M2方面,M2自2023年2月出現拐點开始,保持連續正增長。大級別熊市底部反彈,香港M2累計同比往往先於二次築底時間出現拐點。香港M2累計同比持續正增長後,港股出現二次築底後的徹底反彈。目前M2同比自今年2月已經出現明顯上升趨勢,對港股走出底部有比較好的預示作用。

從南向資金的層面看,南向資金一般在港股探底的過程中加倉擡升,領先於港股走勢。近期南向資金流入开始擡升;從持股數量的角度看,中資中介自5月中旬以來也已經开始增加港股持股數量,說明市場對港股底部產生較爲明確的判斷。

最後,市場交易情緒方面,港股主板賣空佔比和換手率也有所回落,顯示市場悲觀情緒已經逐步化解。

主要指標开啓反轉,港股配置機會凸顯

行業配置方面,預計港股價值成長齊發力,推薦估值較低、受政策利好較強的中特估及互聯網板塊。中特估板塊方面,隨着A股中特估行情的持續上漲,A股相關企業相對H股估值攀升,凸顯港股央企投資價值,同時預計港股後續會在政策利好下持續受益。互聯網板塊方面,目前港股權重互聯網公司估值已經重回底部,隨着互聯網監管放开以及AI浪潮對龍頭公司的持續加成,預計前期承壓的恆生科技迎來高彈性。

1)建議關注中特估板塊。隨着A股中特估的持續上漲,當前A股和H股中特估板塊間的相對估值已超過3/4分位线水平,說明港股央國企相對估值較低,有較高的投資價值;除此之外,政策持續利好作用下預計行業將整體受益。

2)建議關注互聯網板塊。港股互聯網板塊估值受到政策影響較大,在行業產業政策及國際相關政策出台時,對於信息技術板塊的估值重定價較爲迅速且幅度較大。當前港股互聯網板塊處於估值底部,在近期多項監管常態化政策及人工智能政策的利好推動下,預計互聯網板塊將迎來較大反彈機會。除此之外,遊戲行業近期亦釋放利好信號,2023年1-5月遊戲版號發放總數已接近2022年全年水平,移動遊戲市場銷售收入逐漸復蘇,均爲互聯網板塊整體上行提供動力。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:當前是否爲進入港股的較好時機?主要指標开啓反轉,港股配置機會凸顯指標觀測方面,我

地址:https://www.breakthing.com/post/66865.html