“影子銀行規模大,槓杆高,監管松,是一個一點即炸的‘火藥桶’。”

今年美國三家銀行的突然倒閉表明,隨着美聯儲和其他央行推動利率正常化,金融體系是會“斷裂”的。

其他東西也有“斷裂”的可能。

對風險憂心忡忡的監管機構、決策者和投資者正在關注一個龐大但缺乏透明度的領域,即被稱爲“影子銀行”的非銀行金融中介機構,這個基本不受監管的領域可能成爲未來出問題的源頭。影子銀行包括主權財富基金、保險公司、養老基金、對衝基金、金融科技公司、金融結算所、共同基金以及貨幣市場基金和私人信貸基金等快速增長的實體。

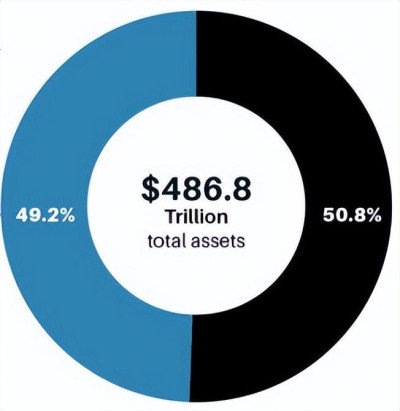

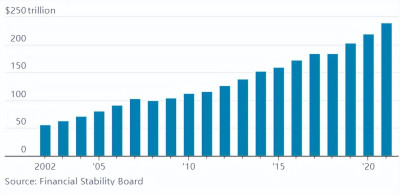

根據金融穩定理事會(Financial Stability Board)的數據,全球金融總資產爲486.8萬億美元,其中非銀行金融中介機構的總資產幾乎已經佔到一半,達到239萬億美元。這一比例高於2008年的42%,由非銀行金融中介機構控制的資產規模自2008-2009年金融危機以來更是翻了一番。危機後的監管讓美國最大的幾家銀行變得更加穩定,但監管機構施加的限制和多年超低利率助長了非銀行金融中介機構的爆炸式增長。

影子銀行目前已佔全球金融資產近一半

藍色:非銀行金融中介機構

黑色:商業銀行、央行及其他公共金融機構

來源:金融穩定理事會

可以肯定的一點是,非銀行金融中介機構在經濟中發揮着重要作用,它們向許多規模太小或負債過重而無法從機構市場上獲得貸款的企業提供貸款。此外,雖然影子銀行可能出問題是華爾街的熱門話題,但自美聯儲於2022年第一季度开始收緊貨幣政策以來,幾乎沒有什么問題浮出水面,迄今爲止,利率上升造成的破壞反倒在受監管的銀行業表現得最爲明顯,如果非銀行領域出現動蕩,也可能是比較溫和的,尤其是如果經濟沒有陷入嚴重衰退的話。

爆炸式增長

全球金融危機以來,由非銀行金融中介機構控制的資產規模翻了一番

然而,一旦有大量交易和投資出了問題,非銀行金融中介機構的風險很難把控,人們也缺乏對非銀行金融中介機構之間的關聯、以及它們與受監管的銀行體系之間關聯的細致了解。

雖然許多非銀行實體在某種程度上受到監管,但監管機構從未嘗試評估非銀行體系的整體金融穩定性。經濟學家和金融分析人士看到了哪些可能出問題的地方?《巴倫周刊》對三種類型的非銀行金融中介機構——私人信貸供應商、开放式債券基金和非銀行抵押貸款機構——的現狀和風險做了詳細分析,幫助投資者了解爲什么影子銀行引發了極大的擔憂,以及如果該領域出了問題,會給經濟和市場帶來什么樣的破壞。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:下一個金融危機源頭:“影子銀行”| 巴倫封面

地址:https://www.breakthing.com/post/66971.html