(全文約1500字,讀完需要5分鐘)

獲悉,華爾街大行高盛加入多頭陣營,在周末將標普500指數年終目標點位從先前預估的4,000點大幅上調至4,500點,高盛表示,今年迄今僅由少數幾只大盤股領漲的漲勢將繼續擴大至更廣泛的股票標的。與高盛一樣,德意志銀行對於標普500指數2023年的年終預期同樣爲4500點, CFRA Research的預期則更爲激進,對於標普500指數的年終預期高達4575點。

高盛首席美國股票策略師科斯汀(David Kostin)在給客戶的報告中表示,該行對標普500指數2023年每股收益的預測保持不變,並假設美國經濟實現“軟着陸”,主要邏輯在於高盛的經濟學團隊預計未來12個月出現經濟衰退的可能性只有25%。

科斯汀表示:“雖然目前19倍的預期市盈率高於我們的預期,並且其中幾只大盤股的漲幅和市盈率遙遙領先其他股票,但通脹放緩、經濟健康增長趨勢和市場集中度提高的綜合因素表明,更廣泛的估值水平可能全面提升,目前的市盈率可能會持續增長。”

在周末發布的研究報告中,高盛還將標普500指數的2023年每股收益預期維持在224美元。高盛表示,這一每股收益預測基於美國經濟“軟着陸”假設,並超過華爾街分析師普遍預期的206美元。

就在高盛發布報告之前,美股基准指數——標普500指數在上周四正式邁入“技術性牛市”。截止當日收盤,標普500指數上漲26.41點,漲幅爲0.62%,報4293.93點,自2022年10月份低點累計反彈了20%——這一數值爲普遍意義上的牛市門檻。

高盛點出支撐美股漲勢兩大因素:AI帶來的利潤增速+衰退情緒降溫

對於美股後續仍將上漲的邏輯,高盛策略師科斯汀給出了兩點邏輯支撐,一是人工智能(AI)全面普及爲企業利潤增速提供重要支持,二是經濟衰退概率縮小給美股帶來強勁的上漲動力。

就人工智能對美股的漲勢支撐而言,科斯汀在報告中指出:“我們對AI提升生產力的預測數據表明,AI可能會在未來20年內將標普500指數年均每股收益(EPS)增速提升到大約5.4%,較目前的股息折現模型高出50個基點。按照目前的貼現率,這種額外的增長將使標普500指數的公允價值提高大約9%。”

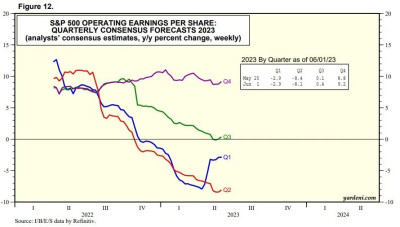

科斯汀給出的另一個看漲邏輯是,經濟衰退概率預期較低:“高盛經濟學團隊認爲未來12個月經濟衰退的概率爲25%,而在修正前經濟學團隊的預期35%。在‘軟着陸’的基本假設下,預計標普500指數的每股收益在2023年將增長1%,達到224美元,遠高於206美元分析師一致預期。”“另外,在第一季度財報季之後,我們仍然認爲最糟糕的財報季已經過去,最近幾周的分析師盈利預期確實有所改善。”

分析師盈利預期逐漸改善,下半年美股業績迎來強復蘇?

除了今年以來投資者們圍繞AI的投資狂潮不斷升溫,以及美聯儲加息周期接近尾聲的預期提振美股漲勢,進而刺激標普500指數步入“技術性牛市”。投資者們看漲美股的重要邏輯還在於——利潤恢復增長趨勢只是時間問題,正如高盛所指出的那樣,人工智能未來將提振企業的利潤增速。

根據分析師的普遍預測水平,第一季度可能標志着企業盈利水平的階段性低谷。分析師們普遍預計,從2022年底开始的利潤收縮趨勢預計將在今年第三季度左右結束,並預期在2024年恢復兩位數級別的利潤增長趨勢。市場往往提前半年左右的時間定價趨勢线,但是,一些美股市場的"看漲信仰者們”可能已开始爲極度樂觀的利潤趨勢做准備工作。

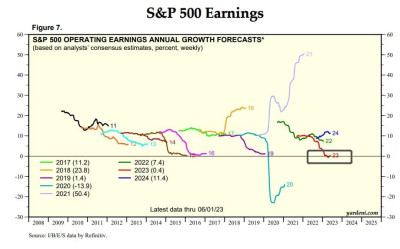

來自投資機構Yardeni的統計數據顯示,分析師們普遍預期自今年第三季度开始,標普500指數的整體每股營業利潤开始回升,並且在第四季度大幅增長。從更長時間线來看,分析師們普遍預期2023年每股營業利潤預期已由此前的負值趨於开始緩慢回升,2024年則有望重新實現10%以上高增速。

對於一個堅持不懈地展望未來的股票市場來說,看漲的重點理由之一就是企業利潤水平將在今年晚些時候恢復增長趨勢——這也是支撐英偉達、蘋果等大型科技股高估值的重要邏輯。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:盈利預期上修模式开啓, 步入“技術性牛市”的美股還能漲?

地址:https://www.breakthing.com/post/67305.html