時隔多年,燕之屋再次衝刺港交所上市。6月12日,廈門燕之屋生物工程股份有限公司(下稱“燕之屋”)向港交所遞交招股書,准備在港交所主板上市,中金公司、廣發融資(香港)爲其聯席保薦人。

燕之屋的歷史可追溯至1997年,由燕之屋創辦人、董事長兼執行董事黃健开始在中國銷售燕窩產品的業務。而在2014年10月,爲優化公司架構並引入外部投資者,黃健等人成立了燕之屋,並將其命名爲廈門燕之屋生物工程發展有限公司,後改制爲股份公司。

貝多財經了解到,早在2011年,燕之屋就曾謀求港交所上市,但因“毒燕窩”事件波及而終止。2021年12月,燕之屋在預披露招股書,准備在上海證券交易所主板上市,計劃募資10.19億元。

但在2022年9月22日上會前夕,燕之屋則撤回了申報材料。對於撤回上市申請材料,燕之屋方面曾解釋稱,由於資本市場環境變化並綜合考慮公司自身實際情況、發展規劃等因素,所以撤回了上市申請。

此次衝刺港交所上市,燕之屋可謂是胸有十足。

一、計劃多變,和燕之屋的業績波動有關

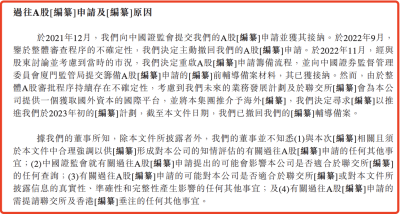

事實上,燕之屋也曾在2020年尋求在港交所上市。燕之屋在招股書中解釋稱,於2021年12月,該公司向中國證監會提交A股上市申請並獲其接納。於2022年9月,鑑於整體審查程序的不確定性,其決定主動撤回A股上市申請。

而於2022年11月,經與股東討論並考慮到當時的市況,燕之屋決定重啓A股上市申請籌備流程,並向中國證監會廈門監管局提交籌備A股上市申請的IPO前輔導備案材料,其已獲接納。

來源:招股書。

但燕之屋方面表示,由於整體A股審批程序持續存在不確定性,且考慮到未來的業務發展計劃,及於港交所上市會爲其提供一個獲取國外資本的國際平台等,該公司決定尋求在港交所上市計劃。目前,燕之屋已撤回在A股上市的輔導備案。

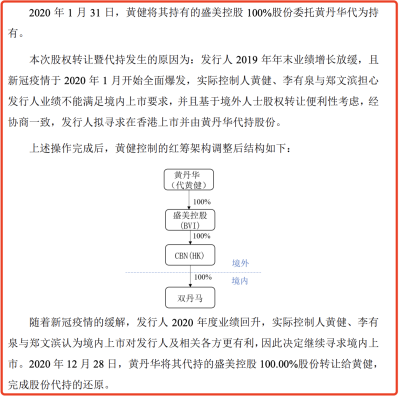

據燕之屋此前招股書披露,該公司2019年年末業績增長放緩,且新冠疫情於2020年1月开始全面爆發,實際控制人黃健、李有泉與鄭文濱擔心業績不能滿足境內上市要求,且基於境外人士股權轉讓便利性考慮,經協商,燕之屋擬尋求在香港上市並由黃丹華代持股份。

而在2020年下半年,燕之屋則暫時“叫停”了在港交所上市的計劃。據燕之屋此前招股書,該公司實際控制人黃健、李有泉與鄭文濱認爲境內上市對燕之屋及相關各方更有利,因此決定繼續尋求境內上市,後在2020年12月完成股份代持的還原。

來源:燕之屋在A股遞交的招股書。

據燕之屋在A股遞交的招股書披露,該公司2018年、2019年、2020年和2021年上半年的營收分別約爲7.24億元、9.51億元、13.99億元和7.07億元,淨利潤分別爲6330.66萬元、7869.84萬元、1.22億元和6425.47萬元。

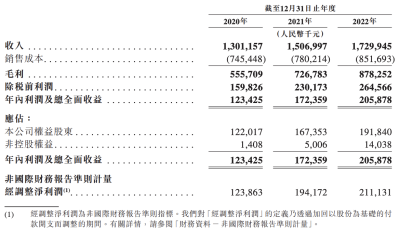

而據燕之屋在港交所遞交的招股書,該公司2020年、2021年和2022年的收入分別爲13.01億元、15.07億元和17.30億元,年內利潤及總全面收益(淨利潤)分別爲1.23億元、1.72億元和2.06億元。

來源:招股書。

按非國際財務報告准則計量,燕之屋2020年、2021年和2022年的經調整淨利潤分別爲1.24億元、1.94億元和2.11億元。整體而言,燕之屋的盈利能力有所提升,毛利率分別爲42.7%、48.2%和50.8%,淨利潤率分別爲9.5%、11.4%和11.9%。

二、碗燕貢獻四成收入,鮮燉燕窩佔三成

燕之屋在招股書中表示,該公司致力於研發、生產和銷售優質的現代燕窩產品。根據弗若斯特沙利文報告,從2020年至2022年,按零售額計算,燕之屋連續三年爲全球最大的燕窩產品公司,2022年的全球市場份額爲4.1%。

目前,燕之屋的產品組合主要包括純燕窩產品、「燕窩+」產品及「+燕窩」產品三種產品類別,可滿足消費者於不同生活場景中的差異化體驗需求。2022年,其有250個SKU,其中,純燕窩產品在四大產品系列中有194種,包括碗燕、鮮燉燕窩、冰糖官燕及幹燕窩。

燕之屋還在招股書中稱,其通過研發其他創新燕窩產品延伸了燕窩產業價值鏈,包括碗燕-元氣款及人參冰糖官燕等燕窩+產品(其以燕窩爲核心原料或成分)以及燕窩粥及燕窩護膚品等+燕窩產品(其以燕窩作爲增強營養素或帶來其他益處)。

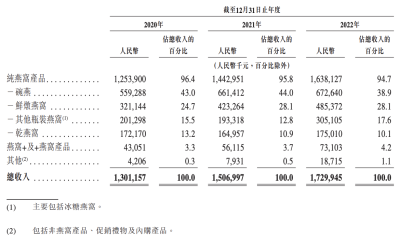

按產品類型來看,燕之屋的收入主要來自純燕窩產品。2020年、2021年和2022年,燕之屋的純燕窩產品收入分別約爲12.54億元、14.42億元和16.38億元,佔總收入的比例分別爲96.4%、95.8%和94.7%。

其中,碗燕的貢獻佔比最高,其次爲鮮燉燕窩。報告期內,燕之屋的碗燕收入分別約爲5.59億元、6.61億元和6.73億元,佔總收入的比例分別爲43.0%、44.0%和38.9%。同期,鮮燉燕窩的佔比分別爲24.7%、28.1%和28.1%。

來源:招股書。

據招股書介紹,燕之屋已建立起廣泛且地域多元化的實體銷售網絡,包括自營門店及經銷商門店。截至2022年12月31日,燕之屋擁有全國性的线下銷售網絡,由89家自營門店及225名线下經銷商組成,涵蓋615家經銷商門店。

值得一提的是,燕之屋的自營門店數量在2020年12月31日爲40家,2021年12月31日增至89家,相對增加一倍。而截至2022年12月31日,燕之屋的自營門店數量爲89家,較前一年同期並未增加。

和銷售增長對應的是,燕之屋的工廠規模也不菲。截至最後實際可行日期,燕之屋在中國擁有三個生產基地,分別位於福建省廈門市、上海松江區及甘肅省廣河縣,總建築面積約爲39300平方米。

其中,廈門的生產基地爲燕之屋的首個主要生產基地(該公司大部分產品產自此地)。上海的生產基地爲次級生產基地,主要爲生產鮮燉燕窩而設,2021年建立。另在2019年,燕之屋建立了廣河生產基地,主要爲挑毛程序而設。

三、多次分紅,累計派息約4.6億元

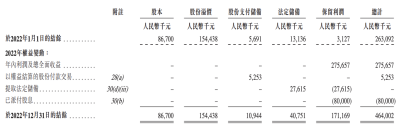

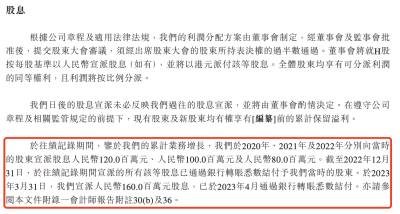

值得一提的是,燕之屋曾多次向其股東分紅。據招股書披露,該公司於2020年、2021年及2022年分別向當時的股東宣派股息人民幣1.2億元、1.0億元和0.8億元,於往績記錄期間宣派的所有該等股息已通過銀行轉账悉數結付予股東。

另在2023年3月31日,燕之屋還宣派人民幣1.6億元股息,已於2023年4月通過銀行轉账悉數結付。據此計算,燕之屋在上市前夕累計“套現”約4.6億元,而過去三年的累計經調整淨利潤則合計爲5.29億元。

來源:招股書。

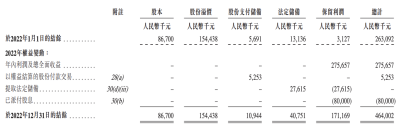

可以說,燕之屋已經將利潤提前“瓜分”。盡管如此,燕之屋還計劃在港交所上市募資,屬於“左手募資、右手套現”的情形。截至2022年12月31日,燕之屋的保留利潤爲1.71億元,總計約4.64億元。

來源:招股書。

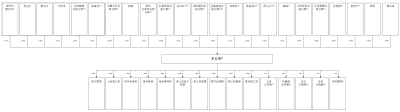

在本次衝刺上市前的股權架構中,燕之屋創辦人、董事長兼執行董事黃健、副董事長兼執行董事鄭文濱及總經理兼執行董事李有泉及廈門雙丹馬(統稱「一致行動人士」)爲該公司的控股股東,合計控制約41.40%的股份。

其中,黃健以及黃健之子黃俊豪通過廈門市雙丹馬持股21.17%,黃健直接持股1.00%,鄭文濱持股7.68%,李有泉持股7.67%,員工持股平台金燕騰飛有限合夥持股1.89%,薛鳳英(鄭文濱的配偶)持股1.99%;

同時,光耀天祥有限合夥持股13.84%,廈門金燕來有限合夥持股9.61%,弘燕投資有限合夥持股8.96%,胡巧紅持股7.61%,陽明康怡有限合夥持股3.84%,曾煥容持股3.61%,劉震持股2.77%,黃進成持股2.60%;

來源:招股書。

師濤持股1.20%,火炬投資有限合夥持股0.96%,天一潤禮有限合夥持股0.96%,黃文小持股0.92%,金駿鴻燕有限合夥持股0.64%,吳俊傑持股0.48%,張青持股0.48%,熊婷持股0.05%,陳志高持股0.05%。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:燕之屋衝刺港交所上市:IPO前“套現”4.6億元,黃健爲董事長

地址:https://www.breakthing.com/post/67536.html