債券交易員幾乎完全放棄了對美聯儲今年將降息的押注,此前該央行宣布保持其關鍵利率不變,並暗示需要進一步收緊貨幣政策以抑制通脹。

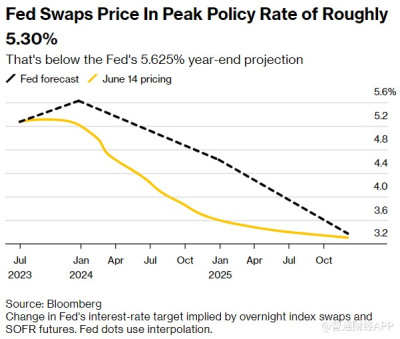

對未來美聯儲政策會議的互換合約利率反映出,在該央行公布6月利率決議後,9月份的利率峰值約爲5.3%,而2023年12月的合約利率躍升至約5.2%。到今年年底,該利率比上周三早晨預期的峰值低約15個基點,更長期的合約繼續預計2024年將會有降息。

美聯儲在連續10次加息後,周三將政策利率維持在5%-5.25%,而對經濟和貨幣政策的季度預測修訂則顯示,官員們預計將繼續收緊政策以抑制通脹,計劃的增長超過了經濟學家和投資者的預期。

雖然交易員們隨後縮窄了他們對2023年寬松政策的預期,他們還沒有完全爲美聯儲的政策緊縮程度定價。與美聯儲會議日期掛鉤的互換合約僅對到今年年底25個基點的加息進行了完全定價,而最新的點陣圖中暗示的緊縮程度約爲50個基點。

點陣圖顯示,2023年年底利率預期中值爲5.6%,此前爲5.1%。在美聯儲6月利率決議公布後,兩年期美債的收益率大幅波動,最多上升了13個基點。然而,當美聯儲主席鮑威爾明確表示7月政策會議將會根據形勢再做決策,這些漲幅很快就縮減了。

摩根士丹利首席全球經濟學家Seth Carpenter稱:“鮑威爾並不想將自己局限在一種情況下。可以解讀的一種利率市場反應,就是市場並未完全反映出點陣圖所表示的情況,這是因爲市場理解美聯儲的決定將取決於接下來傳入的數據。”

直到最近,人們普遍認爲美聯儲會在今年轉向降息。4月初,當美國地方銀行的股價在幾間銀行接連破產後暴跌時,市場預期大約有三個25基點的降息。然而,隨着美國勞動力市場出現出人意料的韌性以及通脹讀數仍遠超美聯儲的目標,這種預期已經消散。

新墨西哥州聖菲市的Thornburg Investment Management的投資共同主管Jeff Klingelhofer在一份電子郵件評論中稱,“美聯儲對未來利率的預估引發了市場的不安,這暗示他們對高通脹的擔憂超過了我們正在經歷的經濟增長放緩”。

當然,交易員們仍然預期在2023年結束之前,美聯儲有可能會逆轉其政策。並且,市場預期美聯儲在2024年5月左右將會降息25個基點。這表明市場仍與鮑威爾及其他美聯儲官員的看法不一致。

鮑威爾在新聞發布會上表示:“當通脹明顯下降的時候,適時的降息是合適的,而我們正在討論的是幾年之後的事情。委員會中沒有一個人預計今年會降息,我也認爲今年降息的可能性幾乎不存在。”

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:別跟美聯儲對着幹!債券交易員幾乎完全放棄對降息押注

地址:https://www.breakthing.com/post/68269.html