在美聯儲公布6月利率決議後,債券交易員正加大對美聯儲將引導美國經濟陷入衰退的押注。

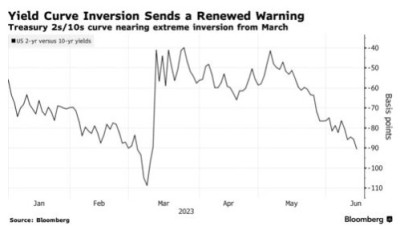

在美聯儲6月會議上宣布15個月以來首次暫停加息,但隨後指出其准備在今年再加息50個基點後,周三,對政策敏感的短期國債遭到拋售,而長期國債則出現反彈。這使得收益率曲线倒掛(以兩年期和10年期國債收益率之差衡量)超過90個基點,接近本輪緊縮周期109個基點的極端水平(上一次出現這一水平還是在3月份)。

價格走勢表明,債券交易員對政策制定者能否避免所謂的硬着陸持懷疑態度,因爲他們繼續推動提高借貸成本,以控制仍高於2%目標兩倍的通脹。

三菱日聯金融集團美國宏觀战略主管George Goncalves表示:“美聯儲面臨着用另一個政策錯誤來解決一個在太長時間內過於寬松而導致的政策錯誤的風險,因爲他們忽視了日益嚴重的信貸收縮和加息帶來的持續損失。(現在美聯儲)陷入了進退維谷的局面,要想放松政策,就必須打破某些規則,否則經濟就必須崩潰。”

越來越擔心的不僅僅只有債券交易員。

在FOMC做出決定後的幾個小時內,一項對相關媒體機構的終端用戶調查顯示,61%的受訪者認爲,緊縮的貨幣政策最終將在明年的某個時候導致經濟衰退。

太平洋投資管理公司投資組合經理Michael Cudzil表示:“美聯儲顯然試圖發出一個鷹派的信息,即他們還沒有完全完成緊縮政策,他們認爲在通脹問題上還沒有取得足夠的進展。你可以看到曲线趨平,利率沒有反映出加息的全面程度,因此人們認爲,這些加息可能會產生負面影響,美聯儲的加息接近尾聲。”

周三,官員們將聯邦基金利率的目標區間保持在5%至5.25%不變,但預計到今年年底,關鍵利率將升至5.6%,高於3月份的5.1%,這意味着未來還將有兩次25個基點的加息。另外,美聯儲將年底核心通脹率預估從3.6%上調至3.9%,原因是美聯儲主席鮑威爾認爲價格壓力仍然意外地居高不下。

不過,市場並不相信借貸成本會像美聯儲官員預測的那樣上升。

截至周三晚些時候,未來會議的掉期合約最高利率在9月約爲5.27%,7月爲5.26%,而目前美聯儲的實際利率爲5.08%。

Citadel Securities线性利率全球主管Michael de Pass表示,美聯儲在年底前大舉加息的預期,可能是爲了抑制債券市場對未來幾個月降息的預期。

“我們都處於觀望模式,美聯儲可能會試圖阻止債券市場在其停止加息後立即反映出降息的預期,”de Pass稱,“隨着經濟的發展,美聯儲的反應功能以及市場應該如何交易將變得更加清晰。”

近幾個月來,受美聯儲緊縮政策基本結束、政策放松即將到來的預期推動,許多債券投資者被更陡峭的收益率曲线的交易所吸引。但如果未來幾個月通脹和就業市場數據證明比預期更具彈性,這些押注將受到挑战。

摩根大通美國利率策略聯席主管Jay Barry在美聯儲做出決定後在接受採訪時表示:“美聯儲表示,我們需要採取限制措施,並在更長時間內保持更嚴格的限制,這將更多地影響收益率曲线前端,而長期收益率則更受趨勢增長率的影響。如果美聯儲說我們必須採取更嚴格的限制措施,並在更長時間內保持這種水平,而沒有什么能讓我們認爲中性利率或趨勢增長率實際上會上升,收益率曲线或將進一步倒掛。”

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:加息預期再起!債券交易員押注美聯儲將引導美國經濟陷入衰退

地址:https://www.breakthing.com/post/68313.html