原創

財聯社|新消費日報6月17日訊(記者 李丹昱)極兔速遞上市的傳聞終於要靴子落地。

6月16日晚間,極兔速遞在港交所提交上市申請。

公开資料顯示,極兔由OPPO印尼業務創始人李傑2015年於印尼首都雅加達創辦,2019年,極兔成爲東南亞第二大快遞公司,同一年,極兔收購上海龍邦快遞,在中國直接獲得快遞經營資質和快遞網絡。

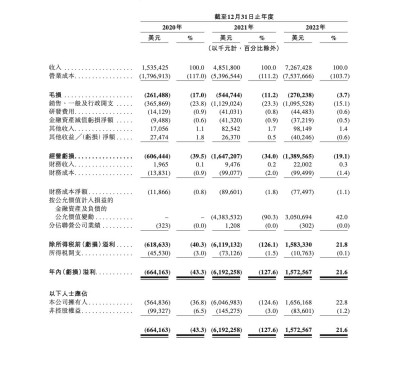

招股書顯示,2020年-2022年收入分別爲15.4億美元、48.5億美元、72.7億美元;淨虧損分別爲6.64億美元、62億美元、淨利潤16億美元。其中,2022年產生淨利潤,主要是由於公允價值計入損益的金融負債的公允價值收益。

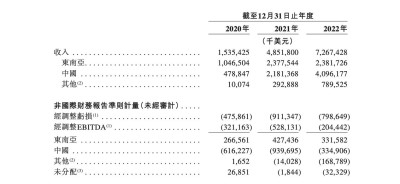

同時,招股書顯示,2020年-2022年,極兔速遞總包裹量分別爲32億件、105億件、146億件。極兔2020年、2021年、2022年經調整EBITDA分別爲-3.21億美元、-5.28億美元、-2.04億美元。

具體來看,極兔2020年、2021年、2022年來自東南亞的經調整EBITDA分別爲2.67億美元、4.27億美元、3.32億美元;中國市場則尚處於投入期,處於虧損狀態,分別爲-6.16億美元、-9.4億美元、-3.35億美元。

而對於市場認爲極兔高度依賴拼多多平台,無法有效獨立運營的看法,極兔也在招股書中披露了來自最大客戶收入佔比。

2020年-2022年,極兔來自最大客戶(一個主要電商平台)的收入分別爲5.43億美元、17.15億美元、12.31億美元,分別佔其收入35.4%、35.4%及16.9%。極兔方面表示,來自該客戶的收入佔其總收入百分比隨着業務擴大及客戶群多元化而下降,且預期日後將持續下降。

但極兔也在風險因素中提示,如果任何主要電商平台客戶終止與其合作,或大幅減少其服務需求,極兔可能無法在短期內找到替代客戶,對經營業績造成影響。

在基礎設施方面,截至2022年,極兔擁有104個區域代理及約9600個網絡合作夥伴,營運280個轉運中心,超過8100輛幹线運輸車輛,其中包括4020多輛自有幹线運輸車輛及約3800條幹线路线,以及超過2.1萬個攬件及派件網點。

極兔作爲在印尼市場起家的快遞企業,目前主要市場爲東南亞、中國。

招股書顯示,2022年,極兔在東南亞市場份額爲22.5%,在中國市場份額爲10.9%。但從收入端來看,中國市場2022年貢獻收入40.96億元,約爲東南亞市場的一倍。極兔的網絡如今已全面覆蓋東南亞七個國家及地區, 在中國的縣區地理覆蓋率超過98%。

雖然中國市場已經成爲極兔主要營收來源,但在合並百世快遞中國、順豐的豐網等後,極兔在中國市場始終沒有實現盈利。從市場份額來看,極兔在加盟制快遞中位列第五。

值得注意的是,極兔在招股書中同步披露了其資方陣容與管理層。

招股書顯示,2017年7月-2023年5月,極兔速遞共完成9輪融資,主要投資方包括騰訊、博裕、高領投資、順豐速運、淡馬錫、招銀國際等。在今年5月完成的最後一輪D輪融資中,每股D輪優先股的價格約爲7.65美元。

根據招股書披露的內容,於D輪融資及創始人獎勵股份發行完成後,李傑透過Jumping Summit Limited持有極兔已發行及流通股份總數的約11.54%,並有權行使極兔已發行股份的總投票權的 72.29%。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:極兔赴港IPO 背後又是段永平?去年營收72億美元 中國市場佔比10.9%

地址:https://www.breakthing.com/post/69194.html