在一個被忽略的紅利市場一文中,我對港股的市場結構進行了梳理,相對於滬深交易所的多元化,港股整體是一個非常一分爲二的市場。具體來說,一方面,港股市場有着互聯網、醫療、消費及博彩這樣的新經濟公司;另一方面,港股又有着非常多傳統行業的低估值標的,像銀行、地產及電信運營商等。

然而近幾年這兩大板塊受制於行業政策和疫情等多方面利空因素,表現都談不上理想。互聯網板塊在經歷一年多的深度調整後,整體估值开始逐漸對標傳統行業,成爲價值股群體中又一員;博彩業受疫情影響,客源大幅削減,陷入整體性虧損;金融地產則受制於“房住不炒”、疫情期間經濟承壓以及市場風格偏好等多方面因素影響,出現較大調整。大家對這些板塊的公司唯恐避之不及,“價值陷阱”成爲了投資者的口頭禪。

在這樣的背景下,本已疲軟多年的港股更是表現得雪上加霜。2021年恆生指數下跌14.08%;2022年1-10月恆生指數下跌37.23%(Wind)。

然而任何事物都是動態變化的,在資本市場更是如此。

隨着去年四季度國內一系列政策調整,如房地產政策的轉向、優化防疫政策的出台、對互聯網行業的強監管接近尾聲,以及“中特估”概念的提出引導投資者重新關注央國企類公司的投資價值,諸多利好因素推動下,港股市場一分爲二的兩大板塊均在前期低預期的背景下迎來了觸底反彈。去年11月以來,恆生指數反彈高達32.15%,盡管期間指數表現有所波折,企穩跡象明顯,而且港股的整體估值水平依然偏低(Wind,2023/6/14)。

對於當前港股的投資機會,簡單來說可以總結爲兩點:(1)港股市場以互聯網爲代表的新經濟板塊已逐漸走出了政策及基本面的雙重底;(2)“中特估”板塊的投資價值已深入人心,但在港股市場,這些同股同權公司的股價要比A股低得多。

面對這兩點,投資者似乎很難找到拒絕配置的理由,今年很多投資者也开始逐漸關注港股的配置機會,多年不被待見的港股似乎變得越來越有吸引力。雖然從長期來看港股的風險並未完全釋放,但作爲組合資產配置的一部分,在當前時點配置一部分港股,邏輯似乎是非常通暢的。

爲了實現對港股的配置,大家通常會選擇指數基金或者主動基金。在投資偏中短期時,指數基金優勢明顯,費率低且交易靈活。但一旦把投資期限稍微拉長一點,大家可能會希望能夠獲取到更多的Alpha收益,不再局限於市場收益本身的主動基金則成爲更多人的選擇。

然而正如我在买港股基金前,三思而後行!一文中所列示的,投資港股的主動基金經理們,哪怕是市場公認的優秀基金經理,战勝業績基准都是一件非常難的事情。

既然這樣,那我們就沒有其他獲取港股市場超額收益的方式了嗎?

其實不然,最近我在梳理基金產品的過程中,發現市場竟然還有幾只對標港股市場的量化基金,這着實有點讓我驚訝,是因爲在港股市場做量化產品需要付出比較高的額外成本,比如購买港股數據及搭建獨立於A股的全新量化模型;而且由於港股市場比A股更成熟,超額收益更難做,容易費力不討好。

在這些港股通量化基金中,我發現有不少產品是能獲得相對恆生指數的超額收益的,也說明港股量化基金或許是配置港股的一個不錯選擇。

其中,華泰柏瑞港股通量化的表現尤其值得單獨拎出來說說,因爲該產品不僅成立時間最早,而且業績顯著領先其他幾只產品:

數據截至:2023年6月14日

通過歷史業績,很容易發現盛豪和凌若冰管理的華泰柏瑞港股通量化(005269)不僅運作時間長,而且業績在這些港股量化基金中表現頗爲亮眼,在港股指數增強這個細分賽道上經受住了時間的考驗:

(1)2018年至今,華泰柏瑞港股通量化的投資回報爲-1.25%,同期恆生指數-35.1%;

(2)在2018年以來這6個自然年度,除2017和2018年華泰柏瑞港股通量化略微落後業績基准恆生指數外,2019年以來每個年度均顯著战勝了業績基准。

接下來我們展开聊聊華泰柏瑞港股通量化這只產品。

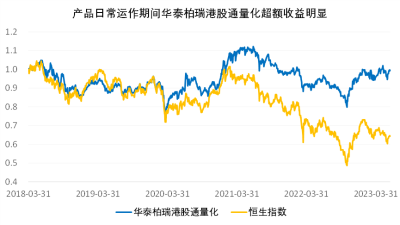

華泰柏瑞港股通量化成立於2017年12月20日,剔除前3個月的建倉時間,2018年4月至今該產品錄得了-0.67%的投資收益,同期業績基准的投資收益爲-31.69%,產品相對業績基准的年化超額收益爲6.93%(Wind,2023/6/14)。考慮到期間人民幣匯率出現一定幅度的貶值,因此如果若剔除匯率因素,華泰柏瑞港股通量化相對業績基准的超額收益會有一定下降,不過在波動較大的港股市場中能取得這樣的業績依然實屬不易。

數據來源:Wind, 20180402-20230614

該產品的基金經理爲盛豪和凌若冰,均爲田漢卿領銜的華泰柏瑞量化團隊核心成員。盡管這幾年來華泰柏瑞量化團隊的市場關注度沒有前幾年高,但我對該團隊依然青睞有加。原因很簡單,那就是華泰柏瑞量化團隊不論在何種時候,都很好的堅守住了量化投資分散化及業績穩定性的優勢,積小勝爲大勝,不押注單一因子,寧可犧牲業績銳度也要保持超額收益的穩定性,這是非常值得投資者信賴的。

這幾年有不少量化產品憑借着單年度非常高的超額收益出圈,但過高的超額收益也往往意味着在投資上偏向極致化,這樣下來的結果就是超額收益的穩定性大幅降低,投資者持有量化產品獲得超額收益的不確定變大,從而影響持有體驗。我們可以看到前幾年一些超額收益非常突出的量化產品出現了業績回歸,很多投資者在超額收益最爲靚眼的時候申購,最終獲得的投資回報卻並不理想。

華泰柏瑞港股通量化這只產品同樣遵循了華泰柏瑞量化團隊一以貫之的量化思路,基金經理在最新披露的一季報中表示:

組合構建方面我們仍堅持一貫的量化選股策略,嚴格控制行業和個股的暴露,保持組合的分散性。

這一點在投資層面得到了證實。像過去幾年,特別是2019-2020年,估值因子表現得非常不理想,但華泰柏瑞港股通量化這只產品與團隊旗下其他產品一樣,一直保持着對低估值因子的暴露,隨着這兩年估值因子的回暖,產品業績开始顯著受益。

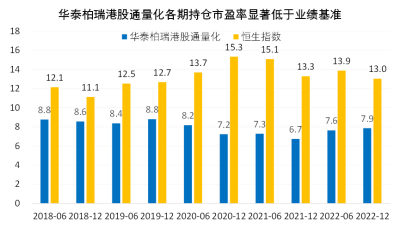

數據來源:Wind

此外在行業及個股的配置上,通過觀察華泰柏瑞港股通量化各期持倉的行業分布以及前十大個股持倉佔比,可發現該產品保持着量化產品高度分散的一貫特點,這進一步表明該產品歷史超額收益的取得不依賴於對單一行業及個股的押注,而是依賴於量化阿爾法模型長期以來積小勝爲大勝的超額收益獲取能力。

鑑於一直以來對華泰柏瑞量化團隊的信任以及該產品優秀的長期歷史業績,我認爲這只產品還是非常適合中長期配置港股的投資者的,這算是爲大家提供一個配置港股的新思路吧。

———————————————————

全文完,感謝您的耐心閱讀!原創不易,如果此文對大家有幫助,歡迎點贊、在看、收藏、關注四連擊,感謝大家的支持~

免責聲明:以上內容僅供參考,並不構成投資建議。基金有風險,投資需謹慎。

$華泰柏瑞港股通量化混合(OTCFUND|005269)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:一個布局港股市場的新思路

地址:https://www.breakthing.com/post/69544.html