2023年初以來,投資者預期是經濟復蘇,A股市場預期將迎來一波底部修復反彈;但事與愿違,2023年前5個月,市場風格延續極致分化行情,AI、中特估代替了當年的新能源、白酒成爲开年以來高景氣度的行業。未來市場結構將如何走,且看泰康資產一一解析。

近年來,A股市場風格切換的原因?

市場漲跌背後的邏輯是什么?

如何看待2023年經濟復蘇進程?

如何看待當前股票估值水平?

未來市場,哪種風格/行業更佔優?

爲什么長坡厚雪的醫藥賽道近兩年以來跌幅很大?

如何看待醫藥行業投資機會,如何把握?

TMT行業:AI是否能成爲一個較長周期的投資方向?

新能源行業2022年以來出現較大幅度調整,主要原因?

新能源行業市場體量仍較大,未來如何把握投資機會?

Q1.近年來,A股市場風格切換的原因?

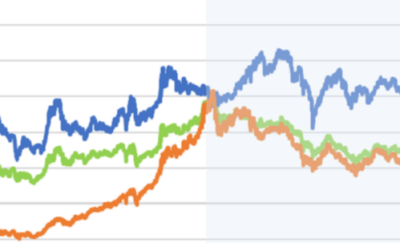

從全球資產配置角度看,A股價值藍籌(白馬股)從估值、盈利增長等維度看,對於配置資金均有較大的吸引力,2016年後A股資產進入到全球資產配置的相對比較體系。價值投資風格被市場廣泛認同,在基本面、資金雙重驅動下,2017年至2021年初“核心資產”大幅上漲。2021年开始,市場由價值風格轉向專精特新的成長股,核心原因是盈利端發生了變化:在疫情衝擊下,經濟預期下調,順周期行業需求受到抑制,市場逐步過渡到偏流動性驅動。

注:(1)數據來源:WIND、泰康資產整理;數據截至2023年6月14日。

(2)過往業績數據不作爲未來投資收益預期與未來收益承諾。投資有風險,投資需謹慎。

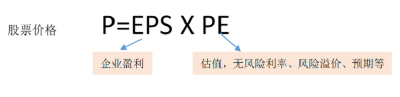

Q2.市場漲跌背後的邏輯是什么?

理解市場漲跌之前,我們先回答一個問題:A股市場投資,到底賺的是什么錢?第一種是盈利驅動,遵循巴菲特的理論,股票买入的是企業的股權,選擇優質的公司买入並持有,分享企業盈利增長收益;第二種是估值驅動。當然還有一些情緒、交易行爲等因素。

如果企業盈利有問題,第一種錢也會很難賺到——正如過去兩三年我們觀察到的:由於經濟景氣度發生了變化,許多行業增長放緩,企業主、消費者對未來投資、消費信心不足。A股是長周期經濟的晴雨表,經濟低於預期體現在股價上,機構主流持倉的消費、醫藥表現比較差。2022年11月市場反彈中,順周期板塊表現較高,體現的是對於疫情復蘇之後,對消費場景修復、經濟復蘇的良好期盼。

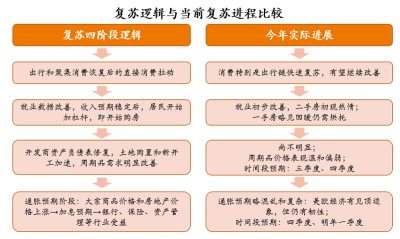

Q3.如何看待2023年經濟復蘇進程?

2022年末,疫情管控解除後服務業修復直接拉動消費,隨着就業改善居民收入改善,隨之大宗支出改善,經濟整體預期復蘇修復。年初已經看到明顯的出行等場景消費復蘇,但能不能轉化爲就業改善以及房地產提振,目前看傳導不是特別順暢,後續還需經歷去庫存的過程。我們在2022年末對2023年策略展望討論,認爲對經濟復蘇的幅度雖不宜高估,但對年內復蘇的趨勢延續則不必過分擔憂。

目前市場整體風險偏好仍低,體現在投資者行爲上,2023年我們看到的是居民存款大幅上升、保險銷售量劇增、提前還房貸等。三年疫情後經濟復蘇,類似人大病初愈,信心的恢復需要時間。但我們認爲市場已經進入底部區域。

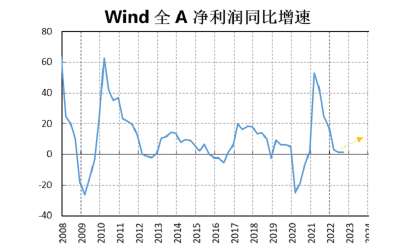

從盈利角度而言,A股的上市公司無疑是中國企業中質量相對較高的一批,它們的平均盈利水平高於GDP。雖然短期內上市公司盈利端的邏輯被壓制,但並不代表這些企業不優秀,一旦信心回歸,有望重新形成投資—生產—消費的正循環。

注:(1)數據來源:WIND、泰康資產整理。

(2)過往業績數據不作爲未來投資收益預期與未來收益承諾。投資有風險,投資需謹慎。

Q4.如何看待當前股票估值水平?

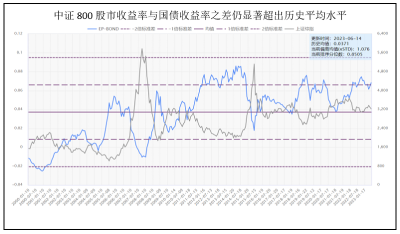

當前整個市場的估值,用股債性價比指標衡量,以中證800爲代表的股市收益率高於7年期國債收益率,超出歷史平均水平,權益資產在大類資產配置中具備相對性價比優勢。

注:(1)數據來源:WIND、泰康資產整理;數據截至2023年6月14日。

(2)過往業績數據不作爲未來投資收益預期與未來收益承諾。投資有風險,投資需謹慎。

從做投資的勝率和賠率的角度看,未來半年到一年,無論從庫存周期還是從估值角度來看,市場上行空間很大,資產價格進一步下跌空間有限。

經濟復蘇需要一定時間,當下信心比黃金更重要,我們堅信經濟復蘇只會遲到不會缺席。

Q5.未來市場,哪種風格/行業更佔優?

在經濟弱復蘇進程和溫和政策背景下,市場不太可能快速進入全行業普漲的牛市,更可能是結構性機會。大家可以保持對數據的持續觀察,如果看到邊際轉好跡象,我們認爲順周期品種的估值修復反彈空間可期。

熱點行業觀點

Q6.爲什么長坡厚雪的醫藥賽道過去幾年跌幅很大?

過去十幾年醫藥產業經歷了從快速發展到結構性調整的階段。

最初國家加大醫保覆蓋、提高個人醫保報銷比例,整個醫藥行業增長超20%,在這樣的背景下尋找增長30%以上的公司非常容易,彼時的醫藥行業相對於市場有非常明顯的超額收益。但即便在這個階段,醫藥行業波動也較大,如2008年、2010年底、2012年初,醫藥板塊隨市場出現了大幅調整。

2012年以後醫藥指數相對大盤沒有明顯超額收益,主因是行業增速下降,從20%~30%下降到5%~10%。雖然相對於GDP和其他行業仍保持着增長優勢,但醫藥行業已經從總量快速增長階段進入到結構性增長階段。再加上龍頭企業在那個階段體現出的經營優勢,疊加醫藥行業估值吸引力相對提升,機構投資關注度提升, 2019年至2021年上半年醫藥龍頭公司股價快速上漲。至2021年中,這些龍頭白馬公司的估值溢價達到了比較高的位置,並隨着國內藥品定價和採購招標政策變化,給醫藥行業帶來了較大變化,行業整體估值下調到22倍左右,處於近10年歷史底部區域。

Q7.如何看待醫藥行業投資機會,如何把握?

I.如何看待醫藥行業中長期投資價值?

我們對醫藥行業中長期仍然是相對樂觀的。一方面,中國老年人口快速增長,歷史數據和海外數據均顯示,65歲以上人群的醫療保健支出是年輕人的3~4倍甚至更高。特別是在生命最後的兩三年,可能會支出人生中30%甚至更高的醫療支出。隨着中國老年人口增長,對於醫療的需求是會快速增長的。另一方面,隨着新產品和新醫療技術的推出,以及人們健康意識的提升,也會帶動醫療保障支出大幅增長。

II.醫藥細分行業怎么選?

醫藥的深度和廣度都非常大,但醫藥行業投資難度相對較大。醫藥行業可以分爲12個子行業,包括化學制藥、生物制藥、中藥、醫療服務研發、外包醫藥、商業藥店、醫療設備、醫療耗材、原料藥等。每個子行業、子行業中的每個公司的差異都非常大,需自下而上逐一甄別。

未來看好以下三類投資機會:一是存在明顯供需矛盾的醫院端相關的藥品、耗材等企業;二是個人消費的醫療產品,如呼吸感冒類的基礎疾病藥品企業;三是國企改革中盈利增強的醫藥企業。對於海外需求佔比較大的公司,由於疫情期間海外客戶大幅增加進口,存在去庫壓力,預計到下半年會有改善。

III.如何評估集採對醫藥行業的影響?

我們認爲,集採對醫藥行業的影響在逐步消散,做出以上判斷主要基於以下三點:一是始於2018年的醫藥集採加速了部分重銷售、輕研發的制藥企業出清,而在藥品研發上持續推動升級的公司反而得到很好的發展,這從日本醫藥行業集採後的發展歷程也可以得到驗證;二是許多受集採影響大的公司經歷幾年業務調整後,在研發端持續投入拓展新品類,新產品對收入端形成有效補充;三是集採目前已經覆蓋完主流品種,集採政策也出現邊際緩和傾向,且設置了競價的封頂线,使得企業有比較明確的降價預期,同時很多品類存在較大的國產替代空間。

Q8.TMT行業:AI是否能成爲一個較長周期的投資方向?

從產業角度看,AI 並不是新事物,ChatGPT爆火的原因在於模型參數量大到一定程度之後,出現“湧現效應”,模型的智能程度有質的提升。技術方面,海外領先,國內全力追趕。行至當下,以美國爲例,不管是做大模型的OpenAI,還是提供底層算力的英偉達,都對AI未來發展表現出極大信心。國內現在還在處於一個追趕期,未來的空間很大。

用行業發展階段看AI,處於行業早期,未來智能化水平仍有極大持續迭代和提升的空間,且未見其上限;橫向看,AI的需求空間廣闊,不像手機、汽車的需求量有明確的天花板。

AI主給人的想象空間,有人將其類比爲一百多年前的電動發電機、五十多年前的互聯網,對它可能對人類社會帶來的改變寄予厚望,因此強力吸引了全市場的資金。

從短期看AI有一定主題炒作意味,但行業中一些公司已經开始賺錢或者融資,並進行大量資本投入,未來兩三年內將陸續會有產能釋放,行業有望從主題期進入到成長期。

Q9.新能源行業2022年以來出現較大幅度調整,主要原因?

(1)階段性競爭格局加劇:新能源行業目前處於資本开支的小高點,過去幾年產能擴張較大,產業競爭激勵。(2)需求提升不及預期:海外貿易摩擦導致出口受挫、海外需求減少,需求增速有所減緩。(3)資金面持倉偏擁擠:從公募基金2023年1季度看,其持有的新能源行業相關倉位有所降低,但配置比例仍處於較高水平。以上三個因素疊加,新能源行業從2021年下半年开始持續調整。

Q10.新能源行業市場體量仍較大,未來如何把握投資機會?

市場經過近兩年的調整,新能源行業估值處在歷史幾乎最低水平,行業當中很多公司的估值合理偏低。在碳中和、成本持續降低、技術進步背景下,隨着新能源的佔有率提升,新能源行業仍然是星辰大海、充滿想象力空間的行業。我們認爲對新能源行業無需過度悲觀。但由於行業競爭劇烈,對個股選擇提出很高要求。

新能源行業如何選股?新能源行業的投資機會,建議從兩個方向把握。一是緊盯龍頭企業,選擇主產業鏈中競爭力最強的企業,競爭力可以體現爲產業鏈的布局實力、技術實力、品牌效應、規模化優勢等等,競爭存活下來的龍頭企業能夠享受到“剩者爲王”的巨大市場空間。二是關注新技術變革,比如過去出現的鈉電池、鈣鈦礦、玻璃幕牆、自動駕駛技術等,都出現過很好的投資機會。

免責聲明:

1、對於本資料中任何來源於第三方的數據、報表、信息,本公司不就其真實性、准確性或完整性提供直接或隱含的聲明或保證。

2、對於本資料中任何收益率(如有)的引用及既往業績的表述,均不代表本公司對相關產品收益的預測及承諾。

3、本公司對於本資料中的任何預測、展望等內容不承擔法律責任。本資料不應被接收者作爲對其獨立判斷的替代或投資決策依據。

4、本公司或本公司的相關機構(包括但不限於附屬機構、分支機構)及本公司或本公司的相關機構(包括但不限於附屬機構、分支機構)的僱員或代理人不對任何人使用此資料全部或部分內容的行爲或由此而引致的任何損失承擔任何責任。

5、本資料的知識產權由泰康資產所有。未經泰康資產事先書面授權,任何人不得將本資料或其任何部分以任何形式進行派發、復制、轉載或發布,任何人不得對本資料進行任何有悖原意的刪節或修改。泰康資產保留對任何侵權行爲進行追究的權利。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:泰康資產:十問十答爲您解析復蘇中的機遇

地址:https://www.breakthing.com/post/70172.html