【導讀】挖掘高概率和賠率投資機會 致力賺宏觀、價值和別人的錢——訪高騰國際權益CIO李宇

中國基金報記者 郭玟君

當今世界正經歷百年未有之大變局,全球經濟增長出現了諸多不確定因素,引發金融市場大幅波動。投資者應如何在復雜多變的市場中,尋找相對確定的投資收益?

就此,中國基金報《對話》欄目邀請了騰訊和高瓴战略投資的資產管理公司——高騰國際的權益CIO李宇分享了他的投資邏輯和對當前全球金融市場的判斷。

(點擊圖片即可查看完整視頻回顧)

持有資產對抗永恆的通脹

中國基金報:投資是認知的變現,一個人的認知來自於他的經歷和閱歷。你有二十多年的投資生涯,能否簡單介紹你過往的履歷及其對投資的影響?

李宇:從卡內基梅隆畢業後,就獲得了SAC(美國著名對衝基金)的offer。我在SAC加入的是宏觀對衝小組,所以跟着當時的領導和同事學習到了從上至下的一種思維方式,這種思維模式對我影響至今。

2007年,我加入高盛的股票自營團隊,在高盛經歷了始於2008年的次貸危機全過程,又學到了如何在事件性的衝擊及全球央行的政策變化中進行交易。此外,高盛特別強調團隊精神,這也讓我受益匪淺。

之後我加入了千禧年(Millennium,華爾街平台基金巨頭)。千禧年是一家特別強調極致的市場中性對衝的機構,追求極致的風控,傾向於在很低的風險之內獲取不錯的回報,追求低波動下的高夏普率。在這裏,我在風險控制方面又學到了很多。

中國基金報:從高盛自營盤、千禧年等履歷,加入高騰國際後,你的投資風格有何變化?

李宇:千禧年是一個多基金經理的平台,每個基金經理之間相關性很低,但對於非平台式的基金經理來說,極致的市場中性很難獲取較高的超額收益。

獨立運作以來,我做了一些調整和探索,一开始最辛苦的幾年也是最有收獲、進步最大的時候。

一是從借力內、外部到自力更生,需要時間去適應,但也進一步訓練了自己發掘各種投資機會的能力。

二是從苛刻的約束條件,到自由投資,也有一個適應的過程。

經過了幾年的適應,從完全對衝到動態對衝,從依賴於很多外部的輸入到基本上能夠獨立產生所有的投資想法。再從自營盤到資管盤,充分掌握資金屬性及投資風格的匹配。

目前更傾向於在一個對可控波動下,賺取更爲可觀的長期回報,不希望爲了市場中性而絕對對衝,錯失股市上漲的機會。另一方面,如果判斷市場情緒過熱等潛在的風險,也會快速調整、靈活對衝。

中國基金報:你的投資思維爲什么會從絕對市場中性對衝轉向動態淨敞口的思路?

李宇:主要是因爲經濟的增長。更重要的是通過持有資產去對抗幾乎永恆的通脹。

自從有了紙幣,全球央行從未停止過“放水”,無一例外。例如,100多年前,美國最發達的地區——新英格蘭,一棟房子售價在200美元左右,現在一棟房子售價要幾十萬美元;200年前在英國倫敦,一家人一年的生活費只要10-15英鎊,現在需要幾萬英鎊;中國也不例外,我們小時候萬元戶就已經是大家崇拜的對象了。

在長期的通脹趨勢下,資產價格的上漲是一個長期趨勢。在這樣的大環境下,一味執着於市場中性對衝,會錯失資產價格長期上漲的基本趨勢,難以成爲時間的朋友。

中國基金報:我們發現,你會把自己大部分的現金資產投入到自己管理的資產中,爲什么會這么做?

李宇:一個投資管理人愿意把自己的真金白銀放進自己管理的資產裏,首先表明他愿意和持有人同甘共苦,也會避免犯一些很愚蠢的錯誤。例如,在市場大跌時,你會和持有人一樣感受到切膚之痛,自然不會在股票市場有可能回撤70%左右時不採取任何行動;同理,也不會在市場已經很瘋狂時不控制風險去追逐已經明顯過熱的賽道。

同時,也表明了對自己有信心。既然相信能讓自己管理的資產在中長期保值增值,自然會把錢放在裏面。

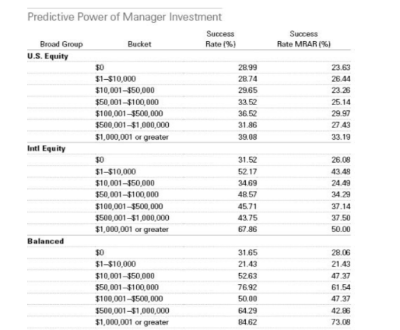

晨星(MORNINGSTAR)的研究顯示,在國際股票投資這個類別,基金經理自己投資超過100萬美元的基金,67%的表現能超越指數;而沒有任何投資的,只有32%跑贏指數。

宏觀爲導向 價值爲基礎 交易爲輔助

中國基金報:在你看來,投資賺的是什么錢?

李宇:投資賺的是三種錢。首先,是有效的宏觀分析判斷,例如,基於全球央行的流動性注入的判斷選擇長期偏多的投資策略。其次,是通過對優質公司長期的陪伴,賺公司成長的錢。投資賺的主要是這兩方面的錢。

再就是賺對市場的理性認知與尊重的錢。交易本身就是一種博弈,其他投資者過度恐慌或狂熱會給我們創造一些交易機會,因此,我們偶爾可以從其他投資者的錯判中賺到錢。

中國基金報:能否簡單總結一下你目前的投資方法?

李宇:一言以概之——以宏觀爲導向,以價值爲基礎,以交易和量化爲輔助。

以宏觀爲導向,是通過對宏觀大背景的判斷,找到大趨勢,再從中尋找較好的標的。這好比捕魚時首先要找到魚群聚集地,而在沒魚的地方技術再好也釣不到魚。例如,過去幾年,基於對中國房地產泡沫及房地產調控政策的判斷,我們基本上沒有碰過地產股。

以價值爲基礎,就是再好的公司,再好的行業,也需要有比較合理的價格去买入才有可能獲得不錯的回報。交易和量化還能夠在長期中爲我們的投資增加更多的阿爾法。

中國基金報:你如何進行自上而下的宏觀判斷?

李宇:在中國一定要關注大政方針。關注國家領導人的講話,和各大部委公布的重要文件,從中了解國家的政策變化。

其他國家則主要關注各國央行的動向及宏觀經濟數據。此外,還要密切關注對全球市場,尤其是中國市場有重大影響的事件。

中國基金報:如何理解以價值爲基礎?

李宇:以價值爲基礎不需要復雜的知識,只需要尊重常識和理性,不追高、不抱團。借助價值的標尺,避开顛覆性的錯誤。

無論多好的主題或行業,如果標的公司的價格太貴,我們便不會參與。譬如,即便像亞馬遜這樣的好公司,有互聯網這么好的大題材,在互聯網泡沫破裂時,仍會跌去90%。我們相信市場的機會是抓不完的,但一定不能犯顛覆性錯誤,否則很難翻身。

我們可以把宏觀和價值看作一個雙因子模型,兩者沒有相關性,通過這樣的結合選股成功的概率就會高很多。

中國基金報:投資者應如何避开價值陷阱?

李宇:絕對的低估值並不一定意味着是好的標的。地產股整個板塊就是很好的例子,結合宏觀這樣低相關性的因子,過去幾年我們就不會去碰這些行業。

中國基金報:你如何做自下而上的分析選擇個股?

李宇:選擇好行業後,再去優選個股,首先採用排除法,排除掉估值過高及公司有瑕疵的個股,然後尋找alpha,尋找有成長潛力的個股,進行長期陪伴。

我會請研究員進行研究分析,決策會自己獨立完成。研究員會根據我的要求,去找相關的能夠提供的個股,但如果他們有較獨立的交易思路並能夠說服我,即便不符合我的總體投資邏輯,我也會考慮。

如果我們對行業和公司不是特別熟,會選一籃子7-8只個股。如果我們相信對某個公司及其所在行業比別人看得更透,則會選擇重倉某一兩只個股。

中國基金報:請介紹一下你交易爲輔助的操作。

李宇:交易爲輔助,賺的就是其他投資者的錢。當其他投資者明顯犯錯的時候,比如他們特別貪婪或者特別恐懼的時候,交易上就不可能理性,這就是交易的好時機。並且我們希望在市場經過一個在無序波動、循環周期後,投資仍然是上漲的,這樣能夠增加持倉的底氣。因爲市場絕對的大趨勢很少,更多時候是區間波動,比如從3000點到2700點再漲到3000點,亦或者從3000點漲到3500點又跌回3000點,如果在這樣一輪周期下來能夠賺取收益,更給低位時增加了持倉乃至重倉的緩衝安全墊。

中國基金報:你如何看待投資中的波動和回撤?

李宇:拉長時間看,回撤其實是投資的一部分,試圖完全規避回撤,無異於追求過高的目標,並不現實。

回撤不可怕,重點是區分不同類型的回撤。有三種回撤一定要快速控制,不能讓這些回撤快速擴大。

一是做空導致的回撤,因爲,做空的回撤無上限,風險收益不對稱。

二是絕對高位的回撤,類似2015年A股高位下跌、2021年初科技股泡沫時的回撤,有可能是很多年甚至永遠回不來。

三是有槓杆的回撤,擁有槓杆的時候對於回撤要非常小心。

對於市場熊市中後期的回撤或者牛市初期的回撤,以及倉位極低時的回撤,我們則不會擔心。市場上漲最快的時候往往在熊市底部,如果想要絕對回避,那就意味着在市場極低位時沒有什么倉位,這也就意味着幾乎必然會錯失後續快速的反彈可能性。所以對於市場低位的回撤,我們會更有適度容忍度,以免錯失這一輪上漲。

看好國企、醫藥、軍工及農機

中國基金報:你怎么看港股市場?當前是否已經到底部了?

李宇:風險幾乎釋放,短期可能適度底部震蕩,中長期樂觀向上。現在买入並持有3-5年,相信會有不錯的收益。

當前市場環境適合宏觀及價值因子綜合及疊加交易的投資邏輯。

先看宏觀,我認爲中國絕對不會發生超級“黑天鵝”事件。有人將中國類比30年前的日本。我並不認爲中國會像90年代初的日本那樣一蹶不振,更不會出現零增長。當時日本的人均GDP已超過美國。而中國目前的GDP在1萬美元左右,只有美國的1/7,意味着中國很大的上升空間。而且中國人口衆多,市場龐大。因此中央提出了“內循環”爲主的“雙循環”方針。

假設中國出現最不利的經濟情況,港股目前的估值也是安全的。90年代初日本股市的PE約爲100倍,PB爲7-8倍;同期美國的PE不到20倍,PB約爲2倍。而今天港股的PE約爲10倍,只有美股的50%-60%,PB只有約1倍,爲美股的20%-30%。

而如果90年代初日本股市的估值接近目前的港股估值水平,那么在過去的三十年裏,日本股市的年化回報率能達到7%-8%。

因此我認爲,目前港股投資來看,從概率和賠率來看都是較優的機會。一方面大幅下行的概率很低,上行的可能性是更高的,而因爲市場情緒已經處於低迷的位置,倉位比較低,賠率也很不錯,這樣的資產,中長期應該提供了較好的風險收益比。如果一旦在這個點位大幅降倉,可能避开了底部短期波動的痛苦,但也很難享受到上漲的喜悅。

中國基金報:你怎么看A股市場?

李宇:過去一年,在全球低迷的IPO市場中,中國一枝獨秀,IPO數量和募資金額均佔全球IPO的約一半。

活躍的IPO對A股指數影響不大,但對小盤股的估值會有較大影響。因爲,市場上類似中石化、工商銀行這樣的巨無霸公司數量有限,而小盤股的供給可以說是無限的。隨着A股市場上小盤股數量的大幅增加,市場的關注和交易量將日益集中在頭部公司,小盤股的估值將因流動性下降而有一定的折扣。而且注冊制下,業績很差的小盤股還失去了“殼價值”,也將拉低小盤股的估值。

中國基金報:現階段你看好中國股市哪些板塊和行業?原因是什么?

李宇:國企的價值股值得關注。今年國資委對國企的考核高度關注ROE(Return on Equity,淨資產收益率)及現金流,未來國企管理層自然會努力追求更高的ROE及現金流,這非常符合廣大投資者的關注點,自然會影響國企股的價格。

行業方面,首先是醫藥行業。基於中國肉眼可見且不可逆轉的老齡化趨勢,以及對集採之後醫藥行業未來不會再有更大力度的政策變化的判斷,我們認爲醫藥板塊,尤其是中藥,目前是非常好的賽道。一方面從商業模式上來看,無需多期臨牀試驗外加巨大的研發成本以及不確定性;另一方面市場機構的倉位還比較低。日本過去幾十年股市低迷下,老齡化背景下,醫藥也仍然是相對表現最好的板塊之一。

此外,我個人長期看好軍工板塊,預期相關標的將會因此受益。

農業機械化也是值得關注的題材。未來隨着城鎮化的發展及生活的改善,農村人口在減少,年輕人也不愿意面朝黃土背朝天地耕作,要保證農業產量穩中有增,必須靠機械化。

券商、保險我也比較看好。過往很多年的增長引擎來自房地產,相信未來會更重視資本市場的增長,並且券商資產負債表也相對比較透明健康,目前的6-7倍的PE,0.5倍的PB,估值來看下行空間有限,上下空間可期。

美股料將高波動、低回報

中國基金報:近期,有人懷疑美國經濟可能會陷入衰退,對此你怎么看?

李宇:我認爲,美國經濟的韌性強於此前預期。

一方面,制造業回流效果明顯。我們看到三星、台積電等公司在美國的投資動輒達上百億美元。

另一方面,以ChatGPT爲代表的人工智能的崛起,推高了對算力和算法的需求,爲美國經濟注入了新的動力。最近英偉達、微軟等行業龍頭股價大漲拉動了納斯達克指數的上升。

以上兩大因素抵消了美聯儲高強度加息及美國中小銀行風波對美國經濟的衝擊。因此目前來看,我認爲美國經濟可能並不會出現嚴重衰退。

中國基金報:那么你是否看好美股?

李宇:近期美股上漲的主要動力來自英偉達、微軟等7-8家公司,缺乏寬度。因此,從投資和交易的角度看,我認爲美股會相對脆弱一些。

預計未來3-4年美國股市會是一個高波動低回報的市場。它未必會是一個很明確的熊市,畢竟美國經濟仍具韌性。但也不會有太高的回報,一方面美股需要時間去消化高估值;另一方面,高利率若維持一段時間,會壓低生產和消費。

版權聲明

《中國基金報》對本平台所刊載的原創內容享有著作權,未經授權禁止轉載,否則將追究法律責任。

授權轉載合作聯系人:於先生(電話:0755-82468670)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“港股迎來投資良機!”

地址:https://www.breakthing.com/post/70216.html