“到2025年再創一個新蒙牛”“2020年實現營收市值雙千億”,如今的蒙牛乳業,似乎正與集團總裁盧敏放當初立下的flag漸行漸遠。2022年,公司營收依舊未達千億,與此同時,去年10月底公司市值還曾跌破千億港元,距離“再造一個蒙牛”還有距離。

在此背景下,蒙牛开始出手回購。截至6月21日,蒙牛今年已完成27次回購,其中4月28日至今回購尤爲密集,達到24次。按照每次回購日公司最低股價計算,這27次回購至少投入資金3.94億港元(約合人民幣3.61億元)。

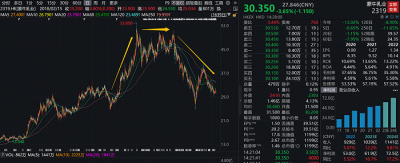

6月21日,蒙牛報收30.2港元/股,目前市值1193億港元(約合1094億元人民幣),較歷史高點已跌去近42%,市值蒸發934億港元(約合856億元人民幣)。

蒙牛的回購,能給資本市場注入一針強心劑嗎?股價低迷背後,又體現了蒙牛怎樣的困局?

近期可能是蒙牛近幾年來回購最頻繁的一段時間。

根據6月21日蒙牛披露的報表,僅6月公司就進行了13次回購,而6月的前21天一共不過15個交易日。回購幾乎成爲了蒙牛的“日常”。

結合5月蒙牛進行的10次回購,以及4月和2月合計4次回購不難看出,蒙牛今年的回購頻率正呈現遞增趨勢。

其中,最近的4月28日至6月21日的37個交易日內,蒙牛共回購24次,按每日公司股價的最高和最低價計算,耗資約在2.96億港元-3.06億港元之間(約合2.72億元-2.81億元人民幣)。

再加上2月的3次回購,今年蒙牛累計回購27次,共回購1242萬股,約佔總股本的0.32%。以上述相同方式計算,耗資在3.94億港元-4.06億港元之間(約合人民幣3.61元-3.73億元)。

需要注意的是,在今年的第一次回購發生前,蒙牛的股價走勢並不樂觀。事實上,早在2018年公司的市值就已經突破千億港元,此後隨着股價震蕩上行,至2021年初公司市值一度超2000億港元;但經歷了一年的橫盤後,蒙牛股價卻突然掉頭向下,在2022年3月1日至10月31日期間下跌49.86%,出現腰斬。此後至今年2月雖有所反彈,但緊接着便再次开始陰跌。

來源:Wind數據也正是在這個背景下,蒙牛才开啓了今年的密集回購。香頌資本董事沈萌認爲,回購通常有兩種動機,第一是公司自認爲股價被低估,回購可以低成本提升每股價值,刺激短期股價。

不過,首先如果對比蒙牛與乳品同行的估值,很難說其是更被低估的一方。一個背景是,通常情況下港股上市公司的動態市盈率相較A股會偏低,如實現“A+H”上市的中信證券,其動態市盈率在港股是8.9倍,在A股是13.7倍;青島啤酒動態市盈率港股22.8倍、A股34.7倍……

而A股上市、去年業績全面領先蒙牛的伊利股份目前動態市盈率19.2倍,還要低於蒙牛的20.1倍。

其次,就回購的效果來看,2月22日第一次回購至6月21日,蒙牛股價還是跌了16.69%;如果從4月28日算起,那么至6月21日蒙牛股價的跌幅就僅有1.47%,小於同期下跌3.13%的港股恆生指數。但即便如此,回購對股價的支撐作用亦不明顯。

而第二種動機則是變相提升大股東的控制比例。但在沈萌看來,僅僅約4億港幣的回購,對於千億市值的蒙牛影響微乎其微。

綜合各種情況來看,回購的目的只有向市場表明上市公司在積極尋求各種方式提升股東利益。

此外,野馬財經注意到,市場中有觀點認爲,回購股票可以提升財報中的關鍵指標——淨資產收益率(ROE),從而達到美化財報的作用。

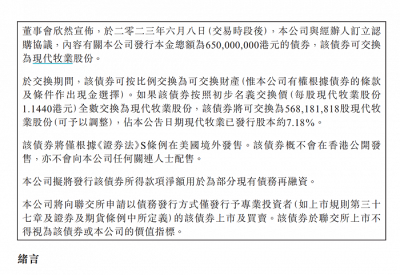

“確實如此。”證券行業從業人士黎光稱,回購就等於注銷了淨資產的一部分。有的上市公司因爲沒錢回購,還會把錢用了再去銀行貸款,但這個在國內不是很普遍。而恰好,蒙牛剛剛於6月面向境外發行了本金6.5億港元的可轉債。

來源:蒙牛乳業公告在黎光看來,這是典型的歐美上市公司做法。海外的一些大股東出於提高資金使用效率、賺資本利得的目的,會要求上市公司不斷回購。

不過對此,沈萌表示,理論上回購確實可以在財務指標上形成一定影響,但是並不會改變投資者的判斷。一方面回購並沒有做大蛋糕、而且還有回購成本,對財務並不是單純正面提升;另一方面回購比例過低,對財務指標的影響程度有限。“即使是長期的小規模回購,也不會很快體現出任何效果,或許長周期下會出現,但長周期的不確定性太多。”

值得注意的是,6月21日是蒙牛進行分紅的日子,具體爲每股派發0.4433港元(約合0.402元人民幣)。據此計算,今年蒙牛回購的部分將獲得約500萬元分紅款。

蒙牛借回購向市場和股東傳遞積極信號背後,公司亟需尋找業績的突破口。

2022年,蒙牛的業績增速明顯放緩。其中營收同比增長5.07%,如果扣除負增長的年份,是上市以來最低;淨利潤同比增長5.52%,扣除負增長的年份後是上市以來第二低,僅次於2015年的0.7%。這導致公司再度“食言”,2020年本該完成的“雙千億”目標至今未實現。

細看公司的營收結構,液態奶(白奶、酸奶)一直是絕對的營收主力,2022年貢獻了84.5%的收入;其次是冰淇淋、奶粉和包括奶酪業務的“其他”,分別佔營收的6.1%、4.2%和5.2%。

作爲基本盤,蒙牛的液態奶業務在2022年增速僅有2.3%,增長幾乎停滯。而這並非一個獨立現象,行業的另一龍頭伊利增速甚至更低。

乳業專家宋亮表示,單就液態奶來看,近兩年白奶在增長,酸奶在下降,所以整體的增長幅度不大。再疊加消費放緩的趨勢,以及整體產能比較龐大,行業已經進入了階段性存量競爭的階段。

面對市場的轉變,近年來迅速崛起的低溫奶成爲了巨頭們突破的新方向。2022年,蒙牛每日鮮語實現高於行業平均水平的30%增長;今年1-4月,低溫奶行業銷售整體增長7.4%,跟上了消費品零售恢復的步伐。但宋亮認爲,僅靠低溫奶並不能承擔起第二增長曲线,原因是體量較小。

除了液態奶,蒙牛近年來還發動了多起外延式並購,接連將雅士利、貝拉米、艾雪、妙可藍多等公司納入麾下,好處是迅速實現了在奶粉、冰淇淋、奶酪等全品類的布局,代價則是隨之增添的負債和商譽。

華創證券數據顯示,2019年-2021年,蒙牛有息負債率均值接近50%,同期伊利有息負債率不足20%。2022年,蒙牛的總負債已經達到677.61億元,其中有息負債佔比繼續維持約50%,高於其他乳企平均水平。同時,2022年蒙牛商譽同比增長83%,達到88.9億元。

可見並購是把雙刃劍,其在提升蒙牛市場競爭力的同時,也考驗着其整合與後續的經營能力。一旦業績沒能達到預期,反而會給蒙牛帶來更大的壓力。

而僅從當前的情況來看,無論是奶粉、冰淇淋還是奶酪的業務體量都難以扛起業績第二主力的大旗。

宋亮認爲,冰品業務介入的企業太多,而且門檻低,奶酪業務總體量太小,這兩塊是不太可能出現大單品的領域。至於奶粉業務,現在蒙牛的基礎還比較薄弱,雖然正在發力但還需要時間。

2020年底,蒙牛提出了到2025年“再造一個蒙牛”的目標,如果按營收規模計算,那么這意味着2025年公司營收要達到1500億元,期間營收復合增長率要超過14.23%。以現在的市場和蒙牛的近況來看,想要完成這個目標何其困難。

不過,行業人士認爲,在當下的“階段性存量競爭”時期,蒙牛也依舊有不少功夫要下。

首先,蒙牛需要穩住基本盤、精耕細作,靜待消費行業的回暖,這在產品和渠道方面對公司提出了更高的要求。

蒙牛的百億大單品只有特侖蘇和純甄,相比伊利的金典、安慕希、伊利純牛奶和優酸乳,還有進一步提升的空間。

此外,蒙牛的銷售費用率明顯高於伊利,而這項指標通常反映產品的銷售難易度,越低產品就越暢銷。

浦銀國際證券指出,蒙牛在渠道網絡的深度上與伊利仍有一定差距。主要體現在蒙牛的銷售體系在結構上依然較爲集中,不夠扁平化,在分銷和配送上較爲依賴大經銷商,造成經銷商總體議價能力偏高,令蒙牛的銷售費用率遠高於伊利。

宋亮認爲,蒙牛可以盡可能去加強拓展特殊渠道、线上渠道,這是符合未來渠道發展方向的變化。

而消費品營銷專家肖竹青則認爲,有了與茅台聯合推出茅台冰淇淋的經驗,蒙牛未來可以尋求更多的跨界合作夥伴來提升各個價格帶產品的競爭力。

其次,蒙牛在拓展新領域方面,也需要花時間打磨。除了合縱連橫的並購,蒙牛還於5月宣布進軍專業運動營養賽道,推出高端專業品牌邁勝,現已首發兩款多維運動蛋白營養飲。業內人士介紹稱,國內運動營養市場的規模可達千億。

“專業這個東西需要大量技術創新和儲備,不是一朝一夕能實現的。不過蒙牛在各個領域的布局還算是比較扎實,管理各方面來說也更讓人感覺放松。現在都知道很難,它也是不斷嘗試去做一些突破,伊利是把突破點放在礦泉水和植物蛋白飲料這,但基本上機會也不大,所以這些企業都在探索。”宋亮表示。

你對蒙牛的產品有怎樣的評論?如何看待蒙牛頻繁的回購? 來源:Wind數據 乳業頭條發布

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:蒙牛半年27次回購,能否拯救接近“腰斬”的股價?

地址:https://www.breakthing.com/post/70879.html