出品 | 子彈財經

作者 | 胡芳潔

編輯 | 蛋總

美編 | 邱添

審核 | 頌文

國內功能性護膚品上市公司中,或將迎來新成員。

6月9日,哈爾濱敷爾佳科技股份有限公司(以下簡稱“敷爾佳”)發布公告,其在創業板首次公开發行股票注冊申請獲證監會同意注冊批復。

這意味着,敷爾佳歷時兩年衝刺A股“醫美面膜第一股”的行程,即將到達終點。

作爲“醫美面膜”大戶,敷爾佳貼片類產品在國內市場擁有絕對份額優勢,敷爾佳醫用透明質酸鈉修復貼(白膜)更是很多人醫美護理的啓蒙產品。

根據弗若斯特沙利文數據,2021年,敷爾佳貼片類產品銷售額,在貼片類專業皮膚護理產品市場份額15.9%,排名第一。其中,醫療器械貼類敷料產品佔比17.5%,排名第一。

不僅如此,敷爾佳還擁有突出的盈利能力:2022年實現毛利率83.07%,淨利率47.89%,在護膚品類公司中可謂屈指可數。

然而,敷爾佳在生產、研發、專利等方面的表現卻截然相反。

成立於2017年的敷爾佳在發展前期並沒有自主生產能力,直到2021年2月收購北星藥業才擁有了自主生產能力。

2020年之前,敷爾佳僅擁有1項專利,爲外觀設計專利。截至2021年3月31日,公司研發人員僅2人。

此後敷爾佳逐漸加大在研發方面的投入,但直到2022年末其研發費用率也只有0.87%。在醫美概念類以及護膚品類上市公司中,如此低的研發費用率並不多見。

收入與投入上過於鮮明的反差,爲敷爾佳帶來諸多爭議和質疑。

同時,在敷爾佳籌備上市的兩年裏,醫美概念也從此前資本市場的“寵兒”,逐漸墜入凡間。

離上市只差臨門一腳的敷爾佳,逐漸褪去醫美的光環,參與到護膚品競爭的紅海。只是,它的輝煌還能持續嗎?它又爲何會陷入滯漲困境?加大投放就一定能解決這個問題嗎?

1、從波峰到波谷

2021年9月,敷爾佳遞交招股書,拉开以“醫美面膜”主業衝刺上市的序幕。在敷爾佳衝刺上市的近兩年來,資本市場醫美概念經歷了波峰與波谷。

然而,醫美概念在資本市場的熱度,從烈火烹油到不溫不火,不過轉瞬之間。

2021年,醫美市場的熱度從上市公司的股價和市值變化可見一斑。

2021年2月,“玻尿酸三劍客”之一的愛美客,股價突破1000元/股,成爲滬深兩市第三支千元以上個股,市值突破千億。(編者按:另外兩支千元以上個股是貴州茅台和石頭科技。)

此時愛美客全年營收僅7.09億元、歸母淨利潤4.4億元,市盈率達到驚人的近300倍,可見當時市場瘋狂程度。

玻尿酸也被稱爲“女人的茅台”,成爲“暴利”的代名詞。

以玻尿酸醫用面膜類產品爲主業的敷爾佳,在當年發起上市也就好理解了。

只是,僅僅半年之後,醫美指數持續下滑,相關個股股價紛紛重挫,愛美客也從高點跌落,股價幾乎腰斬。

此後,隨着行業監管強度不斷提升,以及疫情等綜合因素的影響,醫美市場逐漸陷入膠着期。

外部大環境發生的重大改變只是一方面,敷爾佳自身業績也如同坐上了“過山車”。

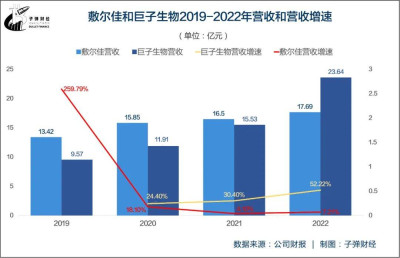

招股書顯示,2019年至2022年,敷爾佳營收分別爲13.42億元、15.85億元、16.5億元、17.69億元,營收增速分別爲259.79%、18.1%、4.1%、7.21%。

敷爾佳營收增速明顯下降,從2019年的三位數增速下降至個位數,四年來下降了252.58%。

同爲生產醫美貼片面膜、2022年底在港股上市的巨子生物,卻是另一番景象。

公开數據顯示,2019年至2022年,巨子生物營收分別爲9.57億元、11.91億元、15.53億元、23.64億元,2020年-2022年營收增速分別爲24.4%、30.4%、52.22%,增速不斷加快。

在這一情況下,直到2021年收入規模還是敷爾佳“小弟”的巨子生物,在2022年首次實現了超越。這一年,巨子生物的同比增幅超過50%,是敷爾佳的7倍多。

在增速放緩的同時,敷爾佳市佔率也在顯著下降。

根據敷爾佳披露的招股書顯示,2020年,公司貼片類產品銷售額在貼片類專業皮膚護理市場佔比21.3%,排名第一;醫療器械類敷料產品市場佔比25.9%,排名第一;化妝品類產品市場佔比16.6%,排名第二。

而到了2021年,上述三項排名雖然沒有變化,但是市場份額卻發生了顯著下滑,分別下降至15.9%、17.5%、13.5%。

其中醫療器械類敷料產品市場份額從25.9%下降至17.5%,份額下降了8.4%。

而根據巨子生物招股書,2021年,在醫療器械類敷料產品市場排名第一的公司,市佔率僅10.1%,巨子生物以9.0%的市場份額佔比居第二位。

雖然不同公司的招股書,數據有一定出入,但是敷爾佳的市場份額在不斷萎縮,是不爭的事實。

2022年,隨着巨子生物的超速發展,敷爾佳能否保住市場份額第一的位置,恐怕也要打一個大大的問號。

2、實力還是僥幸?

2021年首次遞交招股書之後,敷爾佳引發了衆多關注,其中受到質疑最多的,就是關於公司研發能力不足的問題。

「界面新聞·子彈財經」觀察發現,這一說法並不完全准確。

敷爾佳產品的誕生,本就源自創新和研發。基於公司對專業皮膚護理產品需求的深刻洞察,並以玻尿酸成分爲基礎完成了初始產品的創新研發,成爲國內第一批獲准上市的透明質酸鈉成分的II類醫用敷料貼類產品。

只是,敷爾佳將產品的研發、注冊和生產,全部交給了合作企業,自己只負責銷售推廣等工作,給公司綜合實力的均衡發展埋下了隱患。

在創新推出“醫用面膜”後,由於同類產品的稀缺,敷爾佳很快就佔據龍頭位置。

也許是因爲成功來得太容易,敷爾佳一直維持這樣的發展模式,只重點關注銷售環節,搶佔市場份額,其他工作交給合作夥伴,並沒有做過明顯的改變。

因此,與其說敷爾佳研發能力不足,不如說是因爲早期錢太好賺而一直在“喫老本”。

敷爾佳這一獨特發展模式形成的原因,不得不提到敷爾佳的創始人張立國。

招股書顯示,出生於1964年的張立國,早年曾就職於哈藥集團制藥五廠,與醫藥行業結下不解之緣。

1996年,張立國創建黑龍江省華信藥業有限公司(以下簡稱華信藥業),主要從事藥品銷售,主營藥品包括哈爾濱三聯藥業(以下簡稱哈三聯)生產的注射用藥品。

2012年起,專業皮膚護理需求快速增長,張立國敏銳地捕捉到這一商機,與生產企業合作,經過兩年的時間,在2014年研發出“醫用透明質酸鈉修復貼”產品。

該產品由華信藥業合作的生產企業進行產品注冊和生產,華信藥業發揮傳統優勢,負責產品營銷、推廣和銷售,同時完成“敷爾佳”商標注冊。

到了2016年,老搭檔哈三聯成爲敷爾佳战略合作夥伴並負責敷爾佳產品的獨家生產,華信藥業則負責產品的獨家銷售、推廣。

隨着敷爾佳銷售收入不斷提升,張立國於2017年11月成立敷爾佳有限,將敷爾佳產品業務全部從華信藥業轉移至新公司,華信藥業也隨後停止了經營。

敷爾佳初始產品的研發、生產,重度依賴合作藥廠,自身研發費用率也長期處於極低水平。

招股書顯示,2019年至2021年,其研發費用分別爲60.39萬元、147.97萬元及524.29萬元,佔營業收入的比例分別爲0.04%、0.09%及0.32%,均不及0.5%。

公司研發人員數量,也是“屈指可數”。

2021年第一季度以前,公司研發人員僅有2名。截至2021年末,研發人員增加至6名,但在公司員工中佔比也僅1.36%。

研發費率極低,研發人員寥寥無幾,對於一家以醫療器械產品爲主、且在細分領域市佔率第一的公司而言,顯得分外違和。

以同是以醫用敷料、功能性護膚品業務爲主業的巨子生物爲例,2019-2022年,公司研發費用率分別爲1.2%、1.1%、1.6%、1.9%,呈逐步增長態勢,且遠高於敷爾佳。

同期,華熙生物研發費用率爲4.98%、5.36%、5.75%、6.1%;貝泰妮研發費用率爲2.78%、2.41%、2.81%和5.08%。

壓力之下,敷爾佳也在不斷加大研發上的投入。2022年,敷爾佳研發費用在2021年524.29萬元的基礎上增加至1542.61萬元,佔營業收入的比例也從0.32%提升至0.87%。

雖然研發投入增加,但實際上,敷爾佳自主研發能力依然不足,高達8成的研發費用都屬於委外研發。

招股書顯示,2022年敷爾佳自主研發投入爲193.89萬元,佔研發費用比例爲12.57%,而委托外部機構進行研發的費用佔比則高達81.55%。

截至2023年第一季度,敷爾佳研發人員也從2022年的8人擴充至12人。但「界面新聞·子彈財經」進一步了解後發現,這12人中,還包含公司創始人張立國,以及已調崗的質量安全負責人和生產人員兩名。

這意味着,實際專注投入研發的僅有9人。

無論如何,敷爾佳已經做出改變來加大研發投入,那么敷爾佳自身的研發成果如何?

截至招股書籤署日,公司及子公司持有22項已授權專利,其中外觀專利16項,實用新型專利4項(主要涉及無菌裝置、清洗設備等),涉及功效護膚成分方面的發明專利僅2項。

這些專利中的21項,都爲2020年以後獲得,絕大部分爲敷爾佳收購的生產企業北星藥業所擁有。2020年之前,也就是敷爾佳從創立到高速發展的時期,其僅擁有一項專利,爲外觀設計專利。

敷爾佳核心大單品敷爾佳透明質酸鈉修護貼,除了擁有外觀設計專利外,並不涉及任何核心成分、制備方法等方面的專利。

這不得不讓人爲敷爾佳的核心研發能力及核心技術保護能力捏一把汗。

隨着上市進程的推進,未來上市募資後,新的資金來源或能成爲敷爾佳增強研發實力的抓手。

然而,通過招股書披露的募資資金用途來看,似乎也不能印證這一點。

據招股書,敷爾佳IPO計劃募集資金18.9億元,其中,計劃投入“品牌營銷推廣項目”金額高達8.86億元,“研發及質量檢測中心建設項目”僅5698.53萬元。

募資資金中最大項目投資額並不是研發、擴產有關,而是營銷方面,敷爾佳對其銷售能力這一傳統優勢依然是最看重的,也被視爲未來快速發展的依托。

3、增長新難題

拋开研發上的短板不談,敷爾佳的另一項危機在於其成長性。

作爲一家成立於2017年的年輕公司,其已經進入增速明顯放緩的階段,2022年收入同比增速爲7.21%。而同期,巨子生物同比增速則是52.22%,可謂天壤之別。

這也就很好理解,敷爾佳爲何將很大一部分募集資金都用於營銷投放。畢竟,研發所帶來的收益是緩慢、長遠的,而營銷投放效果往往立竿見影。

只是,爲什么敷爾佳會陷入滯漲困境?加大投放就一定能解決這個問題嗎?

在這個重視精准投放的時代,直銷模式已成爲國內大部分頭部化妝品公司的選擇,且由於過去的幾年线下消費疲軟,线上渠道也成爲品牌銷量增長的主要來源。

然而,直到目前,敷爾佳依然是一家以經銷模式、线下渠道爲主的公司。這一方式帶來的好處和弊端都很突出,即很強的盈利能力、很慢的發展速度。

依托藥品銷售渠道資源,敷爾佳產品早期主要銷售渠道也以醫院、醫美機構、藥店等线下渠道爲主。

2018年,敷爾佳线下渠道收入佔比88.15%,线上佔比近11.85%。到了2022年,雖然线上收入佔比持續增長,但依然只有40.62%,近6成的收入還是來自线下。

由於线下渠道全部爲經銷模式,這也使得敷爾佳直銷收入佔比增長緩慢。2022年敷爾佳直銷收入佔比達到33.63%,依然有近7成的收入來自經銷和代銷模式。

經銷模式,往往擁有相對穩定的合作經銷商群體和銷售渠道,而不需要通過投放來獲客,這也使得敷爾佳銷售費用率在同類公司中處於較低水平。

2018年-2022年,敷爾佳銷售費用分別爲2137.03萬元、1.15億元、2.65億元、2.64億元、3.90億元,銷售費用率分別爲5.72%、8.60%、16.75%及16.01%、22.05%。

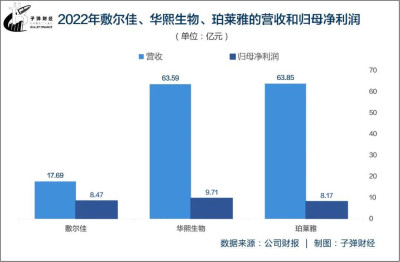

對比華熙生物和貝泰妮,2022年的銷售費用率分別達到47.95%、40.84%,遠遠高於敷爾佳。

2022年,敷爾佳營收17.69億元,歸母淨利潤爲8.47億元。同年,華熙生物營收63.59億元,歸母淨利潤爲9.71億元;珀萊雅營收63.85億元,歸母淨利潤爲8.17億元。

敷爾佳以不到上述公司三分之一的收入體量,實現了幾乎相當的淨利潤,但如今的增長速度卻大幅下滑——2020年至2022年,敷爾佳營收增速分別爲18.1%、4.1%、7.21%。

如何尋求增長,或是敷爾佳接下來最重要的任務。

根據招股書,公司計劃將募集資金中的8.85億元,用於品牌營銷推廣項目。只是,在直銷、线上收入佔比僅三成、四成的情況下,通過投放來拉動業績快速增長的可能性並不大。

此外,线上平台尤其是天貓平台美妝成交規模進入下行期,這對於重度依賴天貓平台的敷爾佳,也是一項嚴峻的挑战。

據招股書,2020年-2022年,敷爾佳天貓平台直營店鋪銷售金額分別爲3.78億元、4.79億元、4.06億元,佔线上銷售金額比例爲82.07%、80.22%及56.56%。

實際上,最近幾年,敷爾佳依然能實現增長,主要得益於功能性護膚品業務的增長拉動。2022年,其醫療器械類產品收入8.66億元,同比下降了7.16%。而護膚品業務實現收入9.03億元,同比增長25.24%。

敷爾佳醫用面膜類產品收入,雖然受到市場競爭加劇的影響,但是自身運營上的問題也不可忽視。

“敷爾佳在2020年前特別火,那時候我买得很多,但是現在已經很長時間不买了。現在同類型的面膜太多,如綻妍、伊膚泉、可復美、菲爾思、芙清等,敷爾佳的優勢就沒有那么明顯了,而且敷爾佳假貨也多。”資深醫美用戶趙祥對「界面新聞·子彈財經」表示。

他還進一步表示,現在護膚品成分更新迭代特別快,隨着玻尿酸的量產和廣泛應用,人們對玻尿酸也沒有那么“迷信”了,其實外用玻尿酸主要就是保溼的作用。

北京一家醫美機構負責人則對「界面新聞·子彈財經」表示:“雖然敷爾佳白膜是醫美面膜元老級產品,效果也不錯,但是市場做得太亂,經常價格驟降,對我們影響也挺大的,而且敷爾佳很多假貨,19元一盒的我都見過,和正品幾乎一模一樣。”

雖然功能性護膚品業務的快速增長,拉動了敷爾佳業績的正向發展,但是功能性護膚品結構單一、以面膜爲主,且收入來源非常分散,缺少大單品,這都讓其護膚品業務前景缺少了想象空間。

如何改善銷售模式和產品結構、提升投放效率,以加注護膚品業務,或是敷爾佳突破成長性問題的方向所在。對於敷爾佳而言,即便能成功上市也將是一場全新的“生存挑战”。

*文中趙祥爲化名;文中題圖來自敷爾佳官網。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:強銷售弱研發,衝刺“醫美面膜第一股”的敷爾佳能走多遠?

地址:https://www.breakthing.com/post/71292.html