注意到,今年3月,銀行陷入動蕩,美聯儲提高了利率,經濟衰退幾乎已成定局。所以當時的主流觀點都認爲投資者應該把現金從股票中拿出來,投進短期利率爲5%的債券。

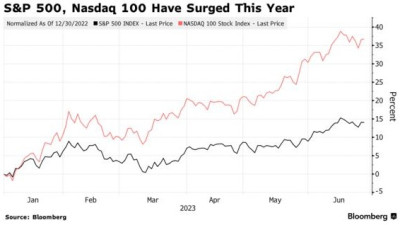

三個月後,這個看似簡單的決定對蜂擁而入的投資者來說絕非易事。標普500指數較3月份的低點上漲了約14%,納斯達克100指數有望實現有史以來最好的上半年表現,而現金類固定收益基金表現平平。

雖然市場時機的悲情故事很常見,但這一次值得注意的是傷亡名單的廣度。美國投資公司協會的數據顯示,受經濟形勢的驚嚇和豐厚的固定收益的吸引,投資者紛紛湧入貨幣市場共同基金,6月資產規模達到創紀錄的近5.5萬億美元。

去年,追蹤短期美國國債的ETF吸納了420億美元資金,而在2023年,它們又吸納了56億美元資金,其中以規模達110億美元的iShares 0-3個月期美國國債ETF等產品爲首。

盡管這一切對債券持有者來說都是痛苦的,但股票交易員也沒有准備好享受盛宴。專業基金經理的股票敞口在今年大部分時間裏都被削減到了最低水平,就在3月份,與股票掛鉤的美國ETF吸收的資金流入比與債券掛鉤的同類基金少240億美元。鑑於股票型基金的規模比債券型基金大得多,這是投資者嚴重疏離的證據。

Penn Mutual Asset Management的Zhiwei Ren表示,人工智能引發的興奮推高了股市,但這種趨勢不會永遠持續下去,形勢仍有時間逆轉。Zhiwei Ren的團隊減持了風險股。不過,到目前爲止,“股市的大幅上漲讓5%的收益顯得微不足道。”

Nuveen首席投資官Saira Malik寫道,許多謹慎的投資者坐着大量現金,認爲“與其冒險在波濤洶湧、未知的水域遊泳,還不如安全地站在岸上——在如今利率較高的環境下賺取看起來不錯的收益”。“但什么時候過度謹慎會變成錯失良機呢?”

她的團隊建議投資者“試一試”新興市場股票等。

哈裏斯聯合公司美國研究主管、投資組合經理Alex Fitch表示,如果有人需要錢,那么持有現金或類似現金的資產是合理的。但是,對於眼光長遠的投資者來說,持有現金是“一件非常危險的事情”,他表示,“把握市場時機——這是一項艱難的技能。”

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:市場集體失誤 AI浪潮爆發前夕投資者選擇擁抱債券

地址:https://www.breakthing.com/post/73165.html