近期,由於高層換防、組織架構調整等等頻繁動作,京東物流迅速成爲當下的市場熱點。或許這些在京東物流內部,只道爲尋常小事,但種種跡象均表明,京東物流正迎來新的开始。

然而,京東物流面臨的壓力和挑战依然不小,利潤下降是最直觀的體現。睿思研究將在本文中,結合京東物流2023Q1財報,嘗試找尋京東物流保持盈利增長的關鍵密碼。

京東物流近期熱點新聞梳理

京東物流換帥 余睿辭任CEO胡偉接任

6月26日,京東物流$京東物流(HK|02618)$宣布,京東物流CEO余睿已辭任現有職務,胡偉已獲委任執行董事、首席執行官及授權代表。

資料顯示,胡偉主要負責京東物流整體战略規劃及業務方向,其於2010年1月加入京東集團,並在2019年4月至2023年6月期間擔任京東產發首席執行官。期間,曾於京東集團及京東物流擔任人事及管理職務,熟悉物流體系的各環節業務。

京東物流組織架構大調整

2023年4月,京東物流开啓新一輪的組織架構調整。成立供應鏈、快遞、快運、國際業務等四大獨立事業部,銷售、產品、運營等職能部門並入以上事業部,與業務之間不再需要跨部門溝通;

同時,取消七大區域劃分,將省份作爲具體的經營單元,省份負責人將擁有更大的經營決策、管理、人事任免等權利,直接向總部相關事業部負責人匯報。

京東成立創新零售部 意欲零售與物流共振

自618後,京東集團將整合七鮮、拼拼等業務成爲獨立業務單元成立創新零售部,探索零售线下業務布局。原京東零售旗下五大事業部之一的生活服務事業部被解構。

睿思研究援引內部人士消息,此次下沉战略其實是配合物流體系所打的一場攻堅战。

京東零售此次的創新模式將圍繞兩個層面:其一,开啓以自媒體爲代表的技術驅動零售模式;其二,整合线上與线下業務,在當前火熱的社區團購和直播電商爲京東的物流體系創造新突破,實現未來零售與物流的協同效應。

京東物流2023Q1財務點評

5月,京東物流發布的2023年第一季度財報顯示,該公司一季度營收爲367.28億元,同比增長34.3%;期間虧損10.37億元,同比收窄23.2%;經調整虧損7.11億,同比收窄10.8%。

目前,京東物流在全國擁有七個區域分公司,運營超過1500個倉庫,員工數量超過39萬人,其中一线員工數量超過37萬。

收入:外部一體化供應鏈收入增長顯著

2023Q1京東物流共實現並表收入367.28億元,其YoY (同比增長率)達到34.3%,創歷史新高。期間內,來自於供應鏈的外部收入增幅明顯,但其收入貢獻被其他低盈利業務所抵消。剔除德邦物流並表之後,公司錄得收入293 億元,YoY 爲7.2%,同比增速低於2022Q4(+13%)。

從業務種類來看,一體化供應鏈收入貢獻額爲185億元,收入佔比爲50.4%。其中,外部供應鏈收入爲72億元,其YoY達到11.1%;來自京東的一體化供應鏈收入爲112億元,不過YoY卻是 -1.5%。

外部收入增長主要原因系單客ARPC增長效益大於外部客戶的減少效益。京東物流在年初調整客戶結構,主動收縮低ARPC客戶數量。京東內部供應鏈收入依舊受京喜拼拼業務收縮以及京東電商需求端疲弱的影響。

其他客戶收入達到183億元,其YoY爲93.4%,佔比由2022年同期的34.5%升至49.8%。該顯著增幅的主要原因是市場快遞快運業務火熱以及德邦合並之後的增量。

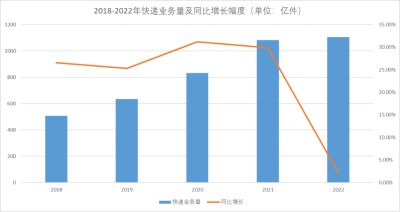

國家郵政局數據顯示,2023Q1全國快遞業務量因疫情管控放松同比增長超過10%。其他客戶收入中,德邦貢獻收入74億元,若剔除德邦並表影響,YoY僅爲17.2%。

盈利表現:經營成本增量侵蝕利潤空間

2023Q1京東物流的毛利率達到4.5%,較去年同期下降0.8個百分點;經調整虧損率1.94%,較去年同期下降0.98個百分點。

其中,營業成本同比增加35.5%至351億元,其中外包成本增量明顯。

具體來看,Q1外包成本爲134.5億元,YoY爲39.2%,京東物流披露,主要系Q1 初期爲保障業務正常運營增加臨時工的投入以及德邦本身的外包成本率高於京東物流;

折舊攤銷同比提升75.2%,部分原因是德邦的自有車輛資產率高於京東物流,增加了累計攤銷;

租金成本達到31億元,YoY爲20.4%,佔收入比同比下降0.9%,主要因爲德邦本身租金支出佔收入比低於京東物流原有業務,在數字上起到攤薄作用。

費用管理方面,Q1銷售費用11.4億,YoY爲20.0%;銷售費用率3.1%,YoY-0.37%;Q1銷售費用佔外部收入比例4.5%,YoY-1.48%。

管理費用8.9億,YoY爲38.9%,管理費用率2.4%,YoY爲0.08%。研發費用9.0億,YoY爲21.5%,研發費用率2.5%,YoY爲-0.26%。

業績驅動力解碼:一體化供應鏈

供應鏈包括核心企業、信息流、物流、資金流動等,從原材料獲取开始,生產中間品及最終產品,最後由物流網絡把產品送到消費者手中的全過程。簡言之,其是一種產品到流通的組織形式。

我國當前市場中的一體化供應鏈概念依托於傳統供應鏈。具備一體化供應鏈能力的服務商應該具備力提供全周期的物流服務,包括整車及零擔物流、快遞物流、最後一公裏配送、倉儲及安裝和維修服務服務。

德勤曾在一篇名爲《Implications for global supply chains》的外文報告中提及,一體化供應鏈物流的增長根源來自社會對物流成本降本的需求。

根據國家統計局數據,2022年我國交通運輸、倉儲和郵政業增加值49674億元,佔全年服務業比重約 7.8%,在提升物流效率的訴求下,國內第三方物流進入快速發展期,外包物流減輕了企業自建物流的投入,而且第三方物流的規模優勢、服務效率往往高於企業的物流部門。

根據京東物流招股書數據,第三方物流產業中的一體化供應鏈市場規模約2萬億左右。2015年我國一體化供應鏈物流達到約1萬億的市場規模,遠高於快遞行業(同年爲2770億)。

預計2025年,這一規模將超過3.10萬億,實現CAGR爲9.5%。一體化供應鏈滲透率也預計由2020年的31.0%增至2025年的34.6%。

核心優勢:龐大的倉儲網絡

京東物流當前主要合作夥伴圍繞服飾鞋帽、通信數碼、食品酒水、美妝護理這四大行業。業務思路是針對上述四大行業產品的預售期、熱銷期到滯銷期,分配對應的分銷體系,爲商家提供服務物流供應鏈解決方案的組合。這些一體化供應鏈客戶主要來自於京東的自營模式和 POP平台下的FBP模式。

倉配服務是京東物流的核心競爭力,也同樣是一體化供應鏈的基礎。其倉配服務順序如下:

頭程運輸:工廠到產地倉,京東物流向企業客戶自出廠开始提供頭程運輸服務,以縮短產品分配時間。

倉配服務:產地倉至JD倉、分銷商和電商倉,然後經門店倉完成B2C服務,這顯著提升了客戶履約效率和配送效率。

京東招股書中提到,京東商城通過京東物流一體化供應鏈處理的线上零售訂單總數中,約 90%可於下單當日或次日送達,超過 60%的线上零售訂單被211限時達覆蓋。

當然,倉配服務背後需要先進的倉儲網絡支撐。京東物流官方資料中披露,截至2023年3月31日,京東物流倉儲總面積超3100萬平方米(包括雲倉生態平台上雲倉的管理面積),是中國最大的倉儲網絡之一。

目前,京東物流已投入運營的25座“亞洲一號”智能物流園區,形成了目前亞洲最大的智能倉群。

截至2022年底,京東物流的倉儲網絡已幾乎覆蓋全國所有的區縣,其中,包括由京東物流運營的超過1500 個倉庫和超過2000個由雲倉生態平台上第三方業主經營的雲倉。

此外,京東物流當前在中國運營了約400個分揀中心,通過合作方式覆蓋的航空貨運航线超過1000 條,可利用的鐵路運輸线路超過400條。

近年來,資本持續加碼倉配一體化的發展,未來隨着對高效物流的需求,資本的熱度不會冷卻。睿思研究認爲,未來倉配行業發展潛力巨大,與此同時也面臨着更加激烈的行業競爭。不過,作爲同樣的資產密集型行業,其准入壁壘仍較高,倉配網絡建設作爲一體化供應鏈的核心基礎,競爭者短期難以追趕京東物流倉配規模。

潛在風險

京東物流當前的主要風險在於收益質量不盡如意。其中,毛利率是企業未來長期盈利能力的看點,不過當前京東物流的毛利率未見起色。而且相較於其他物流企業而言,也是明顯偏低的(順豐物流的毛利率大約在12%左右)。

結合京東物流相關人士信息以及睿思中國對物流市場的理解,這背後有兩個主要的原因:

其一,業務板塊很多,但能“賺錢”的不多。現階段,京東物流提供倉配服務、快遞快運、大件、冷鏈、跨境等服務,但盈利能力較強的只有到倉業務和快遞板塊。其他板塊的收益能力並不強。根據招股書數據,倉配服務收入佔總收入比例在50-70%之間;從行業來看,快消、家電家具、3C是利潤核心,3大品類佔外部一體化供應鏈收入超70%;從基礎設施資源看,其在幹线自有車輛、幹线網絡方面較爲薄弱。

其二,定價系統。京東物流內部有兩套定價系統,一種是服務零售,給予優惠價,目的是降低其履約成本;另一種是,遵循市場定價,服務外部市場。現階段,雖然京東物流服務集團的部分佔比下降,但是定價依舊無法完全市場化。內部收入不可避免的是讓利,以低履約成本換取物流的低毛利率。

前文提到,本期內德邦物流貢獻了約74億元的收入,這同樣是京東物流好轉的基本邏輯:通過收購德邦物流強化京東體系外的收入額,提高市場化定價的比例,以全面改善物流業務的盈利水平。因此,京東體系外業務的持續增長才是京東物流擴增利潤空間的开始。

不過,中短內收購會帶來整合問題,如管理問題,資源對接問題等。而且,物流作爲重資產運營,對管理融合的要求更高。

長期來看,自2022年後,內需環境的改變也讓企業經營思路發生了較大變化。企業對去庫存和現金流的迫切明顯,伴隨直播電商的興起,商家可能會對利潤越發敏感。“低價”战爭不是長久之計,對京東物流這類以倉爲優勢的企業是個壞消息。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:睿讀丨財報透視:京東物流的增長挑战

地址:https://www.breakthing.com/post/73215.html