編輯 | 虞爾湖

出品 | 潮起網「於見專欄」

近日,遊戲社交平台TT語音的運營商趣丸集團向港交所遞交了招股書,擬香港主板IPO上市。

趣丸集團可謂備受資本青睞,早在2020年,趣丸集團就已完成A輪至B+輪融資,共籌集約1.07億美元。2021年,趣丸集團完成C輪融資,共籌集資金4500萬美元,C輪融資後總估值約高達10.45億美元。

然而,業界對其上市前景抱持不太樂觀的態度,究其根本在於其盈利模式較爲單一,成長性還有待考量。

此外,從宏觀角度來看,經濟下行影響尚未消除,過去率先上市的歡聚集團(NASDAQ:YY)、荔枝(NASDAQ:LIZI)股價亦表現不佳。而且整個語音社交網絡市場不斷面臨更加嚴格的監管,比如,趣丸集團旗下TT語音就曾多次被下架。

那么,爲什么趣丸集團會急於上市?又有哪些難題待解答呢?

業績穩步增長,用戶卻在流失

遊戲語音社交賽道與電商行業有異曲同工之妙,用戶量和月活用戶與公司的市佔率相關。根據弗若斯特沙利文的資料,按照2022年收入,趣丸集團是中國最大的移動語音社交網絡平台,也是最大的面向移動遊戲用戶的社交網絡平台,市場份額分別達13.4%、20.2%。

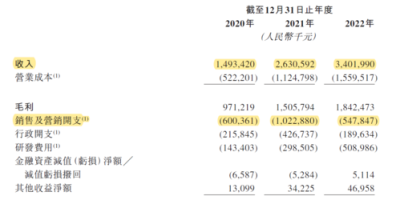

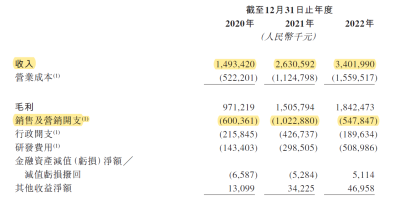

隨着市佔率的不斷提升,近些年其公司盈利水平也逐漸穩步增長。據最新招股書顯示,2020年-2022年(下稱“報告期”),趣丸集團實現收入分別爲14.93億元、26.31億元、34.02億元;經調整淨利潤分別爲1.51億元、1.10億元和6.66億元。

不難看出,趣丸集團2022年淨利潤實現有史以來最高幅度增長。我們進一步分析主要是由於監管層對线上平台監管愈加嚴苛,趣丸集團也需开源節流壓縮成本,所以大幅減少銷售及營銷开支。招股書顯示,趣丸集團同期的銷售及營銷开支分別爲6億元、10.23億元和5.48億元,其中2022年同比猛降46.43%,減少了4.75億元,比2020年時還少。

編輯

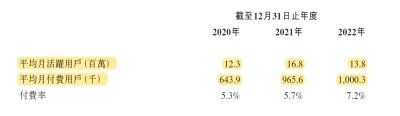

而從用戶月活上來看,趣丸集團的增速卻持續放緩。招股書顯示,報告期內趣丸集團平均月活躍用戶數分別爲1230萬、1680萬、1380萬,2021年和2022年分別同比增加36.59%、-17.86%;平均月付費用戶數量分別爲64.39萬、96.56萬、100.03萬,2021年和2022年分別同比增加49.96%、3.59%。

與此同時,流量見頂危機下,激烈的市場競爭還未停止,各家公司還在想方設法爭搶用戶。

以同賽道的歡聚集團、荔枝爲例,兩者的營銷支出佔比仍較高。2022年歡聚集團銷售及營銷費用爲27.62億元,佔營收比例16.6%;2022年荔枝的銷售和營銷費用爲2.6億元,佔營收比例也已達11.9%。

從語音社交網絡市場整體來看,競爭非常激烈,總體上處於供過於求的狀態,那就使得整個供給端的競爭白日化,面對有限需求的無限供給,保持穩定的用戶數增長顯然會很難,所以平均月活數未來下降的趨勢會越來越明顯。

靠用戶增值服務爲核心賺錢的趣丸集團,如果想縮減營銷節約成本,那么必然會出現用戶流失的情況,也一定程度上會影響公司的整體業績。

平台、外部監管和用戶三方關系該如何講?

語音社交行業有一個共同的難題:如何平衡平台規模營收、外部嚴格監管和用戶體驗感三者之間的關系。

如今,這三方之間的矛盾已到達臨界點,能否解決這段“關系”是趣丸集團能否保持盈利的關鍵。

在本就不平衡的三者關系中,趣丸集團爲了盈利率先打破了平衡,在積累起龐大的用戶後,趣丸集團开始舉起收割的“鐮刀”,以會員訂購爲主的增值服務和爲主播發送虛擬禮物的音頻娛樂服務來收取高昂費用。

但俗話說人生自古兩難全,何況趣丸集團想“三全”。趣丸集團爲了盈利,只能不斷在這兩項業務上錨足馬力來提高變現能力。

然而,這兩項業務卻問題重重,多次引發用戶不滿和監管點名。比如,在增值服務上,黑貓投訴顯示TT語音涉及未成年人充值消費,今年5月份的一條投訴顯示涉及金額高達10315元。截至目前其投訴量爲4192條,多數與未成年人充值有關。

除此之外,TT語音還多次因涉不合規內容、違規收集個人信息等被點名整改。更讓市場驚訝的是,2019年8月,中央網信辦通知應用商店暫停下載TT語音應用。經過三個月的整改後,TT語音重新上架。但好景不長,時隔兩年有余,TT語音再度從各大應用商店中“消失”。

可見,用戶不滿的情緒日漸積累,國家監管層面的日趨收緊,平台、監管和用戶的關系,趣丸集團依舊還未有好的措施能夠平衡。

誠然,當用戶奔走後,趣丸集團便難講出新故事了。在TT語音的諸多事件產生的蝴蝶效應作用下,用戶產生“抗拒”心理想必也會對其未來上市之路徒增絆腳石。

向電競市場要增量,成效幾何?

管中窺豹,如果橫向對比來看,趣丸集團與已上市歡聚集團有許多相似的點。

兩者不僅業務同質化嚴重,且以上提到的監管端和用戶端仍是共同的痛點。

趣丸集團的TT語音和歡聚集團旗下的Hello語音服務體驗“相差無幾”,均採用相同的收費模式,這說明着遊戲語音社交網絡平台同質化較爲嚴重,差異較小。而監管層要求各大平台必須加強數據隱私保護,也意味着兩者或面臨長期受到整改命令或處罰的窘境。

毫無疑問,與歡聚集團有諸多相似點的趣丸集團再不“突圍”,也許還將面臨競爭對手的不斷蠶食。

爲打破平台同質化困境,趣丸集團提前試水了大熱的電競業務。

公开資料顯示,趣丸集團於2018年和2019年,先後組建了《王者榮耀》、《英雄聯盟》战隊“TT電競”,對電競市場發起進軍。

不過,趣丸集團此時入局電競賽道恐怕太晚,尤其是以比賽結果爲核心關注度指標的遊戲電競行業,各家隊伍成績代表着背後公司的聲量走向,競爭可謂尤其激烈。

然而TT战隊在LPL賽場慘淡的成績並未爲其帶來過多聲量,其在2021年春季賽战隊排名第15位,而到了2022年排名更是下滑墊底,這樣成績的战隊帶來的關注度可想而知。

而從收入端來看,趣丸集團主要還是以增值服務及音頻娛樂服務爲第一收入來源。報告期內該兩項核心業務收入分別佔總收入的比重高達95.1%、97.2%及98.4%,而所剩不多的收入才是由在线遊戲及其他所貢獻。

可見,趣丸集團的電競業務創收能力有待進一步提升。

結語

復盤趣丸集團上市之路,從2021年第一次上市之旅以申請材料失效告終,到2022年4月第二次發起衝擊未能通過聆訊,再到如今再次遞表港交所,其想上市迫切之心不明言表。

但二級市場規律告訴我們一個道理:成功上市並不是投資者對於其價值的唯一考量,投資者更加看重上市企業的成長性,若一家企業沒有了更高的想象空間,即便能保持盈利,上市後也難以給投資市場講出好故事。

從這個維度來看,短期內趣丸集團更應該提高平台運營能力,發揮長久以來積累的用戶基礎數量飛輪效應,打造符合監管要求的高質量服務體驗,以服務穩住收入。而拉長周期,趣丸集團也亟待打造可復制性強的第二曲线,避开陷入市場同質化業務的領域,在提高內功的同時,向外拓展。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:再叩港交所大門,趣丸集團距離成功上市還有多遠?

地址:https://www.breakthing.com/post/73317.html