出品 | 子彈財經

作者 | 王亞靜

編輯 | 蛋總

美編 | 倩倩

審核 | 頌文

7年前,隨口說出“一個億小目標”引爆網絡的王健林,在如今69歲的年紀還得繼續爲珠海萬達商業管理集團股份有限公司(以下簡稱:珠海萬達商管)的上市奔走。

在三次遞表、三次失效之後,珠海萬達商管於6月28日第四次向港交所遞交招股書,陣容依舊豪華,中信證券、摩根大通、瑞信爲聯席保薦人。

4月25日,珠海萬達商管的第三版招股書失效時,萬達集團就曾對外表示,上市申請材料失效並不影響公司在香港聯交所的上市進程,公司會盡快按香港聯交所要求更新提交申報材料,目前上市進展有序推進中。

盡管王健林還在堅守着上市的決心,但一次又一次招股書失效的消息或多或少消耗了外界的信心與耐心。然而,無論如何,王健林無法放棄上市,因爲這關系着約300億元的股權回購問題。

回過頭來看,自2016年9月,大連萬達商業管理集團股份有限公司(以下簡稱:大連萬達商管)選擇從港股退市,到衝擊A股,再到打造珠海萬達商管赴港上市,萬達有過战投蜂擁而來的高光時刻,也走過“世紀甩賣”的低谷。

闊別資本市場7年之後,始終叩不开港交所大門的珠海萬達商管,第四次遞交招股書的舉動似乎也多了一絲悲壯的意味。

1、7年坎坷上市路

短短半年時間,王健林又坐了一輪過山車。

今年2月,有消息稱珠海萬達商管“預計將在2023年二季度完成在香港IPO上市”,然而到了4月,公司第三次遞交的招股書再次失效。

商管集團一直被王健林寄予厚望。在2018年年會上,王健林曾給地產集團提出的定位和要求是“爲商管而存在”。

但回顧離开資本市場的這7年時間,萬達商管的上市路可謂屢遭挫折。

2014年12月,大連萬達商業地產股份有限公司(以下簡稱:萬達商業)正式登陸港交所;2015年9月,萬達商業向證監會遞交招股書,正式开啓回A之路。

2016年9月,萬達商業在港交所退市;2018年3月,萬達商業更名爲大連萬達商管;2021年3月,大連萬達商管苦等無果宣布撤回A股IPO申請。

同在2021年3月,大連萬達商管經過一系列資產騰挪,成立了純輕資產平台珠海萬達商管。2021年10月起,珠海萬達商管承載起王健林的上市夢,在港交所首次遞交招股書。

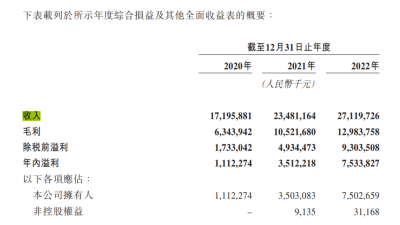

從業績來看,珠海萬達商管總體保持增長。招股書顯示,2020-2022年,收入分別爲171.96億元、234.81億元、271.20億元;年內溢利分別爲11.12億元、35.12億元、75.34億元。其出租率更是驚人,2020-2022年,珠海萬達商管的在管商業廣場(不包括停車位)平均出租率爲98.6%。

憑借這樣的業績,珠海萬達商管爲何始終叩不开港交所的大門?

於自身而言,企業的業績真實性、關聯交易、對賭協議等問題仍然備受爭議。

例如,6月2日,證監會國際部曾要求珠海萬達商管出具境外發行上市備案補充材料要求,涉及對公司內部控制制度是否健全有效、商場出租率准確性、關聯交易問題、短期償債風險、上市募集資金用途以及分紅制度等多方面。

此外,當前的大環境也影響了珠海萬達商管在資本市場的地位。自2021年起,房地產市場進入下行周期,與地產“脣齒相依”的物管板塊估值隨之跌落。

然而,王健林對於上市一直充滿渴望。在萬達集團2019年年會上,王健林就表示,2020年將“全力推動萬達目標公司上市”。第二年,王健林又提出了這一要求。

可年復一年,王健林何時才能圓夢?

2、戴着“鎖鏈”跳舞

根據港交所規定,招股書的有效期爲半年,珠海萬達商管第四版招股書的有效日期截止時間是2023年12月底,而這個時間點,對珠海萬達商管來說,意義非常特殊。

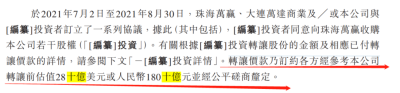

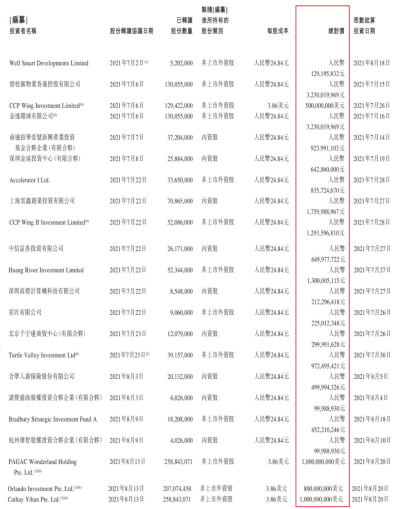

原因要追溯到兩年前。招股書顯示,2021年7月-8月,珠海萬贏、大連萬達商管及/或珠海萬達商管與22家投資者籤訂了股份轉讓協議,珠海國資委、碧桂園、中信、螞蟻金服、招商局、鄭裕彤家族等參與其中。

這次战投將珠海萬達商管的估值推上了高位。招股書顯示,按人民幣計價,每股成本24.84元/股,估值1800億元;按美元計價,每股成本3.86美元/股,估值280億美元。

「界面新聞·子彈財經」根據最新版招股書核算,珠海萬達商管共獲得約168.57億元人民幣以及33億美元的融資。按照7月1日的匯率計算,總融資約合407.86億元人民幣。

這筆資金給了珠海萬達商管發展的機會。招股書顯示,截至2022年12月31日,珠海萬達商管管理472個商業廣場,在管建築面積達6560萬平方米;擁有181個儲備項目,包括163個獨立第三方項目。

招股書稱,以截至2022年12月31日總在管建築面積的市場份額及儲備項目建築面積計,珠海萬達商管部是中國最大的商業運營服務提供商,市場份額從2021年底的8.5%進一步提升至9%。

但這些助推企業發展的資本,還同時給大連萬達商管帶上了“緊箍咒”。因爲,爲了這筆投資,萬達既需要向投資方提供利潤保證,還需要保證上市時間。

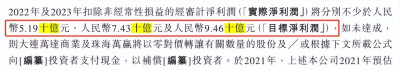

招股書顯示,珠海萬贏、大連萬達商管承諾珠海萬達商管2021-2023年實際淨利潤分別不低於51.9億元、74.3億元及94.6億元。如未達成,大連萬達商管及珠海萬贏將以零對價轉讓有關數量的股份,或向投資者支付現金補償。

股份回購問題更是當下市場關注的焦點。最新版招股書提及,若未能如期完成上市,投資者可要求撤資權義務人(大連萬達商管、珠海萬贏及/或萬達集團)購买尚未轉換的全部或部分股份。

而這個回購時間點就是在2023年底前。2023年3月,證監會在一份有關大連萬達商管發債的問詢函中指出,若珠海萬達商管不能於2023年底成功上市,大連萬達商管需向上市前投資者支付約300億元股權回購款。

2023年5月,大連萬達商管境外總計13億美元的三筆銀行貸款觸發提前還貸的消息甚囂塵上,原因是此前萬達和銀團參貸行約定,珠海萬達商管需在2023年5月8日前上市,後將上市日期調整爲2023年11月30日,萬達方面確認了這一消息。

總而言之,2023年年底,或許就是珠海萬達商管上市的最後“大限”。而這一次,王健林也只能背水一战。

3、風險重重的“最後一搏”

實際上,這不是王健林第一次遇到危機。

2017年,萬達遭遇“股債雙殺”風波之後,王健林曾大筆甩賣資產。彼時,談及王健林,人們笑他“賣賣賣”。如今回頭來看,王健林的果決挽救了萬達,數百億接盤萬達文旅項目的富力和融創如今皆已陷入流動性危機。

但僅僅6年之後,上市所帶來的連鎖反應再次衝擊萬達的資金鏈。市場擔憂,大連萬達商管的資金情況究竟能否應付現有債務以及潛在的回購風險。

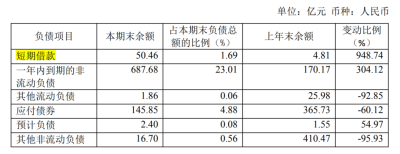

4月28日,大連萬達商管於上交所披露了2022年公司債券報告。截止2022年12月31日,公司短期借款余額50.46億元,同比增長948.74%;一年內到期的非流動負債爲687.68億元,同比增長304.12%。

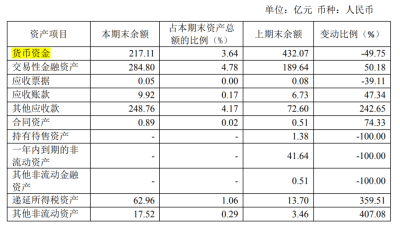

同期,大連萬達商管的貨幣資金僅有217.11億元,即便沒有剔除受限的貨幣資金,都不能覆蓋短期到期債務,更不要說向投資者支付高達300億元的股權回購款。

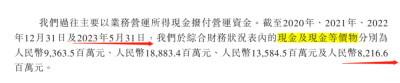

而珠海萬達商管也無法助力太多。招股書顯示,截至2023年5月31日,公司現金及現金等價物爲82.17億元,相較2022年12月31日下滑約40%。如此大幅度的下滑,珠海萬達商管解釋稱,“主要由於分派2022年年度及截至2023年3月31止三個月股息所致。”

招股書顯示,2023年2月至3月,珠海萬達商管董事會分別批准有關2022年年度末期股息31.89億元以及截至2023年3月31日止三個月股息23.92億元的決議案。被債務危機傳聞襲擾之下,珠海萬達商管仍舊大手筆派息55.81億元,王健林的確沒有虧待“老朋友們”。

但對於萬達來說,不幸的消息總是接二連三出現。就在珠海萬達商管第四次遞交招股書的同一天,證監會中止了大連萬達商管的公司債券注冊程序。據悉,該筆債券爲大連萬達商管於今年2月17日提交注冊,品種爲小公募,擬發行金額爲60億元。

據財聯社報道,一位知情人士表示,大連萬達商管此次終止發行的小公募債,是因爲市況未達公司預期而主動放棄發行。

而投資者不愿意“买單”的背後,與大連萬達商管的資金鏈緊張與珠海萬達商管遲遲無法上市有多大關系不得而知,但這已折資本市場對萬達的擔憂。

反過來看,珠海萬達商管在這次“決战IPO”中能否如愿上市,也在很大程度上決定着大連萬達商管未來的命運,畢竟市場留給王健林和萬達的時間都不多了。

接下來,王健林能否像2017年那樣再次化解資金危機,還是讓萬達走入資金鏈斷裂的巨大險境中?相信不久之後便有答案。

*文中題圖來自:攝圖網,基於VRF協議。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:王健林背水一战,珠海萬達商管第四次衝刺IPO

地址:https://www.breakthing.com/post/73739.html