西方石油(OXY)的股價在油價強勁和伯克希爾哈撒韋(BRK.A)(BRK.B)增持的影響下,最近幾周表現非常出色。盡管幾年前西方石油仍受到高價收購Anadarko的影響,但猛獸財經認爲只要油價繼續保持在高位,西方石油的前景就非常穩固。

西方石油的關鍵指標

西方石油之前因爲收購Anadarko而嚴重損害了它的資產負債表,因此,我們先來看看它最近的債務變化情況。

相對於收購Anadarko之前接近零的淨債務,西方石油目前的淨債務仍然很高,話雖如此,但西方石油在過去兩年中的淨債務已經大幅下降了,雖然它在2019年底的淨債務總額超過了400億美元,但截至最近一個季度末,它的淨債務已經下降到了260億美元。這主要是通過出售資產和通過公司運營產生的現金流實現的。

西方石油在2021年的EBITDA總額爲130億美元,而今年的EBITDA預計將達到180億美元。因此,它過去12個月的淨債務與EBITDA之比爲2.0,未來有可能會達到1.4。按絕對值計算,這一數字雖然不算太高,但與許多其他石油公司相比,還是相當高的。例如埃克森美孚(XOM)的淨債務與EBITDA之比爲0.5。加拿大自然資源的淨債務與EBITDA之比爲0.6。直到現在西方石油當初的高價收購還在繼續對該公司的資產負債表產生負面影響。與許多資產負債表強勁的同行相比,西方石油的財務風險也高於平均水平。如果油價繼續保持高位,這應該沒事,但如果油價大幅下跌,與其它債務水平較低的同行相比,西方石油將會受到非常大的衝擊。

在2021年,油價較2020年有了大幅的回升,這使得大多數石油公司的利潤和現金流實現了大幅增長。西方石油也是如此,該公司的收入在2020年至2021年期間增長了61%。再加上一些經營槓杆,使西方石油的淨收入增加了170億美元。由於2021年全年油價都在上漲,因此西方石油第四季度的業績將會強於第一季度。按照第四季度的運行速度,西方石油有望在未來實現每年50多億美元的淨利潤,以及由於油價在今年突破了每桶100美元以上,西方石油在今年的第一季度將是一個比去年第四季度好得多的季度。

西方石油股票值得長期投資嗎?

與其他石油公司一樣,西方石油的盈利能力和前景取決於未來的油價。我們認爲,由於行業投資不足導致的持續供應短缺,再加上疫情後全球各地對石油需求的強勁復蘇,2022年的油價前景應該會繼續強勁。不過,如果石油生產商更熱衷於提高產量,這種情況可能會隨着時間的推移而改變。來自委內瑞拉和伊朗等國的潛在額外供應也可能給油價帶來壓力。盡管如此,我們還是認爲宏觀形勢目前依然相當穩定,盡管油價可能不會永遠保持在100美元上方。但是,對於西方石油來說,要成爲一項可靠的長期投資,油價不必達到這么高的水平。

如果西方石油的EBITDA與運營現金流的轉換率保持在75%左右(從2021年开始),那么根據目前的EBITDA估計,西方石油今年可能會產生約140億美元的運營現金流,將約40億美元的資本支出調整後,我們計算得出西方石油今年的自由現金流將會達到100億美元。西方石油也表示,該公司正在尋求將其淨債務減少到200億美元或更少(這將需要從目前的水平償還略高於60億美元的債務)。這在今年應該很容易實現,如果我們計算的100億美元自由現金流是正確的,那么西方石油應該有足夠的現金來做另外兩件事。1)支付當前每季度每股0.13美元的股息,這將使公司每年損失約5億美元,2)完成當前30億美元的股票回購計劃。總而言之,這將花費約100億美元。

即使淨債務達到200億美元,西方石油也會隨着時間的推移繼續降低債務水平(雖然不會那么快),相反,減少對債務的關注應該會讓西方石油提高股息。與收購Anadarko前相比,西方石油可能會恢復派息,但我們認爲短期內不會。西方石油在降低股息前,每股支付0.79美元,按當前價格計算,其收益率爲5.5%,這將使西方石油每年損失約30億美元。

而且西方石油的產量在未來幾年可能不會實現很大的增長,但這不是一個大問題。事實上,過去幾年不惜一切代價的追求產量增長曾對西方石油造成了很大的傷害。因此,將更多的注意力放在推動股東價值的明智政策上,可能是一件好事。對於2022年,西方石油預測它的產量將下降3%。這雖然未必是一件好事,但也不是一件壞事。盡管目前油價相對較高,但管理層卻並不急着提高產量,我們認爲這對公司來說可能是一件好事。因爲如果整個行業都能保持自律,在行情好的時候,不過度投資,那么未來整個行業中所有的公司的盈利能力都將保持在較高水平。

西方石油的估值合理嗎?

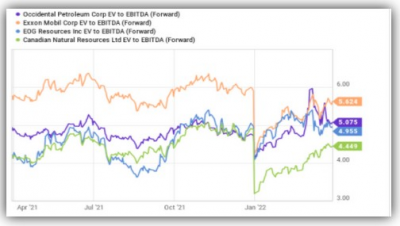

乍一看,西方石油的股價並不貴。鑑於該公司2022年的預期自由現金流爲100億美元,以目前的市值計算,該公司的自由現金流收益率將達到20%。話雖如此,但我們還是不應忽視這樣一個事實:與許多其他石油公司相比,西方石油的槓杆率要高得多。我們可以通過企業價值與EBITDA的指標來說明這一點:

以EV/EBITDA指標來衡量,西方石油的估值或多或少處於中等水平。埃克森美孚目前的股價有10%的溢價,這主要是因爲它的業務模式更加多樣化、風險更低,資產負債表也更強勁。EOG能源(EOG)的估值雖然與西方石油類似,但其資產負債表更強勁,因此看起來比西方石油更具吸引力。最後同樣重要的是,盡管加拿大自然資源擁有強勁的資產負債表、較低的盈虧平衡成本等優勢,但與其他三家公司相比,加拿大自然資源的股價仍然存在着較大折扣。

從絕對意義上講,西方石油是非常便宜的,因爲約5倍的EBITDA根本不貴。但由於其它石油股票也不貴,因此相對而言,西方石油看起來並不是特別便宜。相反,我們認爲它不屬於行業中最具投資價值的股票。

西方石油股票5年內是否值得投資?

我們不知道2022年底、2023年或更久的時候油價會達到什么水平。雖然會對西方石油未來的股價產生巨大影響,但爲了保守起見,讓我們假設西方石油今年將產生100億美元的自由現金流,那么在這種情況下,西方石油在未來5年(2022-2027年)將可以產生420億美元的自由現金流。如果西方石油希望將債務水平降低到收購Anadarko之前的水平,那么它需要削減約200億美元的債務,因此,剩下的200多億美元將用於股息和股票回購。假設股息會隨着時間的推移而上升,才能回到削減之前的水平,那么股票回購和股息50/50的比例可能是合理的。在這種情況下,西方石油的市場份額可能會較當前水平下降20%左右。到2027年,它的每股自由現金流也將達到10.50美元。按保守的8倍市盈率計算,5年後它的股價應該在80美元左右。相對於目前50美元左右的股價,這意味着西方石油未來有約50%的上漲空間。最重要的是,如果西方石油確實隨着時間的推移完全恢復股息,那么投資者將獲得相對於當前股價5.5%的收益。

結論

即使預期不是特別樂觀,西方石油在未來幾年也可能會爲投資者帶來相當不錯的回報,因爲按照目前的油價

走勢,我們對方石油自由現金流的估計可能太低了。另一方面,投資者也應該意識到,未來其他石油類股票可能是更好的選擇,比如那些資產負債表更強健的石油股,估值更低的石油股,以及股息收益率更高的石油股。在某些情況下,所有這些因素都可能存在於一家公司身上,例如EOG能源,雖然我們確實更喜歡這類股票,而不是西方石油公司,但只要油價繼續保持在高位,那么投資西方石油股票仍然會帶來相當不錯的回報。

猛獸財經致力於讓每一個不甘心的青年人學會美股投資,體驗在世界上最成熟最合規的市場裏做世界頭號公司股東的樂趣和刺激。讓每一個青年人有尊嚴、平等通過美股投資獲得自由。

- EOG能源(EOG)

- 西方石油(OXY)

- 加拿大自然資源(CNQ)

- 埃克森美孚(XOM)

- 伯克希爾哈撒韋-B(BRK_B)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:西方石油股票5年內是否值得投資?

地址:https://www.breakthing.com/post/7563.html