港股告別凜冬,春天還會遠嗎?

在A股休假之時,港股周一走出了清明“捷”行情,全天恆指漲超2%,科技指數上漲5.43%,小鵬汽車、理想汽車等車企受銷量利好催化更是漲超10%。

在3月中旬的觸底後,14個交易日內恆生指數不經意間從低點已經悄然反彈22%,不少大型公司有超過50%的漲幅。行情的回暖也讓此前“越跌越买”的抄底資金看到了曙光,數據顯示,從年後到3月15日,在此四十多個交易日期間南下資金僅7個交易日爲淨流出,开啓反彈前夕更是連續14日淨流入,加倉港股的態度尤爲堅定。勇於抄底之後,南下資金於反彈行情中“邊打邊撤”,淨买入力度逐漸減弱,底部买入的資金無疑能夠獲利頗豐。

走出深V曲线後恆生指數年內跌幅僅爲3.83%,當前PB估值水平仍處在2013年以來歷史估值17.82%的分位數,業內人士認爲當前港股具備較高的安全邊際和投資潛力,還有樂觀者估計,從整體來看港股市場有望出現跌深反彈的“技術性小牛市”。

抄底資金守得雲开見月明

4月4日,港股高开高走,截至收盤,恆生指數漲2.1%,報22502.31點;國企指數漲3.1%,報7770.98點;恆生科技指數漲5.43%,報4769.99點。

年內,恆生指數雖大起大落,但走出深V曲线後跌幅也僅爲3.83%,大幅跑贏了滬指(-9.81%)與深指(-17.7%)。市場向來對股市的暴漲暴跌額外關注,3月中旬港股的巨幅下挫讓財經話題頻頻出圈甚至登上熱搜,“股災”之聲言猶在耳。然而在上月觸底後,14個交易日內恆生指數不經意間從低點已經悄然反彈22%,不少大型公司有超過50%的漲幅。

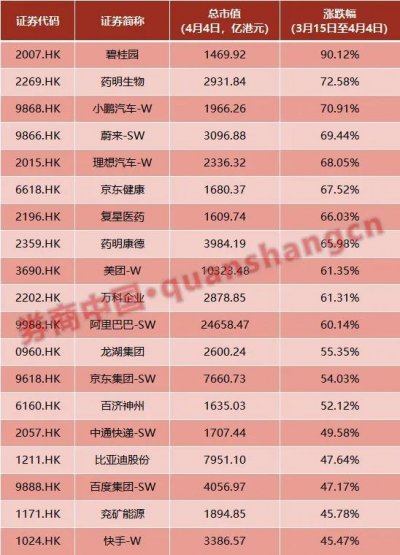

具體來看,碧桂園位居反彈幅度第一,3月15日至今漲幅超90%,地產股中萬科、華潤置地漲幅也分別漲超60%和20%。消息面上,日前,浙江衢州發文對限購和限售政策同時進行了取消和松綁,河北秦皇島結合當前房地產市場發展形勢廢止了此前的限購政策。此外,2022年以來政策暖風頻吹,全國有近60個城市放松了房地產調控政策,前期主要以三四线城市爲主,現已經擴大至熱點二线城市。東吳證券認爲,穩經濟需穩地產,各地“因城施策”放松地產調控政策是對實現全年5.5%的經濟增長目標的捍衛。

其次,藥明生物與小鵬汽車反彈幅度爲72.58%與70.91%,蔚來、理想也漲近70%,科技板塊中美團、阿裏巴巴漲超60%,騰訊控股反彈約30%。

行情的回暖也讓此前“越跌越买”的抄底資金看到了曙光。數據顯示,從年後到3月15日,恆生指數持續震蕩走低超20%,在此四十多個交易日期間南下資金僅7個交易日爲淨流出,开啓反彈前夕更是連續14天淨流入,加倉港股的態度尤爲堅定。勇於抄底之後,南下資金於反彈行情中“邊打邊撤”,淨买入力度逐漸減弱,底部买入的資金無疑能夠獲利頗豐。

此外,內地投資者還可借道ETF投資港股市場,多只相關基金份額節節攀高。以華夏恆生互聯網科技業ETF爲例,該基金去年初成立伊始僅份額僅75.55億份,而後被資金持續加購份額急劇增長,在年後下跌期間增長增幅更爲明顯,直至近期港股企穩反彈增幅才較爲放緩。截至4月5日,該基金份額爲492.87億份,一年多時間內份額增超五倍成長至“巨無霸”級別的規模,位居所有ETF之首。

港股估值優勢依舊

數據來看,當前恆生指數市淨率相比上證50和滬深300指數顯著較低。截至4月5日,恆生指數市淨率長期保持偏低水平,目前指數PB爲1.05倍,處在2013年以來歷史估值17.82%的分位數,光大證券認爲當前港股具備較高的安全邊際和投資潛力。

結合近期“黑天鵝”不斷的全球市場,光大證券認爲,恆生指數偏好大盤藍籌股和低估值和低波動的屬性在市場風險偏好降低時期具備防御性,同時,滯脹時期其天然高股息、高分紅的優勢愈發凸顯。從2013年以來的歷史數據看,2020年9月之前恆生指數分紅水平保持穩定,且長期高於上證50和滬深300指數,在2020年9月成分股陸續納入部分互聯網和生物醫藥公司導致指數整體股息率有所下降,但是整體股息率依然高於滬深300指數。

中泰證券首席經濟學家李迅雷認爲,當前中概股和港股實際上已經是超跌了,超跌的因素比較復雜。

首先,去年开始,我國提出反壟斷和防止資本無序擴張,對房地產、醫療、教育、互聯網等行業中存在的諸多問題進行整治和規範,以實現公平競爭的營商環境和公共服務均等化的目標。這對過去投資中概股的投資者而言,有了一個預期差;其次,美國的SEC對中概股監管要求提高,如增加了對中國企業赴美上市的信息披露要求,將5家中概股公司列入暫定清單,甚至提出了審計方面的諸多要求,使得中概股退市風險大幅提升;第三,俄烏衝突之後,投資者擔心中國部分企業可能會受到制裁,又引發了股價下跌。

同時,港股也受到了中概股的拖累,在部分外資離場的影響下,出現了非理性下跌。李迅雷認爲,國務院金融委“316”專題會議,針對投資者擔憂的問題,均作出了正面的回應,基本消除了大家的疑慮。例如,提出我國證監會與美國SEC要加強合作和協商,爭取在對赴美上市的中國公司監管要求方面達成一致。對於互聯網平台企業、房企等如何規範發展及風險防範,也提出了明確原則和方案。因此,未來中概股和港股的走穩回升,也基本可以確定。

掌管華泰柏瑞南方東英恆生科技ETF基金經理在年報中表示,展望 2022 年的港股市場,仍然可能是均值回歸的一年,主要動力來自於政策預期和南下資金推動下的市場估值修復。

盈利方面,2022年隨着疫情的低基數效應退散,經濟增速中樞將小幅下移,企業的營收狀況將回落至正常區間。

估值方面,港股指數已經反映了美債收益率上行影響。作爲全球風險資產定價的錨,美債收益率上行也會在分母端對海外資產產生廣泛影響,對於港股估值也不例外。但當前港股由於風險事件的衝擊,估值調整已較爲充分,後續美債實際收益率上行對港股估值整體影響或將較爲有限。

此外,從流動性角度看,在國內寬松的貨幣環境和港股估值優勢下,南向資金有望先於海外資金流入。整體來看,港股市場有望出現跌深反彈的“技術性小牛市”。

責編:战術恆

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:底部反彈超20%!港股已經率先回暖,抄底資金獲利頗豐,技術性牛市即將开啓?

地址:https://www.breakthing.com/post/7584.html