今年上半年,以科技股爲主的納斯達克100指數創下有史以來最佳的上半年表現。幾乎所有的上漲都是由大約六家公司貢獻的,這導致許多投資者對這種上漲的不穩定性感到擔憂。

但Bloomberg市場分析師Vildana Hajric和Jeran Wittenstein表示,一些事實表明,在過去的18個月裏,市場沒有任何變化。當美聯儲加息引發經濟衰退擔憂時,主導市場的科技巨頭們遭到了重創,而在2023年,曾帶崩市場的幾家大型科技股一直在推動市場上漲。

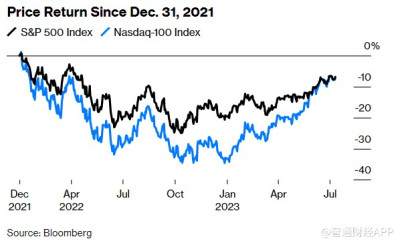

指數回報率反映這一情況:雖然納斯達克100指數在2022年嚴重落後於大盤,暴跌了33%,而標普500指數同期下跌19%,但從2022年初以來,這兩個基准指數的表現幾乎持平,都下跌了約7%。換句話說,如果投資者在過去18個月裏一直持有科技股,那么在經歷一段波動之後,持有的收益與投資標普500指數相當。

盈利預測在很大程度上解釋了這種轉變。根據Bloomberg Intelligence匯編的數據,經過去年的萎縮,標普500指數中最大的五家公司——蘋果、微軟、谷歌母公司Alphabet、亞馬遜和英偉達——的利潤預計將在截至6月的季度增長16%,並在接下來的兩個季度中加速增長。相比之下,該指數所有成份股的利潤預計平均下降約9%。

Laffer Tengler Investments首席投資官Nancy Tengler表示,她在去年秋天买入科技股時受到了一些批評。她表示:“它們都實現了強勁的盈利增長,但去年它們沒有得到回報,因爲所有人都在利用利率交易它們。”“我們知道我們將進入一個放緩的經濟,因此在經濟放緩的情況下,我們希望擁有的是可靠的盈利增長企業。”在投資者仍在焦慮地審視經濟數據,尋找衰退跡象的時候,大型科技公司卻奇怪地被視爲某種避風港。

所有這些都讓投資者回到了一個令人不安的境地。不僅納斯達克100指數僅由少數幾只股票驅動,而且這些公司也在主導標普500指數,就像2022年初一樣。七只市值最大的股票目前佔標普500指數總市值的28%,較年初的20%有所上升,目前總市值約爲10萬億美元。

很多人都在談論指數過度集中的問題。他們認爲,如果其中一兩只大型股出現問題,牛市就會迅速消退。但這也是一種很難避免的情況:標普500指數中排名前五或前十的公司幾乎總是佔據了該指數的很大一部分權重,因爲該指數是按市值加權的。B. Riley Wealth首席市場策略師Art Hogan表示:“過度反應從來不會給你帶來任何好處。事情幾十年來都是這樣運作的。”

歷史表明,少數幾家公司佔據了市場新增財富的大部分,這並不罕見。亞利桑那州立大學的Hendrik Bessembinder此前的研究顯示,在過去一個世紀裏,只有不到5%的股票貢獻了市場的大部分回報。他的新研究還發現,隨着時間的推移,超級明星公司的數量可能會減少。

根據BMO Capital Markets編制的1993年以來的數據,少數幾只股引領上漲並不是熊市即將到來的可靠信號。當五只最大的股票連續跑贏標普500指數之後,大盤往往會保持堅挺。

這並不是否認引領市場的股票現在看起來很貴。人工智能熱潮推動科技巨頭大幅上漲。最大的七家公司的平均預期市盈率約爲36倍。相比之下,標普500指數爲19倍。Crossmark Global Investments首席市場策略師Victoria Fernandez表示:“我認爲,這可能會开始成爲一些科技股的不利因素,並爲其他492家公司中的部分公司提供獲得一些動力的機會。”“我們希望繼續保持敞口,但我們希望更具战術性。”

Laffer Tengler Investments的Tengler表示,這段時期不是互聯網泡沫時期。她表示:“這些公司的市盈率不是泡沫峰值時期的150倍。”

選擇买入和賣出某只股票的時機是出了名的困難,這也是保持多元化投資的理由。幾乎沒有專業人士預見到大型科技股的反彈即將到來。傑富瑞策略師Steven DeSanctis和Jane Gibbons表示,大多數主動管理型基金在2023年之前對大型股的權重偏低,這也是大多數基金今年表現落後於基准的原因之一。

Yardeni Research創始人Ed Yardeni表示:“入市時機的問題在於,它不符合投資股票的基本理念,即股票確實是長期投資。如果你離場,你必須足夠聰明,才能重新入市。”

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:過去18個月 美股從“科技熊”到“AI牛”

地址:https://www.breakthing.com/post/77523.html