昔日“黑馬”樸樸超市,如何成爲盈利良好的“千裏馬”?

作者 | 金諾 編輯 | 鶴翔

出品 | 零售商業財經 ID:Retail-Finance

生鮮賽道近日熱聞不斷,先是京東被曝重啓前置倉、大概率對標“樸樸”模式;後是樸樸超市傳出明年或將衝擊IPO的消息。

援引《南方都市報》此前報道,樸樸超市已經引入審計團隊,在去年底就开始和各大投行接觸,並對外招聘CFO,籌備上市事宜。不過,樸樸超市對此暫無回應。

不斷推遲且撲朔迷離的上市傳聞,側面反映出樸樸超市上市一事所遭遇的阻力不小,抑或底氣不足。

面對始終未盈利的現實困境,樸樸超市另闢“即時電商”之路能讓投資人买账嗎?

01 上市推遲,融資難求

其實有關“樸樸上市”的傳聞由來已久,早在2021年前置倉兩大玩家叮咚买菜和每日優鮮成功上市之時,外界就將目光聚焦在了樸樸超市身上,但當時其官方表示暫時不方便回答是否IPO的問題。

2022年業內也有樸樸將在下一年(即23年)上市的傳聞,直至2023年過半仍無明確定論後,又繼續演變成了“下一年”。

樸樸超市“上市”傳聞一波三折,顯然這背後的難度不小。

生鮮業務切入的是居民一日三餐的高頻消費場景,因此被資本長期看好,且這一賽道早在十年前的融資數量一直不少,但在數年的優勝劣汰中,受困於生鮮行業居高不下的損耗率,大量實力不足的小平台被淘汰出局。

直至2020年後,生鮮電商業務因市場因素被“催熟”,消費者居家時長增多,一度讓社區團購成了當年的最熱風口,不少互聯網企業也紛紛加碼入局。

但互聯網大廠常見的燒錢打法在圍獵菜市場這一战中並不奏效,用虧損換規模的方式反而加速了社區團購的演變,兩三年間便使得這一業態從高峰跌落谷底。

賽道全面降溫後,一場殘酷的洗牌接踵而至。“老三團”中同程生活倒閉、十薈團業務關停;來勢洶洶的“新三團”中橙心優選停止運營,轉型採銷運平台“橙掌櫃”,美團優選也因業務虧損而調整運營策略。

2023年無疑成了決定生鮮玩家生死的“淘汰之年”。

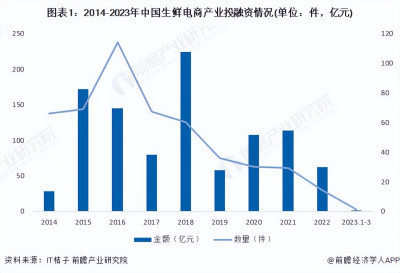

首先,賽道遇冷最直觀的體現就是資本熱情急轉直下。數據顯示,2022年我國生鮮電商產業投融資情況較上一年直接腰斬;截至2023年第一季度的投融資筆數也屈指可數。

截至2023年3月28日,國內生鮮電商產業僅發生1例投融資事件,且投融資金額只有 0.3 億元。

樸樸超市同樣面臨融資難求的困境。從時間順序來看,其前五輪融資均間隔一至兩年左右。而自2021年11月的战略融資後,至今再無任何資本動向。

由此可見,生鮮賽道的整體遇冷和樸樸超市近兩年再未拿融資的情況,或多或少打亂了其上市的正常步調。

畢竟資本不打逆風局,加之大環境的降溫,以及對生鮮電商平台的盈利要求日益嚴苛。

尚未全面盈利的樸樸超市,即使“流血”上市後也仍需依賴資本持續輸血。如今來看,樸樸超市不僅欠缺獨立成長性,帶給投資人的回報收益也都充滿着極強的不確定性。

02 尚未盈利,三大難題未解

根據最新消息,樸樸超市計劃全年开店70家。今年上半年,其新开門店數量共計30余家,維持了與上一年相似的拓店速度。

此外,據內部人士透露,樸樸超市的效率顯著改善,不僅毛利率提升至22%-23%,成本費用也有4%-5%的同比降幅,以及GMV達成220億左右的水平,這是其推行降本增效策略一年後的成效。

但是相較於明確的毛利率數據,樸樸超市的盈利能力始終撲朔迷離。

綜合現有消息,“明年或許實現盈虧平衡”“7成門店已經盈利”等說法雖然傳遞出向好的發展前景,但樸樸超市始終給自己留有退路:“要保持隨時盈利的能力,但不必有盈利KPI的包袱。”

這位來自福州的生鮮電商“黑馬”摸索7年至今仍未完全跨越盈利线,若推行一年的降本增效措施最終無法幫助其達成轉盈的目標,那么所謂的“降本增效”也不過是治標不治本。

就拿6月中旬收到納斯達克退市決定的每日優鮮來說,除了在經營層面有着嚴重的資金缺口外,有關前置倉模式的三大短板也始終制約其發展。

而客單價低、損耗率持高、毛利率難保證,同樣橫亙在樸樸超市衝擊IPO的徵途上。

一是上不去的客單價。

樸樸超市早期能夠快速實現福州市場70%的滲透率,離不开高強度的營銷獲客、搭配低價引流的手段。在用戶留存方面,尤爲依賴活動補貼的持續加碼。

相較於叮咚买菜、多多买菜等規模量級均差距過大的強勁對手,樸樸超市選擇在“配送時間”和“商品價格”方面揚長避短。不難發現,在其APP和小程序上仍設有“1分錢超級團”“清倉撿漏”“立減”等低價引流板塊。

由於商品價格相當“美麗”,甚至比线下超市要便宜不少,還能30分鐘免費送貨上門,吸引了不少價格敏感客群。

目標客群的消費屬性決定了樸樸超市很難將這些由生鮮賺來的流量,反哺到賺毛利的快消日百等標品上,上不去的客單價該如何實現業績的盈虧平衡?

二是下不來的損耗率。

生鮮行業無法繞开的痛點,疊加重資產的前置倉模式,損耗率居高不下是必然。

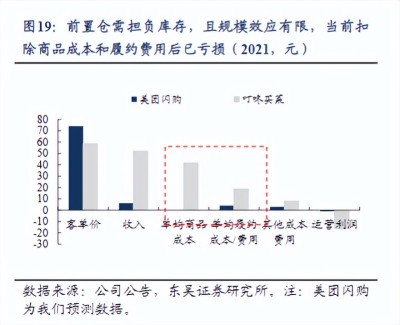

通過分析叮咚买菜$叮咚买菜(NYSE|DDL)$和美團閃購$美團-WR(HK|83690)$的收入成本,筆者認爲樸樸超市降低損耗率的方法應與美團閃購保持一致,即採用大倉模式拓寬SKU,用低價生鮮引流,而其他日用百貨才是拉動利潤空間的關鍵。

近年來,樸樸超市不斷擴大的前置倉面積以及轉型“即時電商”的策略都在展現這一點。

最初樸樸超市的前置倉面積在300-500平米,而後增大至800平米左右,到如今擴容到1500平米。SKU數量也從最初的3000個增長到超8000個,遠超其他前置倉玩家的配置。

從前置倉到即時電商的賽道轉變,無論是面對美團买菜還是美團閃購,樸樸超市的發展始終有天花板。

三是難以保證的毛利率。

想要靠低價生鮮引流實現有限的利潤空間,前提是規模效應。最新數據是,樸樸超市目前在全國6個城市不過400倉,相比之下美團买菜的自建前置倉數已經超過500個,樸樸所面臨的市場競爭相當嚴峻。

毛利率方面,叮咚买菜在22年Q4毛利率達到32.9%,這才首次實現了單季全面盈利。經過一年降本增效的樸樸超市,目前毛利率也不過23%,距離實現全面盈利恐怕還有很長的路要走。

03 上市並非最優解

“變大”的前置倉雖滿足了樸樸超市擁有更豐富SKU的可能性,但同時也致使其拓倉成本上漲,進而影響拓城進度。

自2016年成立以來,樸樸超市先用三年時間在福州當地站穩腳跟;2019年拓展至珠三角地區,自稱爲“科技公司”的樸樸最先瞄准的是具有互聯網基因的深圳,然後是廣州;2021年拓展武漢、成都和佛山三城。

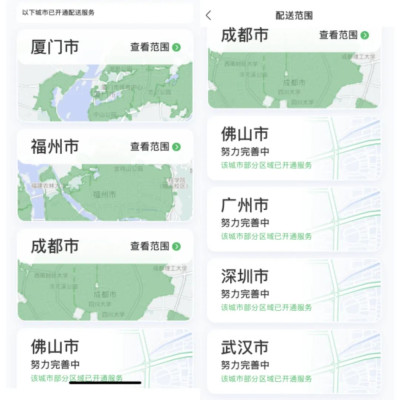

7年累計拓城7座,樸樸超市的整體發展並不快。不同城市還存在配送服務差異,如下圖所示,廈門、福州、成都三城擁有全城服務範圍,而其他四城僅部分區域擁有配送服務。

對比晚一年成立卻已拓城25座的叮咚买菜,拖着大倉前行的樸樸超市,邁着又慢又笨重的步伐。

若加速進程,那么燒錢在所難免。大額融資、上市集資等途徑,或許能解燃眉之急。畢竟供應鏈優勢想在鞭長莫及的異地發揮出來,還得靠源源不斷的資金作爲支撐。

筆者認爲,樸樸超市相對較慢的拓展速度讓其錯過了最佳上市期,而相對狹隘的盈利空間則無法爲資本市場創造更多的想象空間。

對於樸樸超市而言,上市的意義究竟爲何?若資本輸血後卻持續負向資金流,那么上市也不過是噱頭大過於實質,每日優鮮就是最好的案例。

從上市到瀕臨退市,每日優鮮僅花了兩年的時間。

彼時的每日優鮮風光無兩,手握10輪融資,總融資額超過了110億元,IPO預估市值甚至達到了32億美元。如今,市值縮水99%。

每日優鮮的大潰敗證明了,在沒有盈利能力實現自我造血,也沒有健康的財務狀況以支撐可持續發展的前提下,上市不是成功的終點,反而是飲鴆止渴的不歸路。

反觀樸樸超市,面對尚未盈利的尷尬局面,加碼即時零售是其迫不得已尋求的第二條出路。

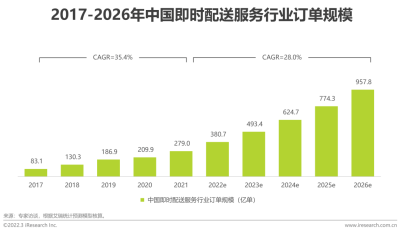

即時零售正處風口。艾瑞咨詢報告數據顯示,在2021年-2026年即時配送服務行業訂單規模復合增速預計將達28%。

相比前置倉模式,即時電商的路更不好走。樸樸超市如今的對手除了傳統的生鮮電商,還有美團閃購、京東到家等即時零售領域的成熟玩家。

長板無法盈利,短板毫無勝算,樸樸超市“即時電商”之路贏面很小。當久了“黑馬”的它,該如何在上市前逆襲?

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:樸樸超市“上市”之路爲何一波三折?

地址:https://www.breakthing.com/post/77611.html