與國內多數銀行的上市路徑不一樣,廈門國際銀行選擇先行推動香港全資子公司——廈門國際投資在港上市。

文/機構投資家 阿恆

近日,廈門國際投資向港交所提交上市申請,所募集的資金將主要用於強化境內外附屬機構的資本基礎。

公开資料顯示,廈門國際投資是一家在港澳均擁有法人附屬商業銀行,通過集友銀行和澳門國際銀行等下屬子公司在中國境內外提供以銀行業務爲主,以金融科技爲輔的綜合金融服務。

值得一提的是,廈門國際投資是此前屢屢被傳衝擊上市的萬億城商行廈門國際銀行的全資子公司。一直以來,廈門國際銀行始終堅持“以內地爲主體、以港澳爲兩翼”的战略布局。“一體”指的是廈門國際銀行,“兩翼”則是澳門國際銀行和集友銀行。因此,此次廈門國際投資香港上市,也被市場解讀爲借道子公司上市。

營業支出連年增長 淨利被拖累

廈門國際投資除設有多家代理人公司、物業投資公司外,亦是廈門國際銀行對集友銀行、澳門國際銀行的持股主體,持股比例分別爲69.63%、49.04%。

招股書顯示,廈門國際投資在港澳均擁有法人附屬商業銀行,旗下有集友銀行和澳門國際銀行等下屬子公司。

截至2022年底12月31日,集友銀行在香港共有24間本地分行,覆蓋香港18個行政分區中的15區。目前,集友銀行武漢分行、濟南分行在積極籌備。未來,該行還規劃在東南亞設立機構,將華僑金融服務的觸角從境內沿海、香港、澳門兩岸三地向東南亞等華僑聚集地輻射。

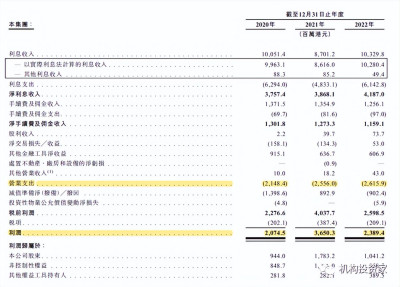

從經營層面來看,2020年—2022年(簡稱報告期),廈門國際投資的營業收入分別爲58.28億港元、57.01億港元、61.23億港元。其中,粵港澳大灣區是廈門國際投資營業收入的重要來源,同期對總營收的貢獻佔比分別爲92.1%、91.1%及84.6%。

淨利潤方面,報告期內分別爲20.75億港元、36.5億港元和23.89億港元。可見,2022年廈門國際投資出現了增收不增利的情況,利潤同比2021年大幅下降了34.55%。

廈門國際投資的淨利潤承壓下行的原因可能與連年增長的營業支出有關。比如,2021年,廈門國際投資營業支出爲25.56億港元,較2020年的21.48億港元增長18.99%。2022年,廈門國際投資繼續增加开支,營業开支合計26.16億港元,同比增長2.35%。

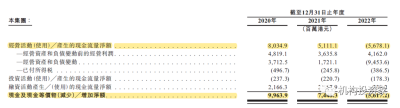

隨着營業支出的增長,廈門國際投資的現金流也備受考驗。毫無疑問,現金流對銀行日常經營展業活動起到至關重要的作用,但近三年中,廈門國際投資的經營活動產生的現金流量淨額持續下行,到2022年末該數值已爲負。

招股書數據顯示,報告期內,其經營活動產生的現金流量淨額分別爲80.35億港元、51.11億港元、-56.78億港元;各期末現金及現金等價物淨額分別爲99.64億港元、74.48億港元、-56.17億港元。

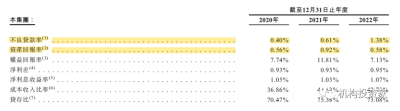

利潤大幅下滑、營業开支耗用大量現金流也直接導致了廈門國際投資的資產回報率從2021年的0.92%下降到2022年的0.58%。

從資產質量上看,截至2022年末,廈門國際投資總資產約4194億港元,其中於粵港澳大灣區總資產爲3759億港元,佔總資產比重高達89.63%。

從粵港澳大灣區整體經濟穩健增長發展形式來看,廈門國際投資的不良貸款率理應有所下降,但現實並非如此。

招股書數據顯示,廈門國際投資的合並口徑不良貸款率自2020年起逐年走高,2020年僅爲0.40%,2021年有增長0.21個百分點至0.61%,而到2022年卻增至最高點1.38%,較2020年增長超3倍。但總體上還是可控。

拆分來看,廈門國際投資的合並口徑不良貸款率行業集中度較高。其中,旗下的集友銀行和澳門國際銀行在物業开發及建築業的不良率增長。

比如,2020年,集友銀行在物業开發及建築業務上無任何不良貸款。但2021年因內地房地產市場开始衰退,集友銀行建築業不良率高達23.22%,2022年不良率雖有所下降至19.08%,但仍遠高於行業均值,於此同時,其物業开發的不良率也隨之升至10.13%。

母公司廈門國際銀行業績情況幾何?

作爲我國首家中外合資銀行,廈門國際銀行也是唯一一家在內地、香港和澳門三地同時具有法人銀行機構的城商行。廈門國際投資旗下的集友銀行和澳門國際銀行正是其“兩翼”布局的核心。

2023年第一季度,廈門國際銀行實現營業收入35.7億元,同比下滑15.11%;淨利潤實現13.23億元,同比下滑3.43%。

拆分營收結構來看,其利息淨收入持續下降,2023年一季度實現利息淨收入同比下降27%至27.77億元,佔營收近80%,與之相反的是,佔比不足12%的手續費及傭金淨收入卻同比大幅增加957%至4.12億元。

資產規模和存貸款總額方面也算可圈可點,截至2022年末,廈門國際銀行資產總額爲1.09萬億元,同比增加8%;貸款總額爲615.35億元,同比增加9%;存款總額爲6922.03億元,同比增加4%。

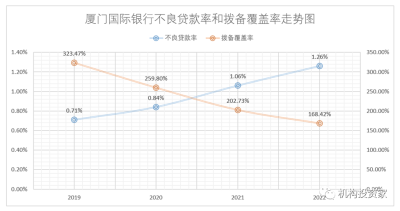

雖然以上兩項指標均保持增長,但廈門國際銀行不良貸款率卻連續三年持續走高。2019年-2022年不良貸款率分別爲0.71%、0.84%、1.06%和1.26%。

亦或是廈門國際銀行對不良貸款率的放松把控,使得其撥備覆蓋率連年跟着下行,由2019年的323.47%降至2022年的168.42%,累計下降155.05個百分點。

可見,在“兩翼”的業績波動下,廈門國際銀行未能依靠“主體”來規避業績整體表現平平,資產質量一直不佳等一系列下行之勢。

頻發內控問題,或成IPO路上絆腳石

事實上,作爲廈門國際投資的母公司,廈門國際銀行一直頻收巨額罰單,一年半時間被罰超3000萬。

5月19日,廈門銀保監局連开18張罰單,其中廈門國際銀行赫然在列,不僅違規案由高達21項,涉及前中後台,而且處罰力度最重,被廈門銀保監局沒收違法所得約15.74萬元,處以罰款1381.49萬元,共計1397.23萬元,並對相關10余名涉案人員處以警告或罰款10萬元。

很顯然,廈門國際銀行在合法合規展業中存在的問題不小,但這也不是近年來其唯一因內控問題被推至風口浪尖。

比如,今年1月,廈門國際銀行龍巖分行、漳州分行、龍海支行等分支機構分別被處罰295萬元、100萬元、50萬元,相關責任人被給予警告。違法違規問題包含向借款人轉嫁抵押評估費用和抵押物財產保險費、貸款貸前調查不盡職、流動資金貸款貸後管理不到位等。

僅過一個月後,廈門國際銀行北京分行在2月份又因12項違規行爲,被北京銀保監局罰款810萬元,同時13名相關業務負責人累計被罰款60萬元。

事實上,這只是廈門國際銀行合規問題的冰山一角,近兩年其屢屢被罰更是屢見不鮮。

據《機構投資家》梳理後發現,2022年以來廈門國際銀行已收到8張罰單,被罰款總金額高達約3036.49萬元。其中,2022年廈門國際銀行被罰金額達2226.49萬元。

可見,這一系列罰款的背後,直指廈門國際銀行內控合規問題。亦或是內控頑疾積壓已久,可能也是其此前IPO屢屢受挫的重要原因。

而復盤此前廈門國際銀行衝刺上市之路,從早在2007年提出A股上市計劃而因當時合資銀行身份而受阻,到2016年因老股東福建發展高速突然決定放棄增發而導致再次發起的IPO進程“流產”,再到如今換子公司徵战港交所,其想上市迫切之心不明言表。

但二級市場規律告訴我們一個道理:財務指標並不是投資者對於其價值的唯一考量,投資者更加看重金融企業內部治理和風控能力衍生下的成長性,若一家金融企業缺乏這些能力,即便能保持盈利,上市後也難以給投資市場講出好故事。

從這個維度來看,短期內“子母公司”更應該提高內部風控能力,發揮長久以來積累的境內外用戶基礎數量飛輪效應,打造符合監管要求的高質量服務體驗,以服務穩住收入,在提高內功的同時,向外拓展。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:屢屢徵战IPO的廈門國際銀行,“換道”子公司上陣

地址:https://www.breakthing.com/post/78529.html