作者 | TheBigPicture

數據支持 | 勾股大數據

Bumble現有的三款App

“愛情是兩個不同的身體裏住着同一個靈魂”——亞裏士多德

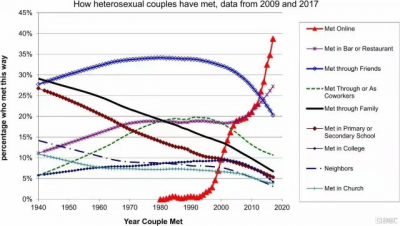

09-17年相識和約會方式變化

來源: Michael J. Rosenfeld, Reuben J. Thomas, and Sonia Hausen

上圖來自PNAS2019年收錄的一篇社科論文,講述當代美國異性戀配偶是如何相識的。其中的紅线就是通過互聯網結識的關系已經超過了40%的佔比,超出了第二名的餐廳酒吧。所有傳統(也不傳統了,基本都是在2000年佔比達到高點)的認識途徑:工作搭檔,朋友介紹,家人介紹,鄰居,各階段同學,教會等途徑全部大幅下跌。

根據The Knots在2021年進行的5000+對配偶調查顯示,現實中每4對訂婚的配偶中就有1對是互聯網撮合的。其中Tinder(Match group)撮合了27%,Bumble撮合了23%,Hinge撮合了21%。

根據管理咨詢公司OC&C的估算,美國加拿大的網絡交友市場有4400萬的MAU,市場規模(TAM)達20億美金,是全球(非中國,下同)最大的线上交友市場。而全球MAU約1.9億,代表總TAM53億美元。OC&C預測未來5年的北美线上交友市場CAGR爲11%,從20億增至34億,全球市場CAGR爲13%,從53億增長至99億。其中Freemium模式(免費增值模式:免費版本獲客,應用內嘗試變現)的細分市場兩地增速則更高,分別爲16%及18%。

01 交友app與一般app有什么不同?

在我沒深入研究Bumble之前,我有一個大大的疑問:如果大部分交友app用戶是爲了尋找穩定伴侶的目的而使用的話,那么交友軟件一旦促成一段穩定關系,就會損失兩個MAU,公司如何留存用戶?這對公司的執行力就是個悖論:你的產品體驗越好,你的用戶流失越快。而互聯網經濟遲早也要追求客戶留存,因爲客戶的生涯價值要足夠大才值得燒錢獲客。我們看看做的最大的科網業態的公司,不論是美國的亞馬遜,奈飛,臉書,還是中國的騰訊,美團,抖音,各電商平台,無一例外需要長期留存用戶。

在背負這個“悖論”的經營環境下,交友應用如果仍然能夠成功,可能有如下幾個突破口:1. 獲客成本是否極低?2. 單用戶價值是否極高?(即使生涯不長)3. 是否有某些人口學特徵的人群用戶?(年齡?)以及4. 是否有低基數效應?行業變現是否仍在早期?國際化是否仍在早期?等等。我們帶着這個疑問繼續研究這個行業和這家公司。

02 Bumble公司及產品歷史

說到Bumble就不能不提世界上最大的交友應用开發公司Tinder(母公司Match.com,代碼)。Tinder就是首創向左向右劃表示興趣方式的交友應用鼻祖。

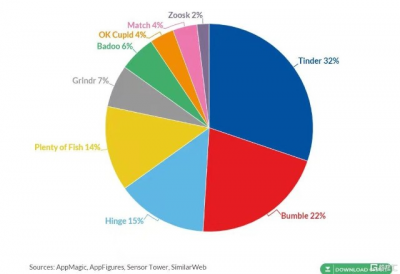

交友軟件市佔率概況

來源:www.businessofapps.com

Bumble的兩位創始人俄羅斯互聯網連環創業者Andrey Andreev和Tinder的聯合創始人Whitney Wolfe Herd。先講俄羅斯人。

Andreev是第一批的俄羅斯互聯網連環創業者。他的早期創業公司包括世紀之交時代的售賣計算機產品電商網站,追蹤網站訪問者的軟件,以及2002年創立的线上廣告精准營銷公司Begun,在2003年底他就已經賣出了Begun公司的80%股權給俄羅斯投資公司Finam(04年賣掉了剩余股權)。這筆交易爲他積累了第一桶金,讓其在2004年向线上交友業務賣出了第一步。

他在俄羅斯發布了Mamba網站(當時Match.com,現在的Tinder的母公司是世界上最大的交友網站),業務模式是免費使用,但可以付費使得自己的信息置於較高的位置(購买廣告位)。Bamba沒多久就又獲得了Finam的垂青,出資2000萬美元买入了9成股權,不久後Andreev又賣出了全部剩余股權。Andreev搬到英國倫敦居住,在2006年开發出了Badoo,主要針對歐洲市場的交友網站。

隨着iPhone帶領的移動互聯網興起,2010年Badoo發布了第一代移動端app,注冊用戶從2000萬飛升至一億(多數在歐洲與拉美市場)。Badoo延續了Bamba的傳統Freemium模式玩法:免費注冊使用,伴隨用戶自愿支付小額使自己的信息短時間內置於較顯眼位置。

2010年代Match.com所有會員都是付費制,35美元起的月費。從2010年發布至2012年主要競爭對手Tinder出現之前,Badoo一直突飛猛進,產品主打真誠關系,即嚴肅且較長期的關系(對比Tinder),且免費功能較多,用戶篩查嚴謹等產品特色吸引了一批忠實用戶。從2010年的1億注冊用戶已經躍升至超過4.5億(仍然沒怎么進入美國市場)。

Andreev和Wolfe Herd的交集發生在2014年。作爲Tinder創始成員的Wolfe Herd跟其前男友和前老板聯合創始人Justin Mateen和Sean Rad鬧不合,涉及性別歧視,威脅等,甚至鬧上法庭。最終根據不確實的來源Tinder和Wolfe Herd以100萬美元和解(但是竟然沒有籤反競爭條款!草率!)雄心勃勃的Wolfe Herd尋求逆襲的機會,找到了Andreev。兩者一拍即合,創造出了Bumble這個爆款app。

在創立Bumble過程中,在官司期間主動找上Wolfe Herd的是Andreev,尋求合作;將Bumble打造成一款以女性爲中心的應用也是Andreev的點子(Bumble必須由女性發出第一條消息,是產品的最大特色);最重要的是出資大頭也來自Andreev,他出了近8成,而Wolfe Herd佔2成股權。

然而,諷刺的是Andreev的公司長期以來一直受到員工及高管關於性別歧視,女性壓抑,種族等問題的控訴。十年來的例子就不一一列舉了。高管也頻繁離職。根據媒體福布斯的調查,11位高管中僅3位在Badoo待超過16個月。這家公司的文化有多毒可見一斑。雖然當時Badoo不依賴外部資本,但管理層的頻繁動蕩也影響到了公司的持續執行力。終於,在2019年,Andreev決心賣出自己的所有股份,套現離場。當時Match Group發出了10億美元的收購價,很快就被Blackstone黑石集團的30億美元報價超過。

2021年2月,Bumble在納斯達克上市,IPO價43美元,市值達到48億美元,上市首日股價收盤70.31美元,市值上漲63%接近80億。31歲的Wolfe Herd成爲史上最年輕的白手起家女性十億富翁。

隨着近期市場下跌,Bumble的股價也跌到了28.95,普通股市值降到了37.5億美元(有些財經網上報的54億左右的市值是普通股加黑石持有的pre-IPO common units, 這些common units 可以一比一轉換成普通股)。

03 季度經營與財務指標

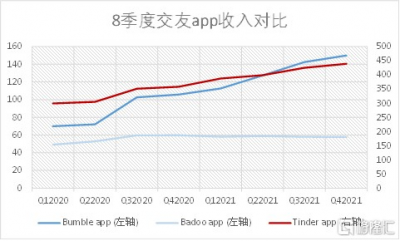

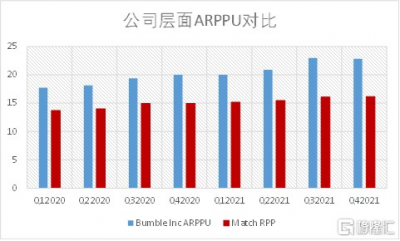

上面兩圖是Bumble旗下兩款主要應用Bumble、Badoo(其他一些小衆app也被並入Badoo合並報)以及Tinder三款應用的收入趨勢圖(8個季度),以及Bumble以及MatchGroup兩家公司層面的收入對比圖(12個季度)。

從這些數據我們可以看出:Bumble公司的增長引擎是Bumble應用,Badoo並無法產生收入增長;Bumble app增速高於公司整體收入增速;Tinder app是Match增長引擎,但Tinder增速與MatchGroup公司層面幾乎一致;Bumble在過去12季度或者8季度收入增速均高於Match Group。

App:Bumble app收入對比8季度前增114%,Tinder同期增47%,Badoo同期僅17%;

公司:對比8季度前,Bumble收入增75%,Match增48%;對比12季度前,Bumble增87%,Match增73%。

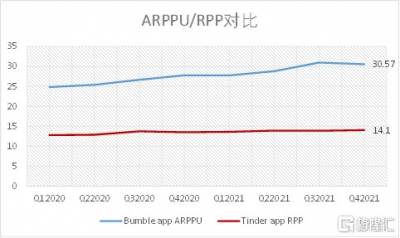

兩家公司對付費用戶統一了運營指標,雖然名稱不同:Bumble使用的是ARPPU(讀作啊批普,Average revenue per paying user),而Match使用的是RPP(Revenueper payer)。ARPPU/RPP統計的是單月付費用戶付費額。使用ARPPU而不是ARPU的意義在於,交友應用行業的付費率仍處在低水平(僅約10%的用戶付費)。在八個季度間,Bumble公司的ARPPU提升了29%,而同期Match的RPP僅提升18%。

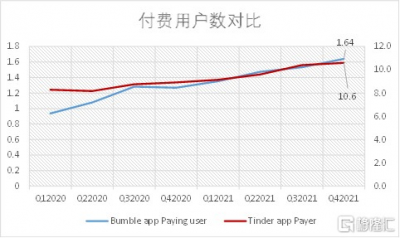

接下來看競品直接對比:Tinder app對Bumble app:

上面兩圖顯示作爲兩家公司的主力產品,Bumble app的付費用戶數增速與ARPPU兩個指標均勝於Tinder app。其中,付費用戶數8個季度間Bumble app增加75%,而Tinder僅增28%。ARPPU方面,8個季度間Bumble app增56%,而Tinder僅增12%。

付費用戶數增速*ARPPU增速=營收增速。

因此,Bumble的付費用戶數增速與ARPPU增速都遠高於Tinder,造成收入增速差異更大(上文提到8季度總收入Bumble app 114% vs Tinder app 47%)。值得提到的一點:Match Group從2021年2季度开始更改運營數字呈報慣例:從2021年2季度开始主要披露RRP而不是ARPU,同時公司的季度經營數據以全球區域劃分,而不以產品劃分。

通常,當公司頻繁更換數據披露習慣的時候,比較容易暗藏貓膩。那么Match的這個舉動是否有呢?我認爲有一點令投資者不舒服的地方,如下:按地域劃分數據本身並無問題,但是區域表現對投資者的意義不如產品數據。因爲不論是亞太,歐洲或者美國,付費用戶支付的費率很接近。

這個與互聯網廣告媒體公司不同,美國單用戶廣告價值遠高於其他市場。交友應用並非如此。Match選擇使用區域數據對比呈現,是一種宣傳靚麗數據(亞太區增速),規避低增速數據(ARPU)的嫌疑。

另一點,雖然將ARPU調整成跟Bumble一致的ARPPU披露,但在季度的表格中並不呈現按應用劃分的ARPPU與用戶數。從2021年2季度开始,Match對Tinder app的數據披露不再放入數據表格,而是在股東信中一句話帶過,其中app付費用戶數仍披露,但是app的RPP則僅披露一個同比增速,需要投資者收集2020年的季度數據之後自己算。這是讓我感覺不舒服的地方。

成本項

Bumble的收入成本有哪些?主要是蘋果和谷歌應用商店的過路費,其他付費渠道的支付平台費,租用數據中心的租金電費人工,以及行業特有的:客服,調解,欺詐偵測等各項成本都在收入成本項中。Match的收入成本也是這些項目。

從上圖可以看出Bumble的成本率長期在27%上下(即毛利率73%),但是Match的成本率確一直趨升。在2021年3季度,財報納入了6月底完成的對韓國視頻社交平台Hyperconnect的收購。由於視頻和直播成分的增加,增加了服務器成本。而在收購之前的成本增長,則是因爲旗下PlentyofFish產品的視頻元素增加了公司整體的服務器成本。

營銷开支

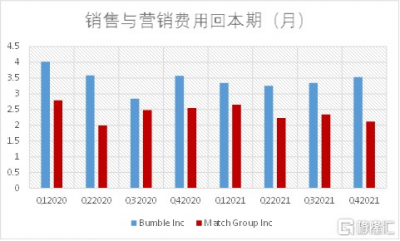

Bumble按費用率比Match在營銷上花的更多,費用率在29%,而Match僅花收入的17%在營銷上。而在獲客效率上兩家公司都展現出極高的轉化率。如回本期這張圖所示,兩家公司每年(季度費用*4)的營銷費用只需要每個付費用戶的2-3.5個月的消費就能覆蓋。

分析至此,我們差不多可以回答开篇的問題:交友軟件每促成一對穩定關系,就會損失兩個MAU。這樣的業務吸引力在哪裏?答案的大部分都包含在上面的數據中:總用戶數並不是交友行業的重要運營指標,付費用戶才是。而針對付費用戶的提價能力隨着品牌爲用途提供的價值創造力,議價能力極高。營銷費用的回本很快,在業態成熟後,每年的營銷費用可以用兩個月的收費回收,即營銷开支可以維持在營收的百分之十幾甚至更低,經營槓杆超高,自由現金流造血能力強。而最重要的一點是:

04 總有人正年輕

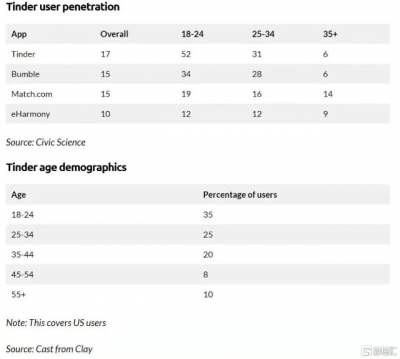

上面兩表是我在Business of Apps上摘出來的,原文是《Tinder Revenue and Usage Statistics》,作者MansoorIqbal。我們拿上表中Bumble的一行:用戶整體在年齡層的滲透率:總體15%,18-24歲人群滲透率34%,而25-34歲的滲透率是28%,而35+人群的滲透率則僅6%。Tinder的用戶群按人口學來分則更加年輕一些。而下表則是Tinder用戶中個年齡層的佔比,其中35歲以下人群佔了60%。

交友軟件有強烈的社會關系與年齡屬性。在未婚或未結成穩定關系的人群中,交友軟件的滲透率高得驚人。舉個例子作對照:強如剛需到不能再剛需的喫,外賣的滲透率在中國也就不到20%(佔餐飲總消費),就算美團拿下整個市場,滲透率也就不到20%。

隨着經濟的發展,自然會有更多的人可以消費不做外賣的中高級餐廳,但你會因爲外賣餐廳少了一個顧客覺得外賣生意失去增速嗎?不會。因爲作爲社會整體,總有人要喫中低檔食物。交友軟件也一樣:總有人正年輕,總有人在單身。不論是Bumble的4.5億總用戶數也好,還是其中的一成的付費用戶也好,兩者都有巨大的成長空間和極高的天花板。

如果說互聯網裏面有比較接近的業態對比,交友更接近付費遊戲,而更不像電商和廣告。在海外擴張過程中,交友軟件的本地化成本非常低,因爲作爲平台不需要負責內容生產,直接輕微調整價格就行。而各個區域之間的用戶價值相差並不大(不像臉書美國一個用戶值15美元,而一個亞洲用戶只值1.5美元)。對比電商和廣告,交友與遊戲的海外擴張成本相對非常低,沒有太大地域性。

05 Bumble爲什么做的比Tinder好

我們在上文已經看到了Bumble不論是付費用戶數增速還是ARPPU增速逗比Tinder強得多。這裏面的原因是什么?先說錯誤答案:Bumble基數小,規模小所以增速快。Badoo規模大,增速基本停滯,遠小於Tinder。不論是Bumble還是Tinder,兩者都遠沒有達到天花板,所以不是規模影響增速。

根據Bumble自己的數據,Bumble app上女男比例比行業平均高出30%。而Tinder上的女男比率如下表:

(來源:Business of Apps)

在美國市場,女男比例是1比3,而在英國是1比9。Bumble是一個以保障女性體驗爲核心價值的公司,並以此信條來構建一系列的產品。創始人和CEO自己也是女性。我當然更相信Bumble可以給女性不論是安全性,過濾不良信息方面等做得更好。

舉個更直接的例子,如果有一家酒吧裏面的客人女男比例是1比9,不論你是男還是女,你都不會愿意光顧這家酒吧的(直的假設)。而這家女男比率1比9的酒吧就是Tinder,隔壁那家1比1的酒吧就是Bumble。光這一點就足夠贏了,裏面賣果汁也贏。

06 成長驅動因素

未來公司的收入驅動因素有下面幾個:付費用戶數增長,ARPPU增長,用戶年輕化下移,國際用戶擴張。

在今年二月,Bumble收購了法國的新興GenZ用戶交友應用Fruitz。由於交易規模不大,公司沒有透露交易細節。Fruitz是一個吸引Z世代年輕人爲主的交友應用。App用一種水果來代表用戶希望尋求的關系種類,從而避免用戶之間不想被標籤化的尷尬,也避免了尋找短期和長期關系的用戶錯配浪費時間,從而提高整體用戶體驗。

當然,Bumble的收購未必僅僅看中了產品的功能,別後的年輕,國際用戶群體可能具備策略價值:Fruitz在法國的蘋果應用商店排名免費榜第四名,在主要西歐國家也在良性成長中。(法國,荷蘭,比利時,瑞士,西班牙以及北美的加拿大)。管理層表示對Fruitz的管理團隊和公司觀察已經數年,此次的战略協同效應很好決定出手。公司並無意將公司發展成一個擁有十幾個交友app的公司(暗示Match)。

07 估值粗算

雖然公司已經有自由現金流,並且淨利潤也接近盈虧平衡點(不要算2021年的淨利潤,因爲今年的淨利潤反映了一次性的遞延稅項幫助4億多美元,將這部分扣除公司仍然在淨利潤層面處於接近打和。因此你看到的財經網頁的十幾倍歷史市盈率也沒有參考意義)。

所以我們只能粗略計算一些遠期盈利,不用DCF來進行詳細估值。

我們將公司分成兩部分,一部分是成長引擎Bumble App,另一部分是Badoo app及其他拖油瓶。不算Fruitz的貢獻或者任何未來的潛在收購。

預測期5年至2026年底。

Bumble app: 付費用戶數增速CAGR=20%,ARPPU增速CAGR=10%,兩者相乘,Bumble 收入增速CAGR=32%;

Badoo and others: 付費用戶數持平,ARPPU增速CAGR=5%。(貨幣化的增長比用戶增長簡單。如果假設Badoo已經過了景氣期,維持現有用戶數不增長,但是根據公司整體漲價策略,仍能有一定程度的變現率,5%增速合理保守,已低於過去幾年的增速)Badoo收入增速CAGR=5%;

成本率=27%,無變化;

銷售與營銷費用率下降至20%(仍然高於Match Group現在的17%),研發與行政开支合共20%。上述各項都不計入折舊與攤銷,因此是扣非基礎的經營利潤。各項成本加費用總和67%,即扣非經營利潤率33%。

以此經營利潤率估算,2026年的收入爲:Bumble 5.32億*132%^5=21.3億,加Badoo 2.33億*105%^5=2.97億;兩者合共24.3億。24.3*33%=扣非EBITDA=8億美元左右。

以目前市值53.6億美元計算,相當於2026年扣非EBITDA的6.7倍。如果我們將這個8億EBITDA折現至2022年底(WACC=8.6%, Bloomberg)2022年折現扣非EBITDA=5.75億。以此計算相當於9.3倍。

簡單對比一下,Match假設未來5年是15%的增速(用戶增,RPP難增),5年後的收入翻倍至60億美元,扣非EBITDA率同33%,扣非EBITDA=19.8億,現市值308億相當於2026年扣非EBITDA的15.5倍。我認爲也不貴,但是基於基本面和成長趨勢,Bumble比Match顯然更值得關注。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Bumble:非一般交友應用

地址:https://www.breakthing.com/post/7855.html