投資策略

海外流動性擾動進入空窗期,市場核心矛盾及變化仍在國內,當前市場估值低位,國內經濟悲觀預期有待修復,市場或仍會有結構性機會。當前7月美聯儲加息25BP預期已較爲充分,短期美聯儲緊縮預期受通脹、就業等基本面數據影響較多,但三季度美國通脹在3%水平企穩,而非延續前期回落趨勢,由此後續緊縮預期可能仍會反復。國內在疫後脈衝透支效應衰減、內生增長動能修復、庫存周期見底的共同作用下,三四季度經濟或將環比修復。當前經濟修復仍不穩固,居民和企業資產負債表收縮行爲並沒有明顯變化,仍需托底型政策加碼予以呵護,7月政治局會議窗口,市場或仍能圍繞政策博弈而有所表現。

關注行業上,建議保持均衡以應對市場輪動。科技或因交易問題而呈現“高低”內部輪動,消費(白酒/醫藥/醫美/保險)和地產鏈(廚電/消費建材/家裝家居)等順周期板塊或受益於政策博弈下的預期修復,匯率和外資轉好而迎階段性反彈。中期來看,經濟弱復蘇下,數字經濟、機器人、航天航空、半導體、創新藥等科技成長是自主可控發展的重要領域,值得中長期保持關注。

市場回溯

耶倫發聲緩和地緣政治關系、美國6月CPI降至3%,緩和緊縮預期驅動美債利率回落、美元指數跌破100關口,外圍風險緩解帶動人民幣匯率強勢升值、北向資金大幅流入,本周A股市場震蕩上行,滬指上攻至3238點。本周主要寬基指數全面上漲,其中上證指數、創業板指、滬深300和國證2000漲跌幅分別爲1.29%、2.53%、1.92%、0.24%。

風格方面,各風格板塊內呈現分化,成長整體相對較好。具體來看,金融板塊中,銀行、非銀金融分別上漲2.71%、1.77%,而房地產下跌-1.53%;成長板塊中,票房數據景氣帶動影視院线走強,疊加Meta將發布AI模型商業版本的消息刺激,傳媒、電子漲幅居前,通信、電力設備及新能源、計算機均錄得漲幅;周期板塊漲跌不一,受習近平主席強調推動能耗雙控逐步轉向碳排放雙控的政策利好提振,石油石化、化工、有色漲幅居前,地產鏈行業相對疲弱,其中輕工制造下跌-1.52%;消費板塊表現分化,出口數據回落、PPI延續走低反映基本面仍弱,食品飲料大幅上漲3.02%,而家電、汽車分別下跌-0.32%、-0.22%。

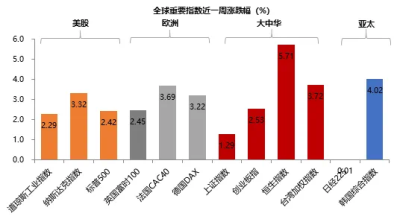

美國6月整體CPI降至3%,環比創下2021年8月以來最低單月漲幅,主要分項普遍回落,加深了市場對於下半年通脹回落速度將進一步加速的預期,十年期美國債利率自4%快速降至3.8%附近。隨着緊縮預期的降溫,本周美國股市全面上漲,其中納斯達克指數上漲3.32%,標普500上漲2.42%,道瓊斯工業指數上漲2.29%。歐洲股市表現優於美國,英國富時100上漲2.45%,德國DAX上漲3.22%,法國CAC40上漲3.69%。亞太市場普遍上漲,其中恆生指數上漲5.71%、台灣加權指數上漲3.72%,韓國綜合指數上漲4.02%,日經225上漲0.01%。

估值面

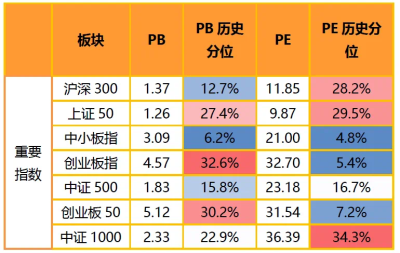

近一周寬基指數估值全面上漲,其中大盤權重指數表現優於中小指數。具體看,滬深300、上證50的估值分位分別上漲3.8%、4.8%,而中小板指、創業板指的估值分位分別上漲0.9%、1.5%,中證500、中證1000指數的估值分位均上漲1.0%。橫向比較看,當前多數寬基指數的估值分位水平仍處於30%以下的歷史低位區間。

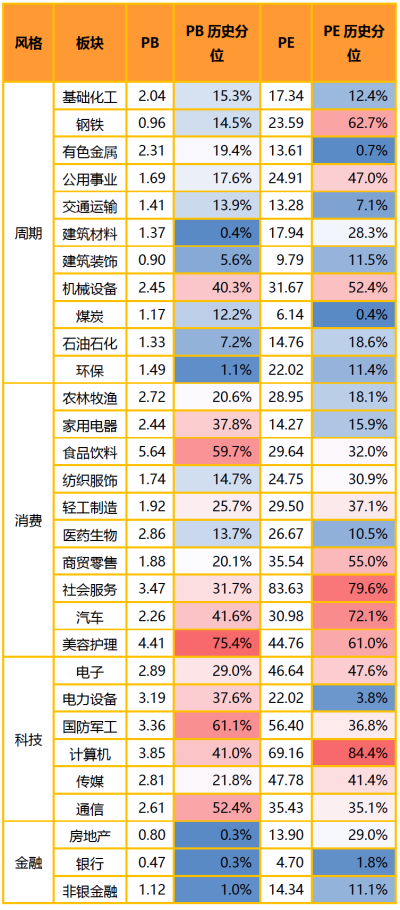

分板塊來看,本周各板塊估值水平普遍上漲,其中科技板塊的估值分位上漲幅度相對更大。具體來看,消費板塊中,各行業估值分位漲跌不一,食品飲料估值分位漲幅較大達4.7%,商貿零售、美容護理估值分位分別上漲1.5%、1.3%,其他行業估值分位小幅波動;周期板塊估值水平多數上漲,其中石油石化估值分位漲幅較大達2.5%,僅公用事業估值分位下跌0.4%,而煤炭由於本身處於低估狀態,其估值分位變化程度相對較小;科技行業估值水平普遍上漲,其中通信估值分位以2.6%的漲幅領漲,傳媒、電子估值分位均上漲2.5%,僅國防軍工估值分位下跌0.3%;大金融板塊估值水平多數上漲,非銀金融、銀行估值分位分別上漲1.4%、1.0%,房地產估值分位下跌1.1%。

注:1)單元格越紅,代表同期數值排名越高,反之越低;2)歷史分位取自2005年以來的歷史數據,表現當下估值所處歷史的位置,數值越高,所處歷史估值越高。

資金面&情緒面

本周美元指數下跌,帶動人民幣匯率升值。截至7月14日,美元指數收99.9633,周跌幅2.21%;美元兌離岸人民幣(USDCNH)收於7.1579,離岸人民幣兌美元升值1.03%。本周外資轉向大幅流入,北向資金單周累計淨流入198.44億(前值淨流出91.60億)。

本周市場交投活躍度與上周相比有所下降,A股日均成交額下降至0.86萬億的水平(前值0.89萬億);上證綜指、滬深300、創業板指換手率均有所擡升,其中上證綜指換手率60%、滬深300換手率40%,創業板指換手率121%。

要聞點評

(1)美國發布6月CPI、PPI數據。CPI同比 3.0%(前值 4.0%),預期 3.1%;環比 0.2%(前值 0.1%),預期 0.3%;核心CPI同比 4.8%(前值 5.3%),預期 5.0%;環比 0.2%(前值 0.4%),預期 0.3%。

整體CPI低於預期,主要分項普遍回落,預計下半年通脹回落速度將進一步,核心CPI也出現明顯降溫,環比創下2021年8月以來最低單月漲幅。從分項看,能源、食品基本穩定;機票、酒類產品、汽車租賃和醫療保險等類別的價格均環比大幅下降;二手車價格回落、住房價格漲幅收窄,是帶動通脹降溫的主要原因;剔除住房的核心服務通脹有所回落。CPI數據公布後,美股上漲、美債收益率下行,盡管物價漲幅回落使市場和決策者擔憂緩解,但由於通脹仍顯著高於美聯儲2%的目標,美聯儲大概率仍會在7月貨幣政策會議上加息。

(2)本周國內信貸、通脹、進出口等經濟數據密集發布。具體來看,6月CPI同比0.0%,預期0.15%,前值0.20%;PPI同比-5.40%,預期-4.98%,前值-4.60%。

總體看,6月物價延續超預期走弱,其中CPI、PPI同比均創2009年以來偏低水平;核心CPI同比漲幅繼續收窄。6月CPI同比持平,爲2009年以來第四低(2020年底、2021年初CPI階段性轉負),環比創近10年來同期次低,油價下行 肉類、鮮果、水產品等食品價格幾乎全线回落 房租偏弱等是主要拖累。核心CPI同比漲幅小幅收窄,衣着、家用器具等分項是主要拖累。PPI同樣低於預期,環比續創有數據以來最低,國際油價、有色金屬,以及國內煤炭、鋼鐵等價格回落 高基數是主要拖累。

(3)6月國內新增人民幣貸款3.05萬億,預期2.38萬億,去年同期2.81萬億;新增社融4.22萬億,預期3.22萬億,去年同期5.19萬億;社融增速9%,前值9.5%;M2同比11.3%,預期11.1%,前值11.6%;M1同比3.1%,前值4.7%。

總體看,新增信貸規模大超預期,結構也明顯好轉,但實際“成色”可能需更多數據交叉驗證。信貸方面,居民短貸規模延續多增,可能與同期居民出行改善有關;按揭貸款有所好轉,但與同期地產銷售數據明顯背離;企業中長貸連續11個月同比多增,並創同期新高,但同期BCI企業投資前瞻指數延續大降,地產、基建可能仍是主要拉動;票據衝量特徵緩解,主因信貸前置發力。社融方面,新增社融規模大超預期,主因信貸表現好於預期,專項債發行放緩、政府債券仍是主要拖累;存量社融增速較上月進一步回落0.5個百分點至9%。按美元計,6月出口同比-12.4%,預期-7.6%,前值-7.5%;進口同比-6.8%,預期-3.77%,前值-4.5%。

(4)6月出口再度超預期回落,高基數外,海外經濟走弱、出口價格回落等是主要拖累。

分國別看,對歐美日等發達經濟體出口降幅進一步擴大,對“一帶一路”沿线國家出口轉弱,對俄羅斯出口延續偏強;分商品看,機電產品出口仍略高於總體增速,汽車仍是亮點,消費電子偏弱,勞動密集型產品出口延續偏弱。

$金鷹科技創新股票(OTCFUND|001167)$

$金鷹醫療健康產業C(OTCFUND|004041)$

$金鷹核心資源混合(OTCFUND|210009)$

風險提示:本資料所引用的觀點、分析及預測僅爲個人觀點,是其在目前特定市場情況下並基於一定的假設條件下的分析和判斷,並不意味着適合今後所有的市場狀況,不構成對閱讀者的投資建議。基金過往業績不代表未來表現,基金管理人管理的其他基金的過往投資業績不預示本基金的未來表現。市場有風險,投資需謹慎。本資料不構成本公司任何業務的宣傳推介材料、投資建議或保證,不作爲任何法律文件。本公司或本公司相關機構、僱員或代理人不對任何人使用此全部或部分內容的行爲或由此而引致的任何損失承擔任何責任。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:金鷹權益周策略 |美聯儲加息預期較充分,月底會議窗口期市場仍有博弈

地址:https://www.breakthing.com/post/78622.html