過去2年,物管公司雖多遭遇經營困難,但行業體現出強者恆強的局面,經營穩健的國企物業公司業績仍有增長,以保利物業爲例,其規模優勢、品牌優勢、大股東支持優勢等較爲明顯,在行業發展中佔據有利地位。

本刊特約作者 崔承宇/文

2022年是物管公司多年來經營最困難的一年。並購速度極大放緩,一方面受地產行業下行影響,不少物業公司資金被母公司佔用;另一方面股價下跌導致一二級市場價格倒掛。當年度上市公司主營業務收入合計同比增速下降至10%,受商譽減值及信用虧損等影響,近六成物企淨利潤同比下滑,上市公司歸母淨利潤平均下滑47%。毛利率均值同比下滑4.2個百分點至21%。

不過行業體現出強者恆強的局面,2021年增長較快的民企物業公司如碧桂園服務、世茂服務及融創服務等在2022年業績表現均較差,而穩健經營的國企物業公司例如中海物業、保利物業、華潤萬象生活及金茂服務等的利潤仍錄得較快增長。

以保利物業來分析,其明牌很清晰:規模優勢,行業第三名。服務優質,品牌足夠好,對外拓展能力強。公司憑借央企背景,加上培養的全域管理能力,去做公共設施及政府設施的外拓更有優勢。母公司對公司持續的支持,不出意外的話,母公司保利地產2023年度將成爲銷售額最大的地產公司,每年能給保利物業移交2000萬-3000萬平米物業,佔比公司2022年末在管面積的3.5%至5.2%。

行業集中趨勢明顯

物業市場在未來若幹年是個緩慢增長而非衰退的市場。2022年,全國物業服務市場規模爲6162億元,近3年復合增速5.75%。考慮到基礎物業服務佔比物業公司約65%的收入,計算出物管公司面對的整體市場規模近1萬億元。2022年度6162億元的物業市場規模劃分如下:住宅物業市場規模佔比68%,商業物業市場佔比近12%,公共及其他物業服務市場佔比近20%。

2022年末全國在管面積373億平米,85%以上是住宅。全國在管面積近3年復合增速爲2.5%。未來雖然對全國竣工面積難有較高的期待,但只要有竣工,存量面積就增加,且長期隨着通脹的增長,物業管理費會緩慢的提升。

物管行業的集中度在持續的提升。2018-2021年,房企對輕資產運營模式愈加重視,分拆物業業務赴港上市成爲熱潮。上市融資增強了並購能力,且上市提升了物管公司做大收入及利潤的動力。2020-2022年行業前十企業市場份額分別爲7%、10%及12%,2022年度百強份額提升到50%以上。未來龍頭公司的增長主要依靠市場份額的提升。

但同時,2022年是物業管理行業多年來最困難的一年。

這一年房地產市場下行,房企資金周轉壓力加大,部分房企通過出售旗下物業資產以緩解資金壓力。行業並購速度極大地放緩,尤其是民企物管公司放緩,而國企物管公司略好。

在數據上,2022年上市公司主營業務收入整體同比增長10%,增速較上年下降32pct。受商譽減值及信用虧損等影響,近六成物企淨利潤同比下滑,上市公司利潤平均下滑47%。毛利率均值同比下滑4.2個百分點至21%。不過,一线國企物企營收、業績增速高於二线物企。

2022年行業毛利率、淨利率下降,源於人工上升、地產下行、應收款減值增加等。整個板塊負債率略升、周轉率下降、淨利率下降,綜合導致板塊ROE下降,板塊整體ROE爲8.4%,同比下降9.0pct。

在管面積前十的企業規模總值達41億平方米,2022年度按照在管面積排行的公司由大到小分別爲碧桂園服務、萬物雲、保利物業、雅生活服務、綠城中國、中海物業及招商積余。

行業未來的發展趨勢:一是大型公司將憑借品牌、服務能力及母公司的支持繼續提升市佔率;二是受房地產行業不景氣影響,未來住宅物業增長空間有限,但公共服務物業市場及社區增值業務將成爲重要的增長點。三是人工成本的剛性提升疊加基礎物管費在短期內提價困難將導致基礎物管業務長期毛利率有下行壓力,物管公司需要靠增加收入、技術替代人工、內部挖潛來對衝利潤率下滑的負面影響。

同業對比分析

在主要的龍頭公司中,主要將萬物雲、保利物業及中海物業做個對比,三家都是優質的物業公司,未來都有成長的潛力。相對而言,保利物業略好一點。

保利物業的收入利潤規模雖然小於萬物雲,但利潤成長性好於萬物雲,且盈利能力強於後者。保利物業與中海物業收入及利潤規模相當,且中海物業的利潤率始終高於保利物業,不過中海物業的期間費用率已經壓縮到很低的空間,未來繼續壓降的空間貌似較小,而保利物業在這方面仍有不少潛力。另外,保利物業的淨資產規模顯著大於中海物業(因爲保利物業IPO融資較多),經營活動產生的現金流量淨額好於中海物業,且估值略低於中海物業。

從收入規模上看,萬科雲的營業額最大,其2022年營業額分別是保利物業及中海物業的2.2倍及2.6倍;其利潤規模分別是保利物業及中海物業的1.36倍及1.33倍。從成長性來看,保利物業、中海物業及萬物雲近3年收入復合增速爲32%、32%及29%,三家增長都很快,萬物雲略慢一點。但萬物雲2022年度利潤下滑,而中海物業及保利物業分別同比增長41%及32%。

從盈利能力來看,中海物業的淨利率始終最高,2022年達到10%,保利物業爲8.1%,萬物雲爲5%。中海物業及萬物雲的毛利率均下滑較快,但中海物業期間費用率壓降的也很快,而萬物雲則不然,所以中海物業總體的利潤率較高,但後續的期間費用率壓降空間有限。保利物業在毛利率下降較慢的情況下,目前期間費用率較高,後續有壓降的空間。所以三家公司後續的利潤率中,保利物業有穩定的潛力,中海物業穩定的潛力略遜於保利物業。

萬物雲的淨資產規模較大,中海物業雖然收入利潤規模與保利物業相當,但淨資產明顯小於保利物業。主要原因是中海物業上市時股權融資額明顯小於保利物業,而近5年平均分紅比率爲31%,高於保利物業6個百分點。

萬物雲的經營活動產生的現金流量淨額規模最大。保利物業的則好於中海物業。

從估值來看,2023年動態PE,萬物雲及保利物業均爲13.6倍,中海物業爲15.9倍。

保利物業的愿景

保利物業2022年度物業收入137億元,其中物管收入佔比62%,非業主增值服務佔比13%,業主增值服務及其他佔比25%。

截至2022年末,公司管理5.76億平米的物業面積。期末管理的2089個項目分布在210個城市,主要在東部地區及川渝。加上已經籤約且後續將陸續交付的面積,總計合同面積爲7.72億平米,其中母公司保利地產提供的面積佔比約四成。當年度物管收入中,母公司物業佔比61%,第三方物業佔比39%。物管業務按照產品形態劃分,住宅及非住宅佔比分別爲60%及40%。2022年度公司的平均物管費爲2.28元/平米·月,同比提升近2%。

在毛利率方面,2022年度物管的毛利率14.17%,社區增值近32%,非業主增值18.25%。物管及非業主增值服務的毛利率同比下滑,而社區增值服務同比上升。

公司是個快速成長型的公司。2022年度公司收入137億元,歸母淨利潤11億元,同比分別增長27%及32%。近3年公司收入及利潤平均增速分別是32%及32%。

長期看,公司的利潤率有輕微下滑趨勢。2022年度毛利率及歸母淨利率分別爲18.8%及8.3%,淨利率比2020年累計下滑0.3個百分點。

截至2022年末,公司的總資產及淨資產分別爲131億元及77億元。淨負債率低至-114%,財務狀況極好。

公司是極度的輕資產經營。其資產中現金佔比68%,應收款及其他應收款佔比24%,固定無形佔比僅2%。

而且,公司的現金流非常好。5年平均經營活動產生的現金流量淨額是淨利潤的1.3倍,是資本开支的15倍;上市時融資48億元,佔比目前淨資產的62%,以後基本無股權融資。近5年平均分紅率25%。因爲地產行業及地方政府2022年度遭遇困難,兩者分別對應公司的开發商增值服務及公共物業管理服務,所以公司的應收账款账期從2018年的20天提升至2022年的60天,但同業對比仍較低,萬物雲76天,中海物業78天,碧桂園服務135天。

公司的盈利能力很強,2022年度名義ROE是15%。但公司账上現金超過淨資產,如果大比例分紅,公司的ROE能極大提高。

保利物業在2022年業績會上稱,當前行業仍處在快速發展的機遇期。公司的愿景是成爲大物業生態平台首席運營商。

公司的具體策略包括,一是加速提升物業管理市場份額使規模再上台階。

首先,堅持深耕策略,聚焦一二线城市,提升項目密度;聚焦核心業態,包括中高端住宅,國資商辦及全域服務;更多聚焦單個合同千萬級及以上的項目。其中全域服務模式包括海珠城市全域服務模式及嘉善城鎮全域服務模式,公司打算進一步復制及推廣此模式。2022年,保利物業在廣州海珠區拓展了包括廣州海珠國家溼地公園、海珠區體育館等在內的一批項目,涵蓋城市景區、產業園、行政辦公樓等多元業態,區域在管項目超35個,單年合同金額超3億元,區域項目密度大幅提升,成功开創了超大型城市全域服務新模式。

其次,做優品質,打造產品競爭力。包括打造高端住宅品牌、智慧服務模式。

最後,營銷方面,依靠口碑、品牌、團隊及渠道能力,加強應標能力以提升外拓能力。也將通過合資合作及股權投資等方式开拓渠道。

二是推進社區增值服務縱深發展。將聚焦5大領域:美居、零售、家政、空間運營、社區資產管理。

三是通過精益化管理及數字化賦能來提質增效。包括努力控制成本、推行標准化建設、升級智慧社區工具、推行股權激勵。

按現有公司盈利能力來推算,公司2022年度歸母淨利潤同比增長32%,3年平均增速31%;保守預計2023及2024年平均增速爲16%,則2023及2024年業績分別達到13億元及15億元。

影響利潤的因素爲:公司期望加速提升物業管理市場份額使規模再上台階;公司表示2023年度收入擬保持20%的增速,而過往執行力很高,所以此目標有望達成。且2023年度不再有太多關於疫情防控相關的成本。公司2022年末在管及籤約擬管理的合同管理面積合計爲7.72億平米,這部分物業在2024年將全部轉爲在管面積,這也支持公司2024年業績達到15億元。

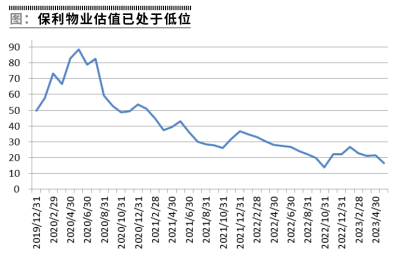

在2020年5月份公司估值PE一度達到近90倍的高位,隨後雖然業績持續增長,但因爲估值較高,且趕上了地產行業的下行,所以公司的估值一路下行到2022年10月末的14倍。

考慮到公司是物業龍頭公司,業績持續較快增長,大量淨現金且現金流非常好,給20倍的目標PE比較穩妥。按照2024年15億元利潤計算,再加上2022年末账上86.56億元淨現金的8折,對應372億元人民幣的目標市值,以及73港元的目標價。再加上未來2年潛在分紅,上行空間較大。

總體而言,保利物業所處的物業管理行業是個萬億空間的緩慢增長的行業,目前行業集中度不高且長期有較大提升空間。物管行業長期提價比較困難,雖然並非不可能,而人工成本在不斷剛性的上漲,所以,長期而言毛利率有些承壓。用以對衝毛利率承壓的方式,一是拓展新的管理面積,二是增加高毛利的業主增值服務佔比,三是通過增加單位區域管理小區數量,以及增加數字化來節約人工。行業內部的競爭之前比較激烈,但2022年度的地產下行使得較多的民企物業公司受母公司牽連而經營困難且信譽受損,而國企央企物業公司在外拓方面的競爭力得以強化。

2022年度物業公司整體業績下滑,物業股整體跌幅也較大,估值處於多年來的低位。保利物業目前應該處於底部區域,2022年11月份的最低價比2021年9月份最低價下跌約25%,下跌的動能不大,表現遠遠好於同行。從宏觀環境來看,2023年度的地產環境要強於2022年度。母公司保利地產2023年1-5月份地產銷售面積同比增長13%,這在情緒上會支持保利物業的股價。

當然,值得注意的是,房地產銷售如果一直低迷的話,有可能導致地產股低迷,而過去兩年物業股在走勢上與地產股保持同步的節奏。保利、中海物業等公司走勢要強於民企地產股,也強於地產股。

還有就是外拓市場競爭激烈的風險。

(聲明:本文僅代表作者個人觀點;作者聲明:本人不持有文中所提及的股票)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:保利物業明牌在握

地址:https://www.breakthing.com/post/79284.html