第二增長曲线難見成效,主營業務又面臨諸多對手與限制,“求變”迫在眉睫。

作者 | 金諾 編輯 | 鶴翔

出品 | 零售商業財經

近日,據彭博社披露,華潤集團正在准備旗下子公司華潤怡寶的港股上市事宜,並與美國銀行、中銀國際、中信證券、瑞銀等四家銀行機構合作,預計最快能夠在今年完成上市,其IPO募資規模可能在10億美元(約78.2億元)。

這是繼去年傳出上市消息以來,華潤怡寶第二次傳出謀劃上市的信息,兩次消息涉及的上市地點與募資金額一致。目前,華潤集團已有8家子公司成功敲鐘港股,另外8家則在A股上市。此前旗下超市業務——華潤萬家也曾傳出計劃2022年赴港上市的消息。

聚焦華潤怡寶,其主營瓶裝水業務與行業龍頭“農夫山泉”差距明顯。

值得留意的是,前不久,華潤怡寶二股東剛剛退出。本年2月,該公司二股東麒麟贊同以1150億日元(9.1億美元),把在華潤怡寶的40%股份轉讓給Plateau Consumer Ltd.,按此預算,華潤怡寶估值約爲22.75億美元,折合約178億港元,約爲農夫山泉$農夫山泉(HK|09633)$市值的4%。

另一方面,華潤怡寶其余業務线營收也相當慘淡,綜合來看,其IPO之路充滿變數與阻力。

01 經歷兩次易主,終成市場第二

華潤怡寶前身是1984年成立的中國龍環(蛇口)有限公司,當時主打“刺梨汁”這類果汁飲品,但市場反饋較爲一般。

1990年,公司首次推出“怡寶牌”純淨水,成爲國內最早專業化生產包裝飲用水的企業之一。

但在次年,該公司被萬科$萬科A(SZ000002)$收購了51%的股份,進行了根本上的變革,直接廢除了以往的飲料業務,將純淨水作爲主營。

然而好景不長,僅過去五年,萬科的經營狀況便出現了問題。作爲非主營業務的怡寶被“無情”剝離,1999年被華潤集團以一千萬的價格收購。

華潤接盤後,怡寶更換了瓶身包裝,但依然沿用了“怡寳”LOGO以及法文C’estbon(表示“美好”)的字樣,構成了我們如今頗爲熟悉的綠瓶形象。

此後,怡寶純淨水成爲了飲用水品牌中的大熱產品,也是華潤怡寶的明星產品。

在經歷股份與經營主體多次更迭後,2004年,怡寶明確了自身品牌定位——要做全國專業化的飲用水公司。自此,怡寶的業務規模不斷擴大,市佔率不斷提高,逐漸在飲用水市場站穩腳跟。

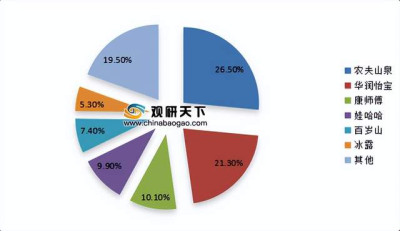

在我國的瓶裝水市場中,農夫山泉長年穩居第一,市場佔有率達到26.5%;華潤怡寶則以21.3%的市佔率位居第二。

從華潤怡寶數年的《社會責任報告》中可了解其歷史業務體量,2017年-2019年,分別實現營業收入100.35億元、104.35億元、103.96億元,營收規模均在百億元左右;利潤則爲6.31億元、7.27億元和8.63億元。

此後三年,怡寶並未披露相關營收數據,僅公布了利潤數據。2019-2021年,華潤怡寶分別實現利潤8.63億元、10.37億元和12.05億元,總資產報酬率分別爲13.85%、14.23%和14.23%。

農夫山泉公布的2022年業績顯示,其總營收和利潤分別爲332.39億元、84.95億元。對比之下,營收是怡寶的三倍左右,利潤更是怡寶的7倍之多。

綜合來看,近20年怡寶的營收穩定增長,市場份額上升至第二名,且與農夫山泉相差不大。

但其營收、淨利潤都與農夫山泉差距甚遠,如同五糧液與茅台之間難以逾越的鴻溝。此外,怡寶第二的位置也面臨着被後來者超越的風險。

02 內生力不足,第二增長曲线未成氣候

據《2021年中國瓶裝水品牌力指數排名》可知,怡寶的品牌力得分遠遠落後於農夫山泉,甚至還被市佔率不及它的娃哈哈和康師傅超越,僅排名第四。

華潤怡寶作爲國內最早一批將包裝飲用水專業化、流程化生產,並且也是最早取得百億營收規模的企業之一,卻在品牌影響力上明顯落後其市佔率排名。

在筆者看來,其中原因不乏三點:一是純淨水業務的天花板較低,二是綜合產品力匱乏,三是品牌力不足。

衆所周知,包裝飲用水口味差異小,主要差異在於水源,基於產品本身的創新並不多。但即使如此,各大廠商也仍在包裝飲用水上下足了功夫,極力做到差異化。

以農夫山泉爲例,除經典紅瓶款之外,還开發了適合嬰幼兒的天然水、主打雪水的長白雪,以及武夷山泉水等八個系列,容量規格多達十幾種。

在水源決定口味和價值的瓶裝水市場中,水源地布局是品牌的核心競爭壁壘。

對比農夫山泉在水源挖掘上的不遺余力,怡寶的主營業務“純淨水”反而成了其品牌提升產品力的最大阻礙。

與礦泉水不同,純淨水是經淨化處理達到直飲水平的含氧活性水,不含任何礦物質和微量元素,因此不存在水源區別,也就直接切斷了怡寶靠水源講故事的可能。

相比之下,怡寶純淨水這一產品只有容量規格差異,沒有水源區分,更沒有品質區別。

純淨水品種單一,嚴重限制了怡寶在瓶裝水市場中所能達到的高度,因此怡寶必須挖掘細分賽道的潛力。

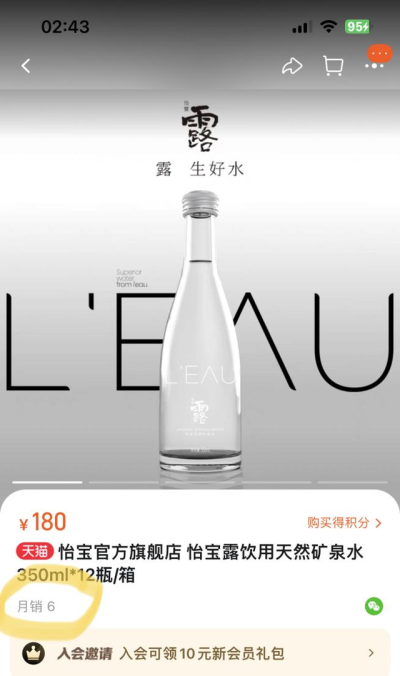

但是怡寶的動作太遲,直到2022年才推出“怡寶露”礦泉水系列,首次進軍高端礦泉水市場。

無奈的是,高端水市場早已被恆大冰泉、百歲山、依雲等高端水品牌瓜分殆盡,消費者心智相對成熟,作爲後來者的怡寶很難在短時間內成功切入。

此外,怡寶露每瓶高達15元的定價也讓不少消費者直呼“买不起”,在怡寶旗艦店中,12瓶裝售價爲180元的怡寶露月銷僅6件。

在高端礦泉水市場姍姍來遲的怡寶,其實早早涉足了其他飲料領域,只不過頗有“起了個大早趕了個晚集”之態,如今它在多數消費者心中的形象仍是一家只賣純淨水的品牌。

其公开的責任報告數據顯示,2021年華潤怡寶共有8大品類,在售SKU共計35個,其中自有品牌9個,有“怡寶”“午後奶茶”“火咖”等多個系列 。

這些飲料品類包括純淨水、奶茶、咖啡等,品類豐富,知名度和銷量卻相當慘淡,營收貢獻不到5%。

發展多年,華潤怡寶依舊在喫純淨水業務的老本,未能形成第二增長曲线,衝擊港股“水飲第二股”勝算又有幾何?

在包裝飲用水這個產品壁壘相對較低的產業中,除了水源的品質差異外,各大品牌的重頭戲都放在了品牌營銷和概念包裝上。

百歲山創始人周敬良曾說:“百歲山賣的不僅僅是水,更是水文化。”農夫山泉更是憑借“農夫山泉有點甜”這一廣告詞穩坐飲用水行業頭把交椅數年。

由於怡寶純淨水業務和其他品類產品力的匱乏,導致其在品牌營銷上很難有所突破,正如純淨水本身一般,空無一物,也就難以講出新的文化故事。

以上三大原因相互制約、影響,導致怡寶目前的創新空間十分有限,內生力不足。正如食品產業分析師朱丹蓬所說:“在飲用水這個趨於穩固的競爭格局中想要突圍、在內卷的市場中想要保住原有地位,就需要新故事。”

怡寶僅靠“純淨水”講不出新故事,而鋪墊多年的飲料线也未成氣候,單一的產品线成爲目前怡寶衝擊IPO徵途上最大的不確定因素。

03 增量有限,內憂外患

“求穩”還是“求變”,其實是一個長久縈繞在怡寶心頭的兩難選擇。

早在二十多年前,怡寶也曾有過野心勃勃的跨界之舉。1999年,怡寶一口氣推出了豆奶、Feel果味茶、純茶等多種飲料產品,對豆奶產品更是斥2億巨資進行投產。只可惜實踐多年,這些產品最終以失敗告終,也給怡寶造成了不小的損失。

結合怡寶曾經兩次易主的跌宕歷程來看,在2004年明確“專業飲用水”的發展定位後,華潤怡寶便不再求變,踏踏實實只做“水”業務。

市場逐漸變化,讓已經在飲用水市場中站穩腳跟的怡寶察覺出品類單一的隱患,卻又擔心會重蹈豆奶業務的覆轍。

於是,怡寶探索出了一種折中的新方法。2011年,華潤怡寶與日本麒麟合作,共同推出多品類飲料業務,正式發力“水+飲料”雙翼並驅的產品矩陣。

我們目前看到的多元飲料线,均是怡寶和日本麒麟“聯姻”的結晶。

但日本麒麟在2022年宣布退出,爲這場長達12年的“聯姻”合作畫上了不完美的句號。

2022年1月,日本麒麟發布出售華潤麒麟股份的相關公告,最終以1150億日元的價格將合資飲料業務賣出,正式結束了與華潤怡寶的合作。

布局十多年的多元飲料業務始終未見起色,出於止虧考慮,麒麟出走也在情理之中。

這也側面驗證了華潤怡寶過去多年仍重在“求穩”,雖然號稱要兩條腿走路,但其銷售和營銷重心仍在純淨水業務。

對於飲料業務來說,無論是渠道鋪設還是廣告推廣,怡寶似乎均未投入足夠的心血。許多消費者甚至根本不知道這些是怡寶旗下的產品,自然也打不出品牌聲量。

不過也有其他觀點認爲,麒麟退股的行爲,是在爲之後華潤怡寶上市鋪路。

無論動機如何,這次聯姻的失敗毋庸置疑,怡寶的現狀與其追求的多元化飲料品牌定位之間仍有鴻溝。

近年來,華潤怡寶明顯發力除純淨水以外的產品領域。2021年,怡寶在長白山、河源等多地开啓新的水源生產基地,總投資額超60億元。

但賣水一年也就賺十多億,對於華潤怡寶來說,這些新品項目都要不斷投入資金,此次華潤怡寶焦急上市,大概率是爲大量募資做准備。

除了受品牌影響力不足、飲料業務潰敗這兩個因素的衝擊外,華潤怡寶主營的純淨水業務也逐漸淪爲存量市場,遭受諸多挑战。

首先是業務天然的天花板限制,越來越多包裝水品牌开始加碼“礦泉水”“天然水”領域,紛紛舍棄手頭的“純淨水”業務。如雀巢集團將旗下“優活”純淨水轉讓給青島啤酒,“水中貴族”長白山也由純淨水轉型成礦泉水業務。

差異化、精細化是如今消費品的必然趨勢,而口味單一、既沒有營養價值也沒有水源“故事”的純淨水自然會被市場淘汰。

其次是怡寶的地域限制。由於公司身處深圳,怡寶的飲用水業務輻射區域大多地處華南,即便擁有區位優勢,但在渠道及品牌影響力上,怡寶都不可避免地被農夫山泉所追趕。

如今飲用水市場進入白熱化競爭格局,除農夫山泉這位“看得見”的勁敵外,怡寶身邊不乏“看不見”的對手,比如從飲品賽道切入飲用水的新玩家們。

2021年,以“氣泡水”打響知名度的元氣森林上线“有礦”天然軟礦泉水,正式加入瓶裝飲用水的競爭;內蒙古的飲料品牌大窯也推出了“塞北山泉”礦泉水……這些新玩家大多是已經在飲料領域做出不錯成績、還試圖來飲用水市場分一杯羹的潛力型選手。

第二增長曲线難見成效,主營業務又面臨諸多對手與限制,華潤怡寶可謂內憂外患。

二十多年的歲月靜好後,華潤怡寶已經到了不得不“求變”的緊要關頭,否則“千年老二”的地位都有可能不保。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:華潤怡寶將赴港IPO,估值爲何不足農夫山泉4%?

地址:https://www.breakthing.com/post/79304.html