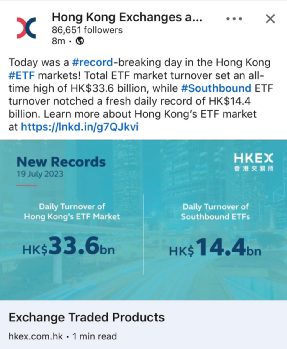

據港交所在社交網站發布的消息,7月19日香港市場ETF成交額創新高達336億港元,ETF南向通成交額亦創新高達144億港元。

香港市場ETF成交創新高的同時,南向資金淨流入也創下年內新高。雖恆指19日跌0.33%,恆生科技指數跌幅0.35%,但當日,南向資金淨流入近165億港元,創下年內紀錄,顯示出南向資金對港股的看好態勢。

據港交所介紹,中國香港於1999年發行了第一只ETF。2023年一季度,香港市場ETF日均成交額在150億港元;截至一季度末,ETF的總規模爲4070億港元。

注:截至2023年7月19日,規模超過百億港元的香港市場上市ETF一覽,來源港交所。

注:截至2023年7月19日,規模超過百億港元的香港市場上市ETF一覽,來源港交所。

數據顯示,港交所上市的ETF中規模最大的是道富旗下SPDR的黃金信托,其規模達4528億港元。其次是盈富基金,規模超過千億港元。規模超過100億港元的ETF來自下列發行人:道富環球、恆生投資管理、貝萊德、德意志資產管理、南方東英、華夏香港等。

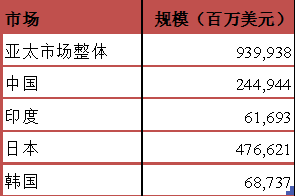

注:亞太規模較爲領先的ETF市場,來源:根據ICI數據制表。

注:亞太規模較爲領先的ETF市場,來源:根據ICI數據制表。

ETP(包括ETF和槓杆、反向產品)是全球資產管理行業成長最快的細分領域。

香港雖是全世界屈指可數的融資中心,但是就ETF品種來說,香港要成爲亞太乃至全球中心可能還有較長的路要走。根據美國投資公司協會ICI的數據:截至一季度末,亞太市場ETF整體規模9399億美元,同期全球ETP總規模約9.9萬億美元,亞太佔全球約10分之一。同期,香港ETF總規模4070億港元(約521億美元)。

亞太市場內部,中日是領頭羊。第一名日本ETF規模約4766.21億美元,中國ETF規模約2449.44億美元。值得注意的是,开放式共同基金總規模方面,截至一季度末中國位於全球第四,僅次於美國、盧森堡、愛爾蘭,遠在日本之前。可見,ETF在日本共同基金中的發展是比較突出的。

本周ETF通迎擴容

港交所發表的數據指出,7月19日ETF南向通成交額創了新高,達144億港元。記者獲悉在ETF通开通之後,日前ETF通再度迎來大擴容。據港交所最新公告,2023年7月17日34只ETF新納入互聯互通機制,至此,“ETF通”的全部產品數量達到137只。

港交所數據顯示,這34只“ETF通”的新成員包括科創50ETF等特色ETF。其中,上交所上市的有16只,分別爲雙創50ETF基金、上證50ETF易方達、中證1000ETF、房地產ETF、計算機ETF等;以及深交所上市的雙創龍頭ETF、成渝經濟圈ETF、電力ETF、1000ETF等18只。 據中國基金報此前報道,業內人士表示,“ETF通”目前已經平穩運作一年時間,無論南向還是北向交投活躍度持續提升,隨着新的ETF納入,將進一步活躍雙向交投。“ETF通”的擴容,不僅豐富了投資者的布局工具,還可以提高兩地ETF產品流動性,改善A股市場投資者結構,爲中國經濟轉型升級帶來更多長期資金,提升中國資本市場的國際地位。

香港財庫局局長許正宇: 香港未來將推離岸國債期貨

ETF通是內地-香港諸多互聯互通機制的一種。香港財庫局局長許正宇日前對中國基金報表示,內地-香港互聯互通項目具有強大生命力及增長空間,是香港作爲東西資本市場聯通者的最佳體現。許正宇表示,未來香港將再推離岸國債期貨,進一步完善香港作爲東西方聯通者的功能。

許正宇表示,股票互聯互通方面:截至今年一季度末,國際投資者透過滬港通、深港通北向通持有A股組合價值超過2.5萬億人民幣,內地投資者透過南向通持有港股組合價值超過2.4萬億港元。

“ETF通”方面,ETF納入內地與香港股票市場交易互聯互通機制去年7月正式啓動, 首月每日平均北向及南向交易量分別約2000萬人民幣及2億港元。 到今年6月,日均北向及南向交易量已分別增長至約6.8億人民幣及46億港元。

債券通方面:境外機構通過債券通持有內地債券的總規模超過3. 2萬億元人民幣,較債券通开通前增長2.8倍,參與機構約800家; 債券通交易額由2017年开通首月的310億元人民幣,增加至今年5月的超過9700億元人民幣,增幅超過30倍。 北向互換通方面: “北向互換通”由5月中开通以來交投活躍,截至6 月底累計成交540 宗,名義本金總額1285 億元,共30 家境外投資者參與交易。

他介紹香港未來會豐富北向通投資者風險管理的工具。因應市場對國債期貨有非常大的需求,香港市場未來將推出離岸國債期貨,爲北向通提供重要配套,吸引更多中長期機構投資者參與內地債券市場,同時推動香港作爲國際風險管理中心的發展。

許正宇表示,香港是全球首要的離岸人民幣業務中心,下一步會把人民幣產品納入互聯互通南向通道,爲國家資本市場內外循環共融發展提供新模式。這個新模式的特點包括全程交易結算不涉及外匯交易,將更有效管控風險,減低資本市場交易資金跨境流動對外匯市場的影響。

許正宇進一步表示, “港幣—人民幣雙櫃台”自今年6月开展以來,港幣及人民幣櫃台沒有出現預期外的價差,做市商也能履行責任爲櫃台提供雙向交易流動性,滿足投資者對人民幣股票的买賣需求。此交易模式充份滿足了平穩運行的最重要目標,目前已有24家上市公司於“雙櫃台模式”設立人民幣櫃台,佔香港市場股本證券日均總成交額約四成。他們的參與爲在港人民幣證券的發展投下信心一票。雙櫃台股票初期交投慢熱是預期之內,未來香港將檢討人民幣股票發行、交易、做市商機制及結算等關鍵環節所累積的經驗,推動市場參與者進一步在港發展人民幣證券業務做好准備。  茅台“失寵”,“新歡”曝光!

茅台“失寵”,“新歡”曝光!

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:香港市場這項數據,創歷史!

地址:https://www.breakthing.com/post/79728.html