報告期內,燕之屋產品定價較高,呈現出高毛利率低淨利率狀況。同時,該公司存貨規模較大,近年分紅不菲

《投資時報》研究員 辛夷

力爭“燕窩第一股”,廈門燕之屋生物工程股份有限公司(下稱燕之屋)又申請上市,此次IPO已是燕之屋第三次衝刺港股。

《投資時報》研究員注意到,早在2011年,燕之屋就尋求在港股上市,但因“血燕”事件影響,該公司終未能登陸資本市場。2021年,燕之屋再次“折戟”港股,並於同年末轉战A股。至2022年9月,上會前夕的燕之屋主動撤回了上市申請。2022年11月,燕之屋再次向A股發起衝擊仍未成功。今年,燕之屋又選擇來到港股賽道。

燕之屋的前身是成立於2014年10月的廈門燕之屋生物工程發展有限公司,2020年12月,該公司整體變更爲股份有限公司。本次IPO,燕之屋募資主要用於研發活動,擴大全渠道銷售網絡,加強供應鏈管理能力,加強數字基礎設施,用於營運資金等用途。

查閱招股書,《投資時報》研究員注意到,2020年至2022年(下稱報告期),該公司產品定價較高,卻呈現出高毛利率低淨利率狀況。期內,公司存貨規模較大,近年分紅不菲。

針對上述情況,《投資時報》研究員電郵溝通提綱至燕之屋相關部門,截至發稿尚未得到該公司回復。

高毛利率低淨利率

招股書顯示,燕之屋致力於研發、生產和銷售優質的現代燕窩產品。弗若斯特沙利文報告顯示,2020年至2022年,按零售額計算,燕之屋連續三年爲全球最大的燕窩產品公司,2022年全球市場份額爲4.1%。

報告期內,燕之屋業績表現較好,各期收入分別爲13.01億元、15.07億元、17.30億元,復合年增長率爲15.3%;淨利潤分別爲1.23億元、1.72億元、2.06億元,復合年增長率爲29.2%。

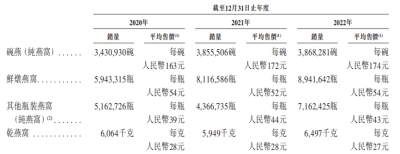

燕之屋的產品組合主要包括純燕窩產品、燕窩+產品、+燕窩產品三種產品類別。其中,包括碗燕、鮮燉燕窩、冰糖官燕及幹燕窩的純燕窩產品,是該公司產品收入的主要來源,各期收入佔比均在95%以上。

在純燕窩產品細分類別中,碗燕一直佔據着主力位置,報告期內收入佔比均在40%左右。招股書中顯示,碗燕的平均售價逐年提升,由2020年的163元/碗增至2022年的174元/碗,毛利率也從55.6%增至61.6%。

《投資時報》研究員注意到,京東燕之屋旗艦店在售的“小京碗碗燕108g*10碗”,補貼價購买爲2070元,平均207元/碗。配料表顯示,上述產品的配方爲純淨水、冰糖、燕窩。其中,食用燕窩投料量不低於3.1g/碗。這表示,一碗108g的碗燕中,燕窩含量最低或僅有2.87%,剩余大部分成分是冰糖和水。

據此前該公司在A股披露的數據顯示,2020年及2021年,碗燕平均銷售成本爲每碗不到70元。燕窩賽道競爭加劇,尚未建立核心產品“壁壘”的燕之屋想要維持產品高定價或將越來越難。

產品高定價疊加成本控制下,燕之屋整體毛利率水平逐年提升,各期分別爲42.7%、48.2%、50.8%。相比之下,該公司的淨利潤率就遠不及毛利率水平,各期分別爲9.5%、11.4%及11.9%。

燕之屋按產品類別劃分的銷量及平均售價明細情況

數據來源:燕之屋招股書

三年廣告費超過淨利潤

燕之屋高毛利率低淨利率的狀況與其高額的營銷費用不無關系。

招股書顯示,燕之屋產品營銷網絡涵蓋在线及线下渠道,截至2022年12月31日,該公司已建立起全國範圍內的线下銷售網絡,該銷售網絡由89家自營門店及225名线下經銷商組成,涵蓋中國615家經銷商門店。

整體來看,燕之屋在线銷售網絡包括自營網店、經銷商網店及電商平台。截至2022年12月31日,該公司在京東、天貓、抖音等主流電商或社交平台上擁有23家自營網店及13家經銷商網店。

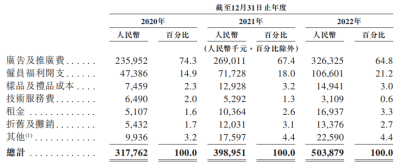

多渠道營銷使得燕之屋產生了巨額的銷售及經銷开支。數據顯示,該公司各期的銷售及經銷开支分別爲3.18億元、3.99億元、5.04億元,在營收中的佔比分別爲24.4%、26.5%、29.1%,增幅明顯。

其中,廣告推廣費佔據銷售費用的“大頭”,各期分別爲2.36億元、2.69億元、3.26億元,三年合計高達8.31億元,而該公司三年淨利潤僅爲5.01億元。

《投資時報》研究員注意到,燕之屋在港股招股書中披露的銷售开支與此前A股招股書中的銷售費用存在不小差距。此前A股招股書顯示,2020及2021年,公司銷售費用分別爲3.83億元、4.51億元,均高於港股披露數據,差額約爲5000萬。

對比明顯的是,燕之屋各年研發开支僅爲1767.9萬元、1898.2萬元、2432萬元,三年合計不足1億元,佔營收比重不足2%,亦不足銷售費用的5%。從人員配置上來看,截至2022年末,該公司研發人員爲46人,銷售人員達622人,二者數量相差超10倍。

值得關注的是,報告期內燕之屋存貨規模較高,各期分別爲2.77億元、2.80億元、2.72億元,存貨主要包括原材料、在制品及成品。另外,該公司存貨周轉天數增長明顯,報告期內分別爲91.2天、130.2天、118.2天。

十余年間,燕之屋多次在A股、港股尋求上市,但從該公司財務數據指標來看,公司並不缺錢,截至2022年末,燕之屋共有現金及現金等價物3.51億元。另外,該公司報告期內各年度均有分派股息,分別爲1.2億元、1.0億元、0.8億元。2023年3月公司繼續派息1.6億元,累計分紅4.6億元。燕之屋迫切上市原因爲何值得關注。

燕之屋各年度銷售及經銷开支情況

數據來源:燕之屋招股書

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:三衝港股!三年廣告費超8億,燕之屋爭“燕窩第一股”有何潛台詞?

地址:https://www.breakthing.com/post/79956.html