近日,一家中概股在登陸美國納斯達克市場後走出“近妖”曲线:來自香港的盛德財富(PWM.US)以5美元發行價上市,IPO次日股價高开高走,盤中最高漲至22.45美元,較發行價上漲349%,當日收盤市值達到1.72億美元。

該公司於2月份修改了條款,此前曾計劃以每股4至5美元的價格發行200萬股股票。按照修正後區間的中點計算,盛德財富的募資額將比此前預期的少39%。此外,在5月提交的招股書中,公司還將承銷商更換爲Revere Securities。

自中美審計合作協議落地、境外上市新規出爐後,中概公司赴美上市“破冰”。但2023年已然過半,赴美的中概股大部分募資規模仍然較小。截至6月30日,在上市企業市值規模方面,IPO中概企業平均市值4.2億美元,首次公开募股超過1億美元的僅有2家並且募資額沒有超過2億美元。而盛德財富500萬美元的募資額在上半年的赴美IPO公司中也處於後排。

爲何盛德金融這樣一家業務規模較小、募資額較低的公司能夠在上市後獲得資金青睞?或許從其基本面中能夠找到答案。

收入來源單一或成成長瓶頸

據公开資料,盛德財富(Prestige Wealth Inc.)成立於2015年,是一家總部位於香港的財富管理和資產管理服務提供商,主要協助客戶識別和購买匹配的財富管理產品和全球資產管理產品。公司的財富管理服務包括一個經紀人網絡(在中國香港和美國持牌),該網絡分銷保險產品,同時還爲信托律師、稅務會計師和教育規劃提供推薦。

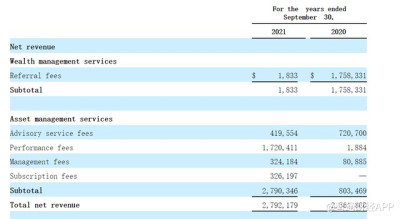

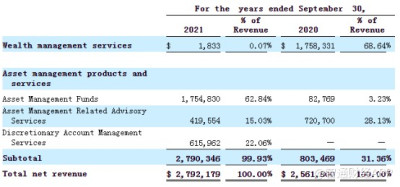

招股書顯示,截至9月30日止的2020財年、2021年財年和2022財年,公司營收分別爲256.18萬、279.22萬和208.5萬美元,相應的淨利潤分別爲173.17萬、191.20萬和135.4萬美元。在2022財年,公司營收及淨利雙雙出現明顯下滑。

從2017年業務成立到截至2022年3月31日的六個月,公司的總淨收入以約95%的復合年增長率(CAGR)增長。但鑑於公司經營歷史較短,公司業績於未來能否持續保持高速增長,仍存在部分不確定性。

據了解,在截至2022年9月30日的財政年度,盛德財富的財富管理服務和資產管理服務分別約佔其總收入的84.44%和15.56%。在財富管理服務方面,公司與在中國香港和美國獲得許可的產品經紀人合作並分銷財富管理產品,並協助產品經紀人爲公司的客戶定制財富管理投資組合;在資產管理服務方面,公司通過向客戶提供資產管理服務,向投資者收取某些管理和咨詢基金的費用,包括訂閱費、績效費和管理費。

公司坦承,截至2022年3月31日的六個月,財富管理服務約99%的收入來自於與一家美國保險機構的合作,而公司的子公司於這些產品經紀人和咨詢服務客戶的合作關系並不是排他性的,合同期限一般爲一年或更短。若這些產品經紀人改變其政策,終止與子公司的業務關系或不續籤與子公司的協議,該子公司的業務和業績可能會受到重大不利影響。

目前公司提供的財富管理產品較爲有限,且均爲第三方金融產品供應商提供的理財產品,其中主要爲一般保險產品和投資相關保險產品。截至2022年3月31日的六個月,公司約98.63%的總淨收入由客戶訂購的人壽保險保單所貢獻。公司坦承,如果任何產品供應商決定終止承保儲蓄計劃保單,客戶可能不會立即認購其他保單或其他理財產品,且子公司的業務和業績可能會受到重大不利影響。

2022年5月,公司獲得了美國加州政府辦法的人壽保險代理許可證,未來公司計劃繼續在美國市場擴大財富管理業務範圍。另一方面,美國嚴格的金融監管法規或將限制公司的業務擴張,及通過成本增加的方式限制公司的盈利能力。

此外,在流動性方面公司顯示出現金流日趨緊張的趨勢。截至2022年3月31日的六個月,經營活動提供的淨額爲105.44萬美元,與截至2021年3月31日的六個月經營活動產生的現金流量153.22萬美元相比,減少了47.77萬美元。

資管行業規模逆勢增長 政策助推行業規範化發展

盡管受到全球通脹、俄烏衝突等多重不確定性因素影響,2022年中國資產管理市場規模仍然保持了正增長。

據光大銀行發布的《中國資產管理市場報告2022—2023》,在全球資管市場規模從112萬億美元同比下降13%達到98萬億美元的同時,中國資管市場逆勢增長0.1萬億元,達到133.8萬億元,但同比增速有所下滑。

據了解,數據顯示,2022年中國各資管子行業中,增長最快的爲銀行理財中的理財公司,其規模同比增長29%;公募基金規模增速較2021年水平大幅放緩,同比增長近3%。保險資管規模同比增長10%,較2021年增速略微下滑。

從資金端來看,2022年中國資管行業的資金端零售資金貢獻約68.7萬億元,佔比爲54%,仍居主導。其中,高淨值人群的資金貢獻爲29.1萬億元,增速爲4%;普通大衆資金貢獻爲39.6萬億元,同比下降1%。

據弗若斯特沙利文統計,中國的高淨值人士數量正在穩健增長,從2017年的160萬新增到2021年的210萬,2017年至2021年的年復合增長率爲7.0%;預計到2026年,中國的高淨值人士數量將進一步新增到約300萬。

盡管市場潛在空間不斷擴大,但同時財富管理市場的客戶群體正日趨年輕化和多樣化。根據胡潤研究院日前發布的《2023胡潤至尚優品—中國高淨值人群品牌傾向報告》,調研的750位千萬資產中國高淨值人士的平均年齡爲36歲,30歲以下受訪者佔46%。

據了解,在新一代客戶群體中,財富管理的需求已不僅僅是追求高收益和資產保值增值,更有着分散財務風險、合理避稅、家族傳承等多元化需求。

而隨着行業快速發展,2022年監管部門亦出台了一系列政策文件,從財富管理產品的業績比較基准展示、信息披露、風險控制、養老理財產品試點、個人養老金業務等多個方面規範引導行業發展。

2022年12月,中國銀行業協會發布了《中國銀行業理財業務自律規範》和《理財產品業績比較基准展示行爲准則》,對銀行理財的業績比較基准展示及信息披露、風險控制做出了要求;中國銀保監會先後發布了《關於擴大養老理財產品試點範圍的通知》和《商業銀行和理財公司個人養老金業務管理暫行辦法》,對養老理財產品的發行、銷售、托管等方面做出了規定,《關於規範商業銀行現金管理類產品運作有關事項的通知》亦對現金管理類產品的期限、投資範圍、收益率等方面做出了限制。

目前,我國財富管理市場已然形成以銀行爲核心、非銀機構百花齊放的格局。從市場份額來看,包括工商銀行、建設銀行、農業銀行等在內的十大銀行理財機構佔據了銀行理財市場的64.3%,中國人壽資產管理、平安資產管理、太平資產管理等十大保險資管公司佔據了保險資管市場的67.9%,市場集中度偏高。

隨着經濟社會快速發展、財富管理需求增長、政策促進行業高質量發展,未來財富管理行業長久發展動力充足。但在競爭愈發激烈的態勢下,盛德財富收入來源與產品結構的單一,或將成爲制約公司未來發展的瓶頸。

從市場層面來看,消息面上近期國務院發布《關於促進民營經濟發展壯大的意見》,推動中概股普漲;而盛德財富流通股金額較小,易吸引市場資金炒作情緒,同樣的案例可以在此前上市的“妖股”智富融資、尚乘數科身上見到。股價異常波動的背後,投資者仍需更多考慮公司業務實質,警惕市場風險。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:盛德財富(PWM.US)上市次日漲近350%,“抄底”or“炒作”?

地址:https://www.breakthing.com/post/80127.html