23070688

全球集裝箱海運市場:結構性變化顯現,中東/南美/非洲貨量佔比提升

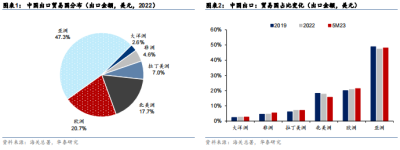

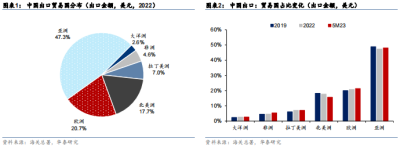

作爲全球貿易的重要組成部分,集裝箱海運市場(集運)的貨量分布和出口貿易國高度相 關。2022 年中國出口金額分布中,中國出口至亞洲/歐洲/北美洲/拉丁美洲/非洲/大洋洲國家 佔比分別爲 47.3%/20.7%/17.7%/7.0%/4.6%/2.6%(按出口金額美元計價)。 伴隨產業鏈轉移、“一帶一路”战略和 RCEP 貿易合作的持續推進,中國出口至發達國家的 金額和貨量佔比有所下降,而對亞非拉國家出口佔比逐步提升,導致全球集運市場貨量分 布出現結構性變化。

根據海關總署數據,2023 年 1-5 月中國累計出口金額中(按出口金額 美 元 計 價 ), 北 美 洲 佔 比 同 比 下 降 2.1pct 至 15.6%;亞洲 /歐 洲 /非 洲 同 比 上 升 0.6pct/0.7pct/0.8pct 至 48.1%/21.3%/5.3%;拉丁美洲/大洋洲佔比同比持平爲 7.0%/2.6%。

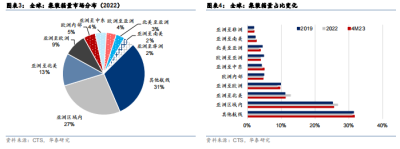

集裝箱貨運量方面,根據 CTS 數據,2022 年亞洲區域內/亞洲至北美/亞洲至歐洲爲全球集 裝箱海運市場最重要的出口航线,以上航线的貨量佔比全球集運貨量的 26.7%/12.8%/8.9%; 亞洲至中東/亞洲至南美/亞洲至非洲佔比全球集運貨量的 4.4%/2.4%/1.8%。2023 年 1-4 月, 亞洲至北美/亞洲區域內累計貨量佔比同比下降 1.6pct/1.2pct;亞洲至歐洲/亞洲至中東/亞 洲至南美/亞洲至非洲佔比同比上升 0.7pct/0.6pct/0.3pct/0.2pct。

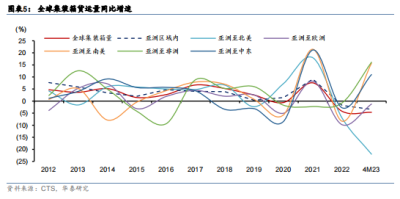

今年以來,全球集裝箱海運量同比下滑,但中東/南美/非洲同比轉正

根據 CTS 數據,2023 年 1-4 月全球集裝箱累計海運量同比下滑 4.6%,降幅擴大(22 年全 球貨量同比下滑 4.2%),主因 1-2 月中國疫情以及北美市場仍處於去庫存周期影響。

分航 线看,4M23 亞洲至北美集裝箱運輸量同比下滑 22.0%,降幅擴大(22 年同比下滑 7.1%); 亞洲區域內運輸量同比下滑 3.4%,降幅擴大(22 年同比下滑 1.8%);亞洲至歐洲運輸量同 比下滑 1.2%,降幅收窄(22 年同比下滑 9.8%)。

受產業鏈轉移、“一帶一路”和 RCEP 貿易合作的影響,中東/南美/非洲市場貨運量表現優 於歐美及亞洲區域內市場,4M23 亞洲至中東/亞洲至南美/亞洲至非洲集裝箱海運量同比增 長 11.0%/15.7%/16.1%(CTS 數據)。

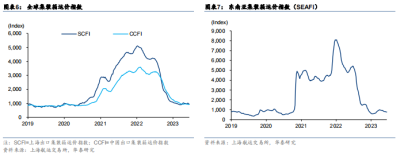

歐美及東南亞市場運價仍處於下行通道,中東/南美/非洲運價表現堅挺 自 2022 年下半年以來,伴隨全球供應鏈物流逐步恢復疊加歐美需求下行影響,集裝箱海運 價格高位大幅回落。截至 6 月 23 日,上海出口集裝箱運價指數(SCFI)/中國出口集裝箱 運價指數(CCFI)/東南亞集裝箱運價指數(SEAFI)較 2022 年高點下跌 82%/73%/90%, 較 2019 年均值上漲 15%/13%/15%。

分航线看,截至 6 月 23 日,傳統航线如上海至歐洲/上海至美西/上海至美東運價相比 22 年高點下跌 90%/84%/82%;相比 2019 年均值+6%/-21%/-20%。新興市場方面,年初至今 中東/南美/西非運價呈現觸底回升態勢,其中上海至中東/上海至南美/上海至西非運價(截 至 6 月 23 日)較 22 年高點下跌 65%/77%/84%;相比 2019 年均值增長 68%/42%/11%, 即期運價仍大幅高於疫情前水平。

(受篇幅限制,僅爲部分瀏覽)

*免責聲明:以上報告均爲通過公开、合法渠道獲得,報告版權歸原撰寫/發布機構所有,如涉侵權,請聯系刪除;本號報告爲推薦閱讀,僅供參考學習,不構成投資建議。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:交通運輸行業專題:出口亞非拉提升,新興市場運價堅挺

地址:https://www.breakthing.com/post/80741.html