23070948

1 2023 年 6 月消費行業基本面分析

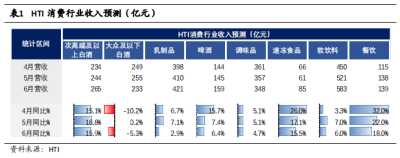

1.1 消費行業收入預測

據海通國際預測,6 月重點跟蹤的 8 個行業多數保持正增長。實現雙位數增長的 行業包括餐飲、次高端及以上白酒、速凍食品;個位數增長的行業包括啤酒、軟飲 料、調味品和乳制品;僅大衆及以下白酒負增長。與上月相比,多數行業增速放緩, 其中有去年疫情導致的基數原因,也有消費力恢復緩慢的原因。

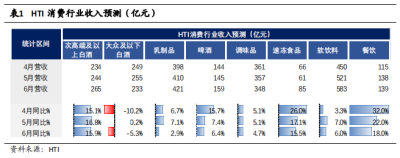

預計下半年,整體需 求增速將擡升。 國內次高端及以上白酒行業收入爲 265 億元,同比增長 15.9%。1-6 月累計收入爲 1957 億元,同比增長 16.2%。6 月廠家打款發貨繼續推進,淡季需求相對疲軟,端午 節表現弱於預期,酒企重點產品批價在 6 月明顯下行,以紅包掃碼等方式的終端競爭 進一步加劇,白酒企業短期將有進一步分化。

大衆及以下白酒行業收入爲 233 億元,同比下降 5.3%。1-6 月累計收入爲 1494 億 元,同比下降 8.5%。端午期間,白酒宴席需求表現平淡,終端備貨積極性普遍不高。

全國多地高溫來襲,啤酒銷量的提升對大衆及以下白酒也產生了一定擠壓和替代,預 計下半年在消費復蘇及低基數效應下,行業整體有望迎來修復。 啤酒行業收入爲 194 億元,同比增長 6.4%。1-6 月累計收入爲 968 億元,同比增 長 10.6%。旺季到來,高溫天氣作用下啤酒需求表現強勁,但由於行業逐步進入高基 數階段,導致啤酒收入絕對值表現較好的情況下,增速有所放緩。我們預計行業銷量 實現中低個位數增長,單價層面繼續保持中個位數增長。

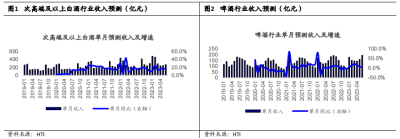

調味品行業收入爲 348 億元,同比提升 4.7%。1-6 月累計收入爲 2198 億元,同比 增長 4.5%。6 月調味品 2B 端恢復緩慢,沒有亮眼表現。同時,去年 2Q 調味品行業高 基數,主要因爲渠道壓貨所致,今年頭部調味品公司表示要做自上而下的改革,整理 渠道,因此我們預期 6 月調味品行業同比增速弱於 5 月。

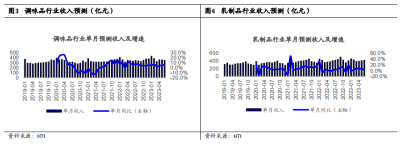

乳制品行業收入爲 421 億元,同比提升 2.9%。1-6 月累計收入爲 2512 億元,同比 增長 4.6%。端午需求穩定恢復,6 月行業收入絕對值較 5 月稍有提升。但 6 月去年同 期爲華東疫情放开的高基數,導致今年 6 月表觀增速較低。綜合來看,Q2 增速高於 Q1,呈現前低後高,逐季改善。考慮行業下半年亦爲低基數,我們看好增速提振的可 持續性。

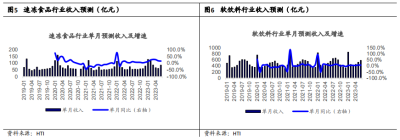

速凍食品行業收入爲 85 億元,同比增長 15.5%,1-6 月累計收入爲 541 億元,同 比增長 19.4%。速凍板塊經營淡季,動銷和發貨表現環比有所放緩,社會餐飲恢復表 現較爲平緩,客戶結構優質以及渠道滲透有所增加的企業表現較爲亮眼。根據板塊周 期表現特點,二季度整體佔比較低。展望下半年,隨着餐飲消費景氣度的進一步提 升,速凍板塊景氣度有望環比改善。

軟飲料行業收入爲 583 億元,同比增長 6.0%。1-6 月累計收入爲 3278 億元,同比 增長 4.5%。6 月全國多地迎來高溫甚至突破極值,端午假期居民出行熱情高漲,積極 因素疊加出現,進一步催化軟飲料動銷表現。預計整體行業規模增長主要靠量增拉 動,同時受糖價上漲影響,部分終端渠道反饋碳酸飲料價格也相應出現上浮,亦有一 定的價增貢獻。

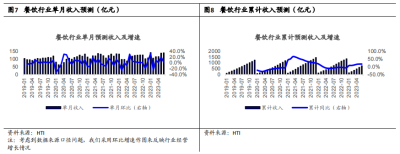

餐飲上市公司收入總和爲 139 億元,同比增長 18%。1-6 月累計收入爲 753 億元, 累計同比增長 16.8%。根據觀察 2023 年端午期間連鎖餐飲品牌表現普遍優於此前“五 一”表現情況,行業經營穩步向好。接下來暑期需求旺季到來,餐飲行業向好趨勢有 望持續。展望下半年,我們認爲同店消費在客單價方面仍有提升空間,行業整體供給 穩定恢復,开店成長性較高的企業具備更好的投資價值。

(受篇幅限制,僅爲部分瀏覽)

*免責聲明:以上報告均爲通過公开、合法渠道獲得,報告版權歸原撰寫/發布機構所有,如涉侵權,請聯系刪除;本號報告爲推薦閱讀,僅供參考學習,不構成投資建議。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:2023年消費行業7月投資策略

地址:https://www.breakthing.com/post/80743.html