作者| Mia

“每天早上定好鬧鐘,發動朋友一起搶菜,總搶不到,心態已崩……”最近一段時間,因疫情防控被困家中的上海市民,不分職業、收入、年齡,統統加入了“搶菜大軍”的行列。

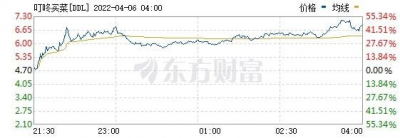

“搶菜潮”帶動了生鮮電商板塊股價大漲。在一片低迷的中概股當中,生鮮率先領跑:4月6日,叮咚买菜股價上漲46%至6.86美元/股;每日優鮮股價則上漲14%至1.28美元/股。就在半個月之前,盒馬CEO侯毅還在朋友圈感嘆:“上百億資金困在裏面……靠價格補貼贏得競爭優勢的時代結束了”,“老梁(叮咚买菜CEO梁昌霖)真是急了,他的投資方也是急了,估計馬上要爆倉”。

疫情爲生鮮電商帶來了奇跡般的反轉。但各大平台仍舊面臨重重困難,財報顯示,叮咚买菜過去三年虧損逐步擴大,分別爲18.73億元、31.77億元、64.29億元。如果說運力短缺是擺在眼前的考驗,長期來看,生鮮電商何時才能迎來盈利的轉折點,無人知曉。

與此同時,社區團購洗牌已基本完成。從2020年大廠爭相布局,喊出“投入不設上限”,到2021年的收縮轉型,2022年的破產關停,社區團購留下了什么?

上海搶菜潮下:

生鮮火了,社區團購涼了?

近日,“手機裏幾乎下載了所有的生鮮電商平台”和“分時段搶菜”成爲上海市民的常態,各大平台紛紛推出“防疫套餐”,數據顯示,主要平台均呈現下載量倍數級爆發。

相比代表着前置倉模式的即時生鮮配送玩家叮咚买菜、每日優鮮,除了美團买菜等頭部玩家可能獲得一定紅利,從去年已顯示出敗象的社區團購,並未因此迎來生機。資料顯示,疫情和爆單導致其配送時效、履約率大幅度下降,以往11點前所有區域的妥投率能達到90%以上,當前11點的妥投率基本爲0。

三月末,曾被視爲“老三團”之一的社區團購頭部玩家——十薈團宣布破產,2018年至今,十薈團先後獲得共7輪、總金額超82.9億元的融資,其中阿裏參與4輪。

十薈團破產仿佛敲響了最後的鐘聲。2021年7月,“老三團”中的另一位“同程生活”的主體運營公司鮮橙科技發布公告,擬提出破產申請,並放棄原有的社區團購業務。至此,“老三團”只剩興盛優選,該平台已砍掉衆多非核心城市,且有裁員消息。

號稱“新三團”的美團優選、多多买菜和淘菜菜也紛紛進行了業務收縮。美團優選、多多买菜均將GMV目標定爲1500億元,最終成績爲1200億元、800億元。美團優選平台今年2月被傳开始裁員。多多买菜關停低效團點,進行人事調整;據悉,目前阿裏旗下淘菜菜的整體虧損率約爲15-18%,淘菜菜去年GMV只有200億,距離1200億目標差距較大,人員優化比例在20%上下。

在這場大逃殺中,倒下的平台還有很多。2021年,呆蘿卜宣布破產,食享會轉型社區零食便利店。近日,滴滴旗下的橙心優選不斷傳出調整業務、裁員優化的消息,並被曝光即將徹底“關停”。滴滴發布的2021年第三季度財報顯示,滴滴第三季度投資損失淨額爲人民幣208億元,原因被歸結爲橙心業務的不利變化。

3月21日,京東傳出裁員消息,主要集中在負責社區團購板塊的京喜拼拼。年中开始,京喜拼拼陸續退出了多個省份,並減少了補貼額度。

考慮到社區團購面對的受衆群體價格敏感度高、忠誠度低等特徵,以“1分錢买雞蛋牛奶”爲噱頭,衆多社區團購平台成爲了事實上的薅羊毛利器,也就使得這一領域陷入低價與補貼的無限战爭,資本一旦停止輸血則迅速崩塌。而生鮮品類本身難以貯存、高損耗、流通復雜、生產分散等特徵又增添了經營復雜性,消費體驗難以標准化,興盛優選等都曾陷入售假等負面事件當中。

相似的燒錢战曾經出現在“千團大战”“共享經濟”中,單以燒錢換取市場份額的打法在社區團購不見得再次適用。這是一場關系到農業發展階段、基礎設施建設的長期战役。

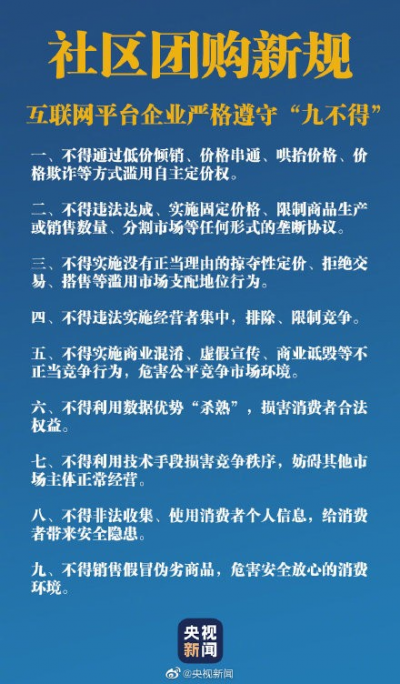

監管紅线劃下,則加速了社區團購的降溫洗牌進程。2020年12月,國家市場監管總局聯合商務部召开行政指導會,阿裏、騰訊、京東、美團、拼多多、滴滴六家互聯網平台企業參加,要求互聯網平台企業嚴格遵守“九不得”,以規範社區團購市場。次年,市場監管總局對十薈團、食享會、多多买菜等社區團購平台誘騙消費者交易,以低於成本價傾銷的不正當價格行爲作出共計650萬元的行政處罰。

這場大逃殺之後,幾家帶有互聯網基因的平台暫時成爲幸存者,這一業務對平台還有導流、補全生態等战略意義。或許,由價格战轉向降本增效,深化價值挖掘,將成爲社區團購告別無序競爭和野蠻生長後,未來的發展方向。有專家認爲,社區團購想單獨發展很難,最好的方向是和“到店”或“到家”零售去做融合。

預制菜、B端生意……

下一個風口在哪?

無論是叮咚买菜的“前置倉”模式,亦或是盒馬的“店倉一體”模式,均面臨着模式“重”,品控難,投入大等問題,平台不得不深度介入物流、供應鏈等環節。如上文所說,“變涼”的社區團購同樣在大幅度收縮。那么,生鮮電商的下一個風口在哪裏?

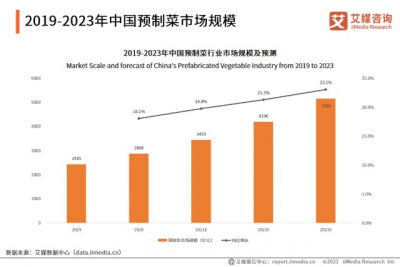

有一種聲音認爲是“預制菜”。出於節約時間精力、健康衛生、性價比等消費升級需求,只需簡單加工的預制菜受到一二线城市追捧,疫情和宅經濟加速着“預制菜”的升溫。艾媒咨詢數據顯示,2021年中國預制菜市場規模爲3459億元,年復合增長率將高達20%。至2023年,中國預制菜規模將達到5156億元。央視報道,3月以來,多個預制菜單品銷售額比2月份增長超過50%。

3月25日,廣東省出台《加快推進廣東預制菜產業高質量發展十條措施》。國聯水產等多家上市公司已准備布局。曾一手打造瑞幸咖啡的陸正耀也瞄准了這一賽道,截至今年1月底,其主打預制菜的零售新品牌“舌尖英雄”加盟門店意向籤約數已達2500-3000家。

與品牌合作之外,各大生鮮電商平台結合自身特點推出了不同的自營打法。盒馬發布《2021年盒區房年貨趨勢報告》顯示,盒馬半成品年菜銷量是上年4倍。盒馬專門成立了 3R 事業部,當前其冷凍預制菜SKU有200個左右,應季售賣的約爲100個左右。

2022年3月,每日優鮮上线了預制菜新品牌——“巨下飯”,定位於“一人食”場景。叮咚买菜數據顯示,2021年預制菜全线產品銷量同比增長300%,包含預制菜的訂單在整體訂單的滲透率已經超過40%。在C端市場,叮咚已推出20多個預制菜細分品牌,如叮咚王牌菜主打餐飲大菜和地方名菜,叮咚大滿貫爲火鍋自有品牌。

美團买菜則利用自身餐飲企業資源優勢,結合了點評必喫榜、老字號等餐飲品牌,由美團买菜自營品牌“象大廚”聯合大衆點評“必喫榜”共同推出預制菜研發專區。項目負責人表示,2021年預制菜增速較快,銷售額較2020年增長了4倍,快手菜、輕糖烘焙、祕制滷味等系列在一线城市熱銷。其大數據積累或將使其在研發方面更加精准。

另一些平台將目光投向了B端生意。在橙心優選大部分市場關停後,滴滴在市場中上线了一款新應用“橙掌櫃”,定位爲快消B2B批發平台。

叮咚將預制菜與B端思維相結合,上线新品牌“朝氣鮮食”,由叮咚买菜控股子公司上海雨生百谷食品有限公司主導,主要布局經銷、代理、終端大客戶等B端渠道。“朝氣鮮食”所有產品將分爲三個階段。第一階段是選擇叮咚买菜上月銷1萬、動銷100萬、TOP10以內的好產品。其次,根據連鎖店、餐廚、酒店等渠道差異化需求,去改造產品的規格、大小,甚至包裝的材質等。第三階段則是新品研發,建立新研發機制。

中國電子商務研究中心數據顯示,目前國內有超過 4000 家生鮮電商,僅 4% 盈虧平衡,虧損佔到 88%,有 7% 巨額虧損,而最終盈利的僅有 1%。無論是出於及時止損的需求,亦或是开闢新業務提振業績,對投資者講好故事的需求,生鮮電商平台們都不得不繼續尋找下一個風口,以及盈利的契機。

將時針撥回到2020 年,疫情曾間接爲生鮮電商帶來契機,改變了消費者的生活消費習慣,推動每日優鮮和叮咚买菜業績爆發,赴美IPO 。時隔兩年,又一輪疫情爆發,“买菜”這一永恆剛需推動下,會有新的巨頭率先跑出來嗎?

END

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“搶菜潮”下生鮮電商股價暴漲,社區團購會“卷土重來”嗎?

地址:https://www.breakthing.com/post/8129.html