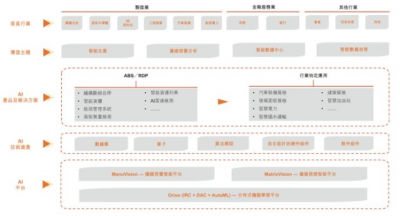

從熱點、風口,到產業化落地,人工智能行業逐漸步入成熟。隨着感知平台、數據平台和應用平台積累沉澱促進企業數字化落地,人工智能技術發展帶動傳統產業數字化轉型需求提升。

當前,AI企業的發展焦點由“技術突破”轉向了“商業成長性”,其中垂直領域的軟硬件一體化解決方案則成爲主要商業模式,多數AI企業以結合自身核心技術下沉至最具競爭優勢的兩三個垂直領域作爲發展路徑。

對此,申萬宏源在研報中表示,市場充分認可AI賽道的長期成長性,中短期市場關注AI的應用場景和落地節奏,AI企業的落地能力成爲主要分化。而展望2022年,成熟的應用場景湧現、十四五政策密集催化、AI獨角獸上市潮开啓將成爲加速AI行業落地的三大機遇。

2021年底,商湯科技正式於港交所掛牌成功,於上市三天內實現98.2%累漲,給人工智能行業帶來了空前關注度,打響此輪AI獨角獸上市潮的第一槍。

目前,AI概念股在港股市場中仍屬稀缺性標的。而隨着創新奇智(02121)完成招股,並將於1月27日在港交所掛牌上市,港股市場中也將迎來AI上市潮中的又一家AI企業新星。

引領AI上市潮 飲“AI+制造”頭啖湯

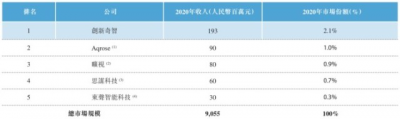

作爲本輪AI上市潮中率先“喫肉”的企業,創新奇智雖成立時間相對較晚,但卻已在2020年中國企業級人工智能解決方案市場中打破“AI四小龍”格局,成爲中國第三大AI技術驅動型解決方案提供商。

當前,人工智能解決方案目標市場主要分爲to G和to B兩個方向。在發展焦點轉爲商業成長性的當下,做好技術與應用場景的結合,基本上成爲了人工智能行業商業模式的必然。

而當機器視覺類 AI 公司扎堆於安防、零售等領域時,創新奇智則將目光聚焦在了玩家較少,但同樣具備想象空間的制造、金融賽道之上。如今,“AI to B”已成爲了創新奇智的一大標籤。

據申萬宏源在研報中指出,AI技術落地至制造業的應用場景豐富,當中典型的應用場景包括:智能質檢、智能設備運維、智能巡檢如電力、能源、化工等企業的智能監控、智能巡檢、智能預警等。而這一過程中,企業對於行業knowhow的積累則成爲關鍵。

了解到,過去三年間,通過從燈塔客戶切入市場、打造標杆項目,創新奇智已累計爲400余家客戶提供基於AI的產品及解決方案,包括通過與國家級大型制造龍頭企業战略融合,打造AI商業化落地的獨特模式,已積累大量標杆案例及行業know-how。

通過策略性聚焦細分賽道,創新奇智現已發展成爲國內制造業人工智能解決方案市場第一大人工智能技術驅動型解決方案提供商,於2020年市場份額達2.1%,爲第二名的兩倍。由此隨着此次公司成功上市,創新奇智也將迎來港股“AI+制造”第一股的稱號。

從賽道來看,人工智能行業正迎來爆發式增長。根據沙利文數據,2020 年中國企業級AI市場約佔整體AI市場的75.0%,預計2025年將增至約80.0%;對應市場規模達約1394億元,預計2025年將達約8366億元,復合年增長率爲43.1%。

而其中,工信部等八部門於2021年底聯合印發《「十四五 」智能制造發展規劃》指出,到2025年,規模以上制造業企業大部分實現數字化網絡化,重點行業骨幹企業初步應用智能化;智能制造裝備和工業軟件市場滿足率分別超過70%和50%,培育150家以上專業水平高、服務能力強的系統解決方案供應商。

在企業和政策雙重推動下,制造業成爲市場體量巨大且玩家稀少的領域之一。隨着數字化和智能化技術的更全面採用,沙利文預計,中國制造業的人工智能解決方案市場預計將於2025年達約人民幣649億元,2020-2025年復合年增長率爲48.3%。

作爲一家企業級AI解決方案提供商,創新奇智僅用了三年時間便成爲國內制造業人工智能解決方案市場的頭部企業,並也在企業級人工智能解決方案市場中迅速進入第一陣營。考慮到公司聚焦於當前玩家較少而長坡厚雪、具備長期價值的制造業細分賽道,創新奇智將有望成爲極具投資潛力標的之一。

規模經濟效應顯著,有望即將迎來盈利拐點

了解到,對於制造業而言,“軟硬一體”的AI解決方案通常更易於部署。與傳統意義上的純軟件平台不同,創新奇智ManuVision工業視覺平台支持與工業光源、工業相機、機械手、控制器等外部硬件設備兼容,靈活集成在企業原有生產线上,無需對產线做特殊改造,降低企業應用人工智能的難度和門檻。

結合早期通過定制化解決方案加深對行業、場景的理解累積,這一高靈活性的“軟硬一體”方案業逐漸幫助創新奇智建立起了護城河。

憑借在“技術”和“行業理解”上建立的雙壁壘優勢,創新奇智選擇採取“1+N”合作與“1*N”的擴張模式,一旦公司從某一應用場景切入,與燈塔客戶建立AI產品及解決方案組合,其便可隨即透過在相同垂直行業提供服務接洽類似公司,在相同的行業擴張業務。

由於制造業替換成本相對較高,客戶對上遊技術供應商較易形成高粘性並產生復購。而隨着創新奇智對行業、場景know-how的加強,其便可從過去的項目中抽象出共性部分,形成模塊化產品,從而帶來收入增長的乘數效應,也爲公司未來的可持續經營奠定了基礎。

可以看到,在過去三年的發展中,公司這一商業模式已經基本走通,並形成正向循環。其中,從客戶數量來看,創新奇智制造業客戶數量由2018年的16名大幅增加至2020年的93名;金融行業客戶數量由2018年的2名增至2020年的18名。2020年,優質客戶以美元計算的復購率達到112.7%。

從過往的財務數據表現看,公司營業收入也於過去三年展現出強勁的增長動能。2018-2020年度及2021前三季度,創新奇智分別實現營業收入3720萬元、2.29億、4.62億、5.53億,2018-2020營收復合年均增長率252.5%,2021前三季度同比增長85.8%。其中,來自制造業和金融業的營收增速於近幾個報告期均保持大兩位數以上的增長。

隨着營收規模的擴大,來自公司業務特性的規模效應也逐漸顯現。經調整淨虧損率由2018年的122%逐年縮窄至2021年前三季度的14.6%,虧損收窄趨勢顯著,業績潛力加速釋放。

值得一提的是,在“1+N”合作與“1*N”的擴張模式下,創新奇智的銷售費用及管理費用遠低於行業平均水平。人均創收、四費控制、收账進度、資產流動性等方面也逐步向成熟公司看齊,優於同行業成長期公司。隨着規模經濟的开展,公司有望即將迎來盈利拐點。

當前,公司處於業務發展期仍尚未盈利,考慮到公司2021年前九個月收入增速爲85.8%,假設21年全年收入增速與前三季度相仿,安信國際基於創新奇智20年收入4.62億元計算,預測其2021年收入爲8.6億人民幣,對應P/S估值倍數爲14.0-14.5倍。

而由於當前AI獨角獸的商業模式和所處的賽道各異,但大體上均以“軟件平台+硬件配套”解決方案爲主。商湯2020年營收5.2億美元對應15-20倍PS水平;雲從2020年7.6億元人民幣營收對應35倍左右PS;曠視、依圖等在一級市場估值普遍在15-20倍PS水平。相比較之下,創新奇智估值水平則處於合理區間。

在市場前景廣闊的AI領域,不少有實力的企業已積極推進上市進程,形成AI企業上市潮。而疫情在2022年有望結束,加深市場回暖、跨境資本流動加速預期。隨着AI獨角獸在港交所及科創板上市進度的加快,AI板塊也有望迎來更高的關注度和估值錨。

作爲企業級AI細分賽道上的龍頭,以及率先闖關資本市場的AI獨角獸,隨着創新奇智此次在港交所掛牌成功,公司將有望率先享受“智能制造核心概念股”紅利。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:創新奇智(02121)明日港交所掛牌上市, “AI+制造”第一股價值解析

地址:https://www.breakthing.com/post/815.html