文 | 小盧魚

編輯 | 楊旭然

明星基金經理張坤近日公布了二季度持倉,其管理的易方達藍籌精選小幅度減持了貴州茅台、瀘州老窖等白酒股,導致騰訊控股被動成了第一大重倉股。

更有意思的是,張坤所管理的專注海外投資的易方達亞洲精選QDII,在第二季度內增持了台積電股票,由此該基金的第一大重倉股變成台積電,而騰訊控股降爲第二大重倉股。

對待台積電,價值投資派大師巴菲特在今年5月選擇了清倉,因爲“台積電是一家很好的公司,但是不喜歡公司的地點”。而在6-7月大筆买入台積電的,反而是以激進投資科技股出名的木頭姐。

張坤這一輪調倉所表露出的投資風格微妙變化,正在背離他遵循多年的白酒股投資大師人設,似乎是在向基民展現未來的更多可能性,以挽回他正在黯然失色的收益光環。

畢竟張坤所管理的4只基金中,易方達藍籌精選、易方達優質精選、易方達優質企業三年持有、易方達亞洲精選,份額淨值上半年增長率分別爲-10.90%、-11.59%、-11.00%、-5.46%。

只有那只持有台積電等科技股的QDII產品易方達亞洲精選QDII,獲得了5%的正收益。只是,同樣面臨着行業困境、競爭對手壓力的台積電,是否能夠拯救失意的張坤呢?

01 行業寒冬

消費電子通常分爲娛樂產品、通訊產品、家庭辦公產品三類。在居民收入提高、互聯網普及滲透、新技術應用推廣和產品更新迭代等因素的催動下,消費電子行業規模曾經增速可觀,行業上下遊中也孕育出了一批大家耳熟能詳的龍頭企業。

然而疫情以來,隨着經濟下行壓力加大、地緣政治衝突加劇、消費者信心受挫,消費電子行業开始進入冬季,消費電子板塊(980030. CNI)在2022年便下跌了43.46%。

以智能手機爲例,2022年全球智能手機出貨12.1億萬部,同比降11%。即便是表現最好的蘋果手機,也因爲iPhone14銷量不及預期,在2022年第四季度出貨出現當年以來的首次下滑。

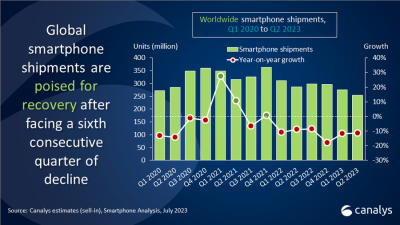

根據Canalys的調查報告,全球智能手機市場已經歷連續6個季度的下滑,2023年第二季度全球智能手機市場出貨量同比下降11%。

除了智能手機,PC、平板的需求萎靡也令人擔憂。根據市場調查機構Gartner公布的初步數據,2023年第一、二季度全球個人電腦出貨量分別爲5520萬台、5970萬台,較2022年同期分別下降30%和16.6%。

即便是因爲取消防疫封控政策、被廠商寄予厚望的中國消費市場,表現也很平淡。

據TechInsights數據,6.18網購節线上智能手機銷量自2021年後便一路下滑,2022年銷量爲1400萬部,同比下降25%,2023年總銷量爲1340萬部,同比下降7%。

可以說,主流消費電子產品都已進入存量競爭時代,中低端的消費需求越堅韌,消費者迭代換新的需求就越低,消費電子行業整體還在去庫存階段,而且部分芯片企業今年上半年仍在縮減訂單。

台積電作爲市場份額領先的芯片代工企業,自然也逃脫不了這波行業寒冬的影響。

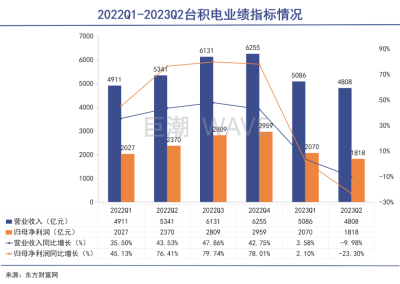

台積電公布的2023年第二季度財務報告顯示,合並營收約新台幣4808.4億元,比去年同期下滑10%,比上一季度環比下滑5.5%;歸母淨利潤爲新台幣1818億元,比去年同期減少23.3%,比上一季度環比下滑12.2%。

對此台積電表示,“由於總體經濟情勢持續走軟、中國(市場)需求復蘇較預期緩慢,以及因終端市場整體需求疲弱,客戶更加謹慎,並打算進一步管控庫存”。

更令業內人士擔憂的其實是地緣政治的影響。證據是台積電今年第一、二季度營收中來自中國市場的佔比分別爲15%和12%,延續了下滑的態勢。

中國是全球最大的供應鏈市場和最大的消費市場,如果台積電在大陸的營收表現進一步下滑,乃至將市場份額讓給了本土競爭者,那對於台積電來說將無疑會是重大的打擊,促使巴菲特拋售台積電股票的根源也在於此。

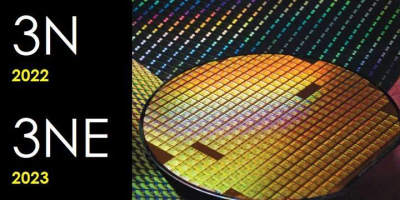

在消費電子行業不知何時才能真正回暖的情況下,台積電可以做的除了降本增效、繼續研發2nm級芯片,就是加大對新市場和客戶群體的拓展,創造更多的業績增長點。

02 AI浪潮

行業低迷的大背景下,不少消費電子公司已經選擇了另謀出路,比如遭遇蘋果砍單的歌爾股份就在押注VR/AR以及汽車電子賽道,2022年其智能硬件業務的營收同比大增了92.27%。

台積電則依靠AI爆火帶來的AI芯片浪潮,在上半年業績不振的情況下,實現了一波股價上漲,年內最高漲幅達到44.2%。

ChatGPT火出圈之前,人工智能這股風其實已經刮了許多年,席卷了汽車、手機、醫療、金融、藝術等各個行業。奠定人工智能領域的三大基石是數據、算法和算力,而算力實現的核心則是CPU、GPU等各類高性能計算芯片。

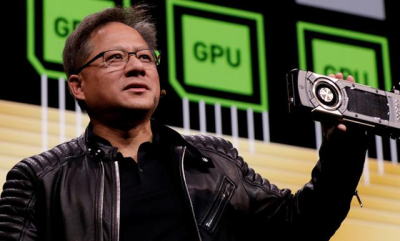

作爲智能設備裏不可缺少的核心器件,AI芯片正同人工智能一樣炙手可熱。越來越多的企業試圖搶佔AI芯片這片藍海,目前英偉達正憑借GPU獨佔鰲頭,預計Q2營收指引107.8億-112.2億美元;淨利潤同比增長26.3%至20.43億美元。

而台積電也被視作站在英偉達背後的隱形贏家。據悉,近日英偉達A800一周漲價超30%,甚至有價無市,聯想和浪潮信息等公司公告中也表示,全球GPU及相關專用芯片供應緊張帶來了不利影響。

爲了應對產能緊張,5月時英偉達緊急向台積電再增加了1萬塊CoWoS先進封裝產能的訂單。7月時台積電更是規劃斥資近900億新台幣,在中國台灣地區竹科銅鑼科學園區設先進封裝晶圓廠,以應對AI芯片需求的爆發式增長。

台積電總裁魏哲家也表示,AI正在推動半導體進一步增長,“這是台積電增長的長期驅動力,盡管2023年是挑战的一年,但高性能計算收入有望見到不錯的增長,未來也會是最重要的收入貢獻者之一。”

不過即便台積電計劃積極擴產,將CoWoS產能擴增1倍,供不應求態勢預期也要到2024年底才有望得到緩解。英偉達自然不會將雞蛋放在一個籃子裏,近期也有英偉達正尋求與三星芯片代工合作的傳言。

三星提議由AVP 團隊接收英偉達從台積電採購的 AI GPU 晶圓,然後從三星存儲芯片業務部門採購 HBM3。如果這筆交易通過,三星預計將負責處理英偉達約 10% 的 AI GPU 封裝量。

美國本土半導體巨頭英特爾,近期也宣布了進軍晶圓代工領域的計劃,一邊在海外投資建廠,一邊在內部重組部門,同時利用美國政府的政策幫扶打壓對手,在明年成爲全球第二的晶圓代工廠。

AI芯片爲行業帶來了新的增長點,也讓原本競爭激烈的芯片代工市場陡生變數。

但市場上還是不乏對台積電未來業績樂觀的人士,畢竟英偉達、博通、AMD三大AI浪潮受益者都在台積電投片,再加上蘋果 iPhone 和 Mac 的 3nm 芯片需求,台積電下半年營收很可能會有顯著回升。

倒是台積電自身顯得更爲保守,明確表示AI 拉動的需求不足以彌補庫存調整與經濟前景不佳的幹擾,針對下半年的風險,將全年營收預期從下滑 1%-6%的調整爲了下滑10%。

03 自我更新

對於基金經理們來說,AI概念再火熱,最後還是要關注業績盈利。

事實上,台積電的股價自6月中旬以來已經有所回調,在公布二季度財報的第二天,台積電的台股股價一度跌超3.8%,創五個月來最大跌幅,市值縮水近5000億元新台幣。

在台積電的投資者評論區,也出現了不少對張坤加倉一事的冷嘲熱諷,表示“买已經過時的基金經理產品不靠譜”。

投資者的信心總是與實際業績高度相關的,由於近兩年的業績不佳,以張坤、葛蘭爲代表的“頂流”基金經理們旗下產品遭遇大幅贖回,到了2023Q2,A股已無800億以上的主動權益基金經理。

當“喝酒喫藥”行情不再,當年的這一批百億級、千億級基金經理們也开始了投資思路的嬗變。

增配科技股似乎成爲基金經理們的新趨勢,電子、傳媒、通信這三個行業的行業投資佔比已經連續兩個季度走高,2023Q2又分別提高了1.36%、0.24%和1.62%的投資佔比。

在年初來勢洶洶的AI浪潮之下,但斌把“時間的玫瑰”遞給了英偉達,而張坤選擇把“酒杯”換給台積電,投資老將們都試圖在貴州茅台之外的領域再次證明自己的投資眼光。

至於爲何選擇台積電等科技股,用張坤的話來說,是因爲相信“在任何市場和任何時代,優質的企業始終是稀缺的”,“具有護城河並能持續創造超額回報的優質企業才是股東收益的最可靠來源”。

從商業模式、行業格局、公司競爭力等方面分析,台積電的確符合“優質公司”的標准,而且目前其市盈率還不到17倍,似乎也能規避困擾張坤許久的投資標的前期估值過高,導致企業內生增長速度支撐不住估值中樞的問題。

不過作爲晶圓代工廠大哥的台積電,目前正面臨着地緣政治、行業寒冬帶來的不可抗力風險,對新能源汽車崛起的漠視,也讓台積電錯失了一整個車規級芯片市場的豐厚利潤。

當然,台積電也不是對蓬勃發展的車載芯片市場無動於衷,畢竟麥肯錫預估,到2030年90納米以上車用電子仍佔總需求67%,全球供應量在2021-2026年間的復合增長率可達5%。

今年7月,台積電歐洲總經理Paul de Bot就在德國舉行的第27屆汽車電子大會表示,汽車產業長期是技術落後者,只注重成熟制程,建議汽車制造商盡快計劃轉用先進制程生產半導體。

畢竟先進制程半導體才是台積電的看家本領,比起適應市場,台積電似乎更想讓車企客戶們來適應它。

其實,台積電沉浸於3nm甚至2nm級的先進制程研發、量產,又何嘗不是一種隱形的“路徑依賴”——就像張坤等價值投資者們無論行情變化,依舊重倉持有白酒股、消費股那樣。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:張坤試圖擺脫白酒標籤

地址:https://www.breakthing.com/post/82107.html