《港灣商業觀察》黃懿

7月20日,奈雪的茶控股有限公司(以下簡稱:奈雪的茶,02150.HK)官方公衆號推文,正式开啓事業合夥人業務,开放加盟。

奈雪的茶對合夥人提出了8點合作要求,其中包括高額的加盟費、全職經營、固定年齡區間以及學歷等店長資質要求。

600家目標,下半年還要狂开店

在後疫情的2023年,奈雪的茶似乎开啓了加速开店的擴張態勢,而即便是曾經一度並不情愿的加盟模式,如今也成爲重要手段。

今年一季度,奈雪的茶淨新增38間門店,關停9間門店。截至2023年3月31日,集團共經營1106間門店。

奈雪的茶認爲:2023年1、2月,隨著品牌力的不斷提升,奈雪的茶茶飲店新店選址難度顯著降低,點位質量提升且價格合理;爲此,公司計劃貫徹“於現有高线城市加大門店密度”的战略,在確保點位質量和租金條件優惠的基礎上,上調全年門店計劃至600家。截至一季度末,公司約有300家已籤約或接近籤約門店,預計此後开店節奏會逐漸加快,基本符合以往集團的店鋪拓張策略。

到了今年的第二季度,奈雪的茶淨新增88間門店,關停10間門店。截至2023年6月30日,本集團共經營1194間門店。

擴張態勢顯然不斷升級。奈雪的茶指出,2023年上半年,集團合开奈雪的茶茶飲新店共計145家。2023年第一季度,公司上調了全年开店計劃,預計新增开店計劃將在下半年逐步得到落實。集團將維持全年新开約600家新門店的計劃。

這意味着下半年,奈雪的茶的門店擴張速度還需要大幅加快,畢竟上半年連全年目標的一半300家都沒有完成。

在單店的銷售均價及訂單量都在下滑的情況下,奈雪的茶依舊計劃大幅擴張門店。2022年的財報顯示,2021年至2022年,奈雪的茶每筆訂單平均銷售價值依次爲41.6元、34.3元。每間茶飲店平均每日訂單量依次爲416.7、348.2。

由此來看,2022年的平均單價與每日訂單量下滑是異常清晰的,這凸顯出經營壓力加劇。

奈雪的茶認爲,隨著經營時間增長,以及門店密度逐步增加,消費者在該等市場的消費習慣逐步形成,加之新开門店佔比逐漸下降,公司預計:該等市場奈雪的茶茶飲店平均單店日銷售額將逐步走向平穩,並且門店經營利潤率水准將逐漸提升。因此,公司認爲有必要在現有市場進一步加大門店密度,從而推動市場走向成熟。

不斷擴張門店的奈雪的茶,恐怕也要面臨盈利的難題。畢竟在2022年,公司剛交出了-11.09%的淨利率數據,全年淨虧損4.61億元。同時營收也並沒有錄得增長,基本與2021年末相差不大。一時之間,規模效應與盈利似乎都成爲奈雪的茶要解決的問題。

被中金及高盛看淡,加盟模式能達到預期嗎?

從前述數據看起來,加盟似乎是奈雪的茶不得不做出的改變。中國食品產業分析師朱丹蓬向《港灣商業觀察》指出:“奈雪現在壓力很大,無論從門店的數量以及整個盈利情況比喜茶差太遠,所以現在也是‘被逼’去做加盟這一塊,加盟應該對公司的利潤有所改善。”

不過,部分機構對此保持謹慎態度。考慮日銷恢復波動,中金公司在近期下調奈雪的茶2023年和2024年經調整淨利潤42%至1.74億元和24%至5.15億元。當前股價對應2024年16倍P/E。維持中性評級,考慮板塊估值回調,下調目標價30%至6.45港元,對應18倍2024年P/E,上行空間7%。

對於开放加盟,中金公司建議,關注後續事業合夥模式的效果和拓店進展,並提示了店效恢復不及預期、門店擴張不及預期與淨利率改善不及預期的風險。

此外,近日高盛因“料受行業競爭及潛在商業模式轉變帶來較高不確定因素所影響”,維持奈雪的茶的“沽售”評級。所以目前來看,开放加盟能對奈雪的茶的業績帶來怎樣的改變,還有待觀察。

據了解,奈雪的茶對合夥人提出了嚴格的資質要求,以及對投資預算也設定了很高的門檻。和同行相比,奈雪的茶要求加盟店門店面積90-170,而喜茶要求50/80,其他中端品牌要求30內,奈雪的茶需要初始投資約90-100萬,而喜茶和其他中端品牌單店初期投資約15-50 萬。

值得注意的是,在2022年只有外賣訂單增長的情況下,奈雪的茶還是對門店面積提出了不低的要求。2021年及2022年,奈雪的茶門店訂單依次爲11.47億元、7.60億元,同比下滑9.1個百分點;自提訂單依次爲14.23億、13.72億,同比下滑0.4個百分點;外賣訂單依次爲14.98億、18.37億,增長9.5個百分點。

朱丹蓬認爲:“對於合夥人而言,這樣一個高投入的合作方式,風險是非常大的。在這之前並沒有盈利的個案先例。”

一位餐飲業業內人士向《港灣商業觀察》指出,“對於三四五线城市而言,投進去近100萬金額無疑偏大,且回報周期存在不確定性,尤其是近兩年茶飲市場競爭激烈,市場普遍消費更傾向於10元-20元左右,這一領域可謂紅海市場,非常激烈,包括蜜雪冰城等已經搶佔先機。”

艾媒咨詢調研數據顯示,2022年94.0%的中國新式茶飲消費者每周購买新式茶飲;16-20元是新式茶飲消費者能接受最高客單價的區間,佔比達41.9%。

公开市場顯示,截至2022年10月底,蜜雪冰城以23295家門店數位居第一;古茗居第二,門店數爲6778家。無論是下沉市場,還是核心城市,當下的新式茶飲所面臨的價格壓力無疑开始持續加劇。以至於今年市場普遍的聲音是,連咖啡都降到10元甚至更低以下,新式茶飲熱今年不斷減弱。

根據2022年末的數據,奈雪的茶在深圳的門店數量爲146家,平均單店日銷售額爲1.77萬元,門店經營利潤率爲17.5%;上海門店數量爲66家,平均單店日銷售額爲1.18萬元,門店經營利潤率爲1.6%;廣州門店數量爲73家,平均單店日銷售額爲1.31萬元,門店經營利潤率爲12.8%;武漢門店數量爲53家,平均單店日銷售額爲1.13萬元,門店經營利潤率爲10.9%;西安的門店數量爲40家,平均單店日銷售額爲1.37萬元,門店經營利潤率爲18.5%;北京門店數量爲57家,平均單店日銷售額爲1.23萬元,門店經營利潤率爲4.8%。

不少市場聲音指出,此次奈雪开放加盟有望滲透下沉市場。可即便是在一线城市之間,奈雪的茶的平均單店銷售額及經營利潤率都呈現出了不小的差距。下沉市場的合夥人在參考加盟價值時,要以哪一城市的經營數據作爲參考,也值得注意。

二級市場表現欠佳,食品安全風波與投訴不少

一方面業績數據欠佳,另一方面還要大舉擴張600家,那么加盟策略或許是可以實現兩者平衡的最好方法,因爲加盟意味着可以不用自己燒錢,還能收取加盟費,繼而加速扭虧爲盈,既滿足目標佔據市場份額,又能對投資者有所交待,不失爲上策。

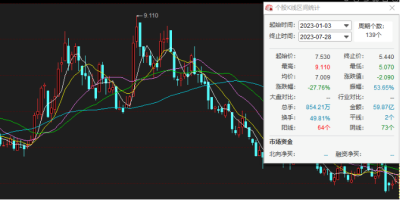

至少在目前看來,投資者對其資本市場走勢仍有所疑惑,尤其短期4月至今(7月28日)來看,三個多月的時間,奈雪的茶股價跌幅達35.93%;今年至今的話,奈雪的茶股價跌幅爲27.76%。

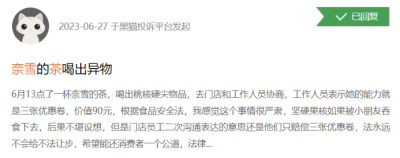

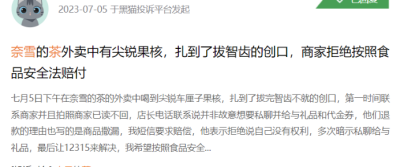

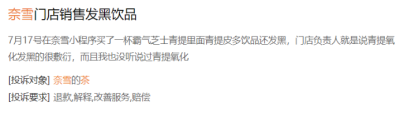

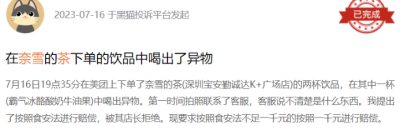

那么問題來了,如果自營店的食品衛生和質量都得不到管控,奈雪的茶又怎么確定可以通過提高加盟的條件和門檻,以減少加盟店可能對品牌所帶來的負面影響呢?畢竟在食品安全方面,加盟商管理從來都存有難度。(港灣財經出品)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:奈雪的茶遭中金下調目標價與高盛“沽售”,加盟模式仍難言樂觀

地址:https://www.breakthing.com/post/83459.html